2020年突如其來的疫情危機,強烈衝擊了全球生活與流通各產業層面。雖然台灣疫情相對可控,但我們依舊可以看到,從生活動線、工作方式、消費模式、休閒育樂到居家計畫,台灣社會同樣迎來前所未見的全面性轉變。

對流通產業而言,2020無疑是艱辛的一年,疫情將各種高強度難題壓縮式的加諸於企業。不過,在形成艱難挑戰的同時,也為部份次產業別帶來意想不到的突破契機,例如線上全產業的爆發性成長、實體零售刻不容緩的數位抗疫戰爭、宅配物流業的大放異彩、連鎖餐飲與外送平台的戲劇性發展、以及觀光旅遊業的多角化跨足與轉型等。因此,在2020年年末,未來流通研究所團隊精選並彙整今年度最具商機與產生關鍵變化的12項產業別,應用【產業地圖圖解】工具進行盤點分析,提供給夥伴們參考。

產業地圖是產業分析初入門的絕佳工具,有助於快速精確地洞察產業發展脈絡與關鍵議題,例如主要企業間的合縱連橫、整體產業的集團對抗與聚合、不同業者側重的經營重點與護城河等。按圖索驥掌握地圖中交錯的元素,能夠做為觀測一項產業相當扎實的基礎。

希望我們的產業地圖不僅能夠提供今年度的情報洞悉,也可以為大家帶來迎向明年度的創見與勇氣。

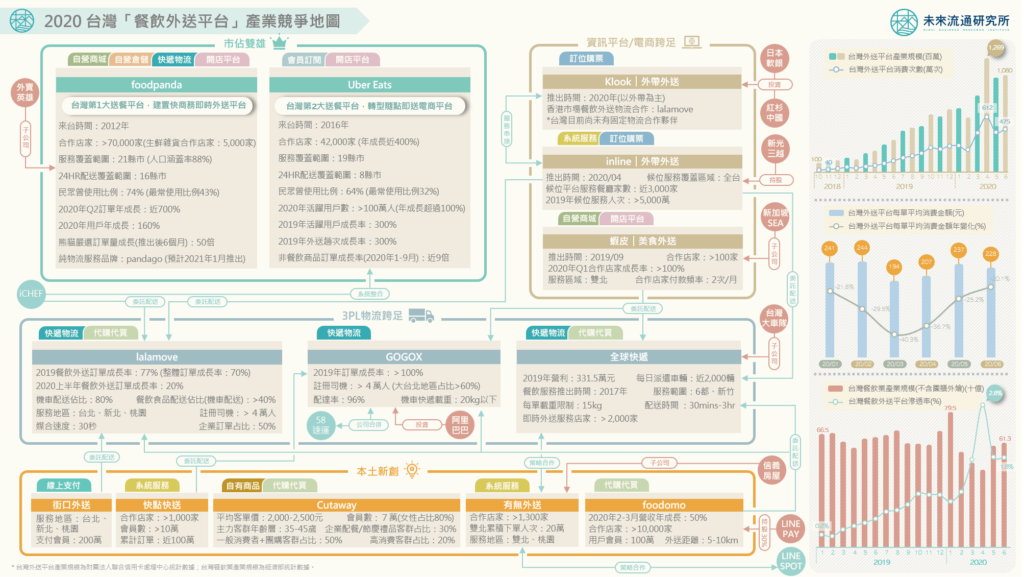

2020台灣「餐飲外送平台」產業競爭地圖

2020年全球疫情下最耀眼的流通次產業,莫過於餐飲外送平台產業。以外送平台為核心,許多國家的餐飲業經營模式與店鋪型態都迎來了大幅度轉變。

台灣外送平台滲透率(外送平台在整體餐飲產業中的占比)由2019年初的0.24%,至2019年底已攀升至1.02%。2020年疫情爆發,能夠延伸觸及消費者的「配送到宅服務」成為餐飲與零售業者的必備選項,帶動台灣外送平台消費金額2020上半年同期成長近300%、單季消費金額首度突破30億新台幣、單季消費筆數超過1,500萬筆,外送平台滲透率於2020年4月份創下2.79%的歷史新高。

不過,高速成長的同時也背負著「浴血奔跑」的風險與課題,外送平台健全的獲利模式仍未建立完成,對於上架店家30%-40%的高額抽成比例,以及針對外送人員的分潤模式及工作保障爭議,都是產業建構永續經營模式的挑戰。尤其雖然台灣外送市場規模持續擴大,但每單消費金額近兩年卻持續下滑,2020年3月份跌破新台幣200元,窮忙隱憂猶如芒刺在背。

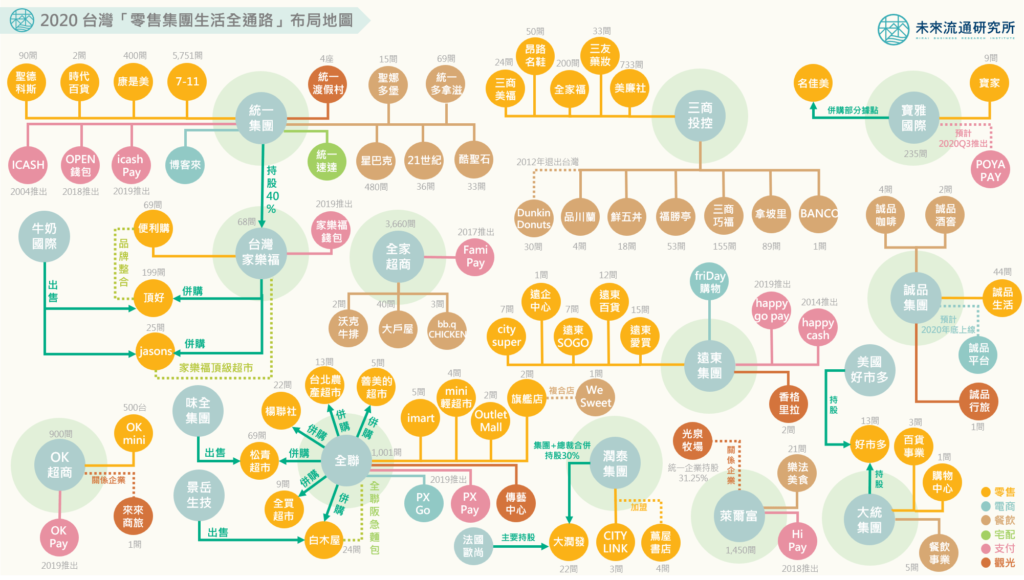

2020台灣「零售集團生活全通路」布局地圖

2020年6月家樂福集團宣布自香港牛奶國際手中收購全台199間頂好Wellcome超市,以及25間JASONS Market Place高檔超市,此項交易於12月獲得公平會核准。由於統一集團持有台灣家樂福40%股權,此次家樂福在台灣超市業態的擴大布局,不僅代表著家樂福在台灣將正式由大型零售量販店跨足至中小型社區超市,也為現階段仍缺乏超市業態的統一集團補上了缺口。

統一流通次集團至此將成為台灣第一個橫跨量販、百貨、超市、超商、電商、宅配的「生活全通路布局」集團。全通路布局是大型生活零售業集團最關鍵的競爭優勢展現。除了一般零售業在採購與物流方面的規模經濟優勢之外,更重要的是覆蓋消費者「全生命週期」的多元消費通路優勢。

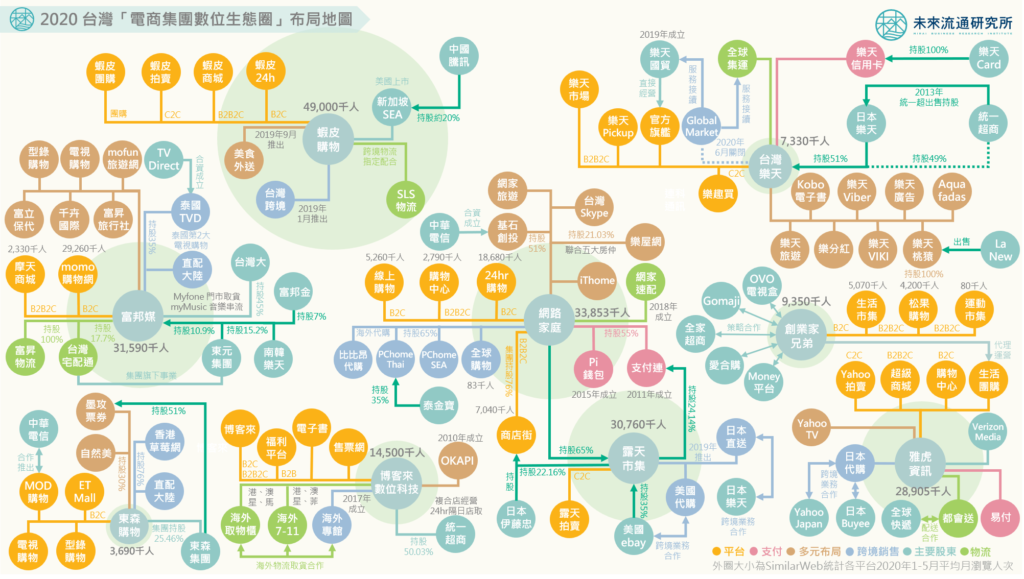

2020台灣「電商集團數位生態圈」布局地圖

電商產業為各國疫情下少數逆勢成長的服務業別,在各類型實體通路受挫期間,電商集團快速滲透各種生活服務需求,不僅吸納更多企業朝向線上經營移動,更成為觀察各國電商集團布局企圖的絕佳時刻。

2017年蝦皮購物以補貼割喉戰震撼台灣電商市場,3年後平均月瀏覽量高達4,900萬人次,成為台灣流量第一大電商平台。雖然流量不代表營收,更不保證收益,但是隨著蝦皮由C2C邁向B2C模式,並於2019年底展開美食外送服務,都持續強化營收規模的成長動能。而台灣本土電商雙雄momo與PChome的集團對抗亦自電商平台開展到多元領域。從線上旅遊、跨境銷售到自建物流,正打造起綿密的台灣生活服務支援網絡。

全球電商集團由商品銷售邁向生活服務生態圈的代表性企業為日本樂天集團,樂天從電子商務出發,目前已涵蓋物流、送餐、旅遊、超級點數、信用卡、電子支付、銀行、保險、證券、車檢、票券、影音、通訊等多達70項以上的服務,以會員共通ID串連起龐大的樂天生態圈,成為堅實的企業護城河。

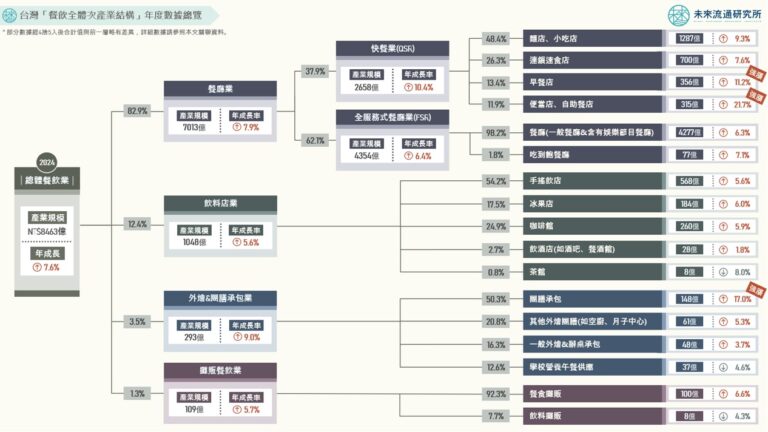

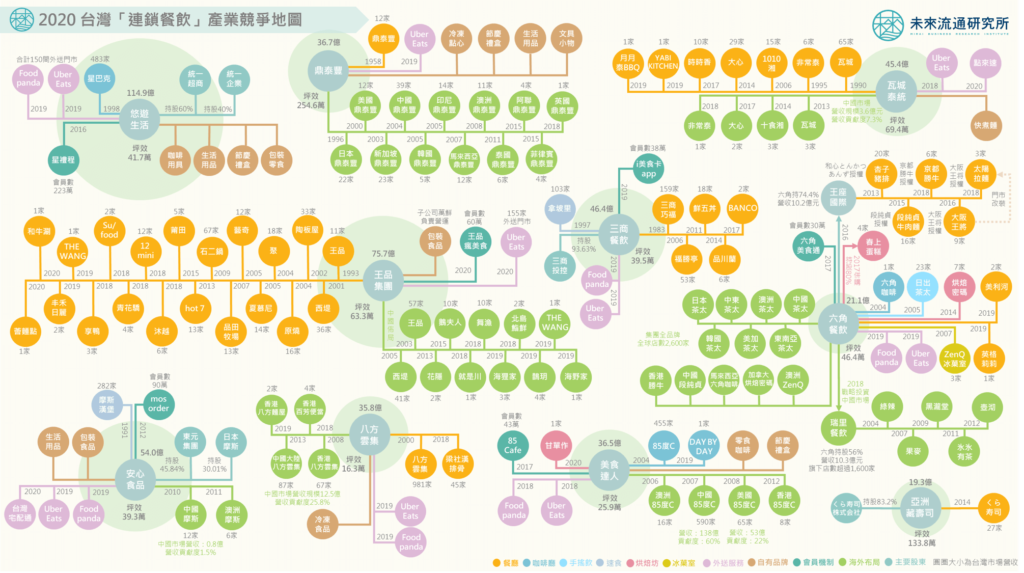

2020台灣「連鎖餐飲」產業競爭地圖

以實體空間做為服務基礎的台灣連鎖餐飲業,上半年在疫情衝擊下正歷經2001年後少見的大蕭條。台灣餐飲業近3年穩定維持在3%左右的成長幅度。不過,2020年2-4月餐飲業營收不斷下探,業績陷入17-23%不等的大幅度縮減,雖然5月後營業表現略有回升,但與前兩年相較仍舊處於衰退。

綜觀台灣餐飲產業,以鼎泰豐應用單一品牌店型創造出新台幣36.7億元年營收、254.6萬坪效(每年每坪營收)的亮眼表現,成為台灣最成功的連鎖餐飲業單店模型代表。而疫情帶來的壓力測試,形成餐飲業者重新檢視單店模型與基礎經營體質的契機,建構具備穩定獲益能力與經營護城河的單店模型,降低資金斷鏈風險並提高全集團風險抵禦能力,成為評估品牌經營強韌度的重要關鍵。

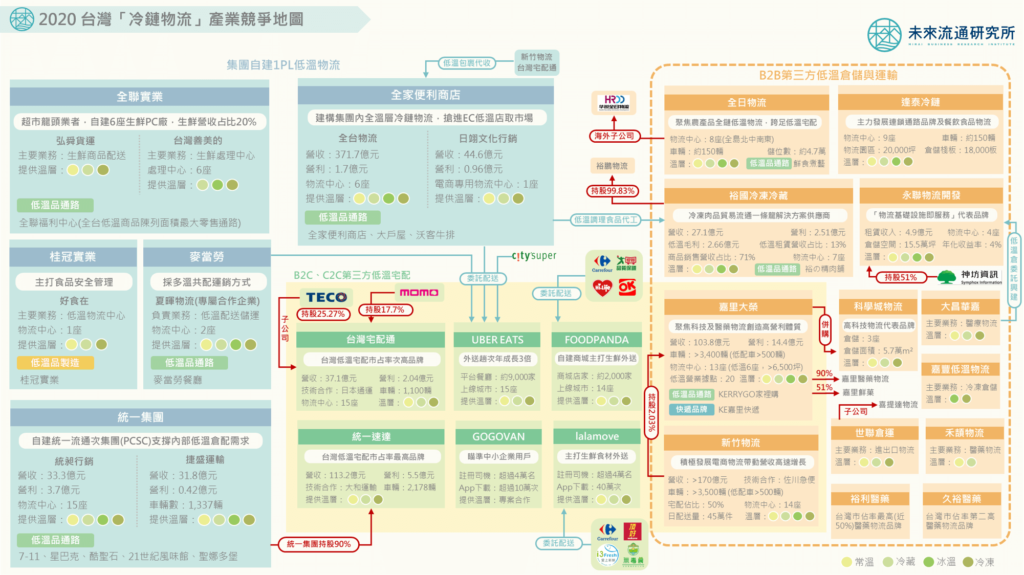

2020台灣「冷鏈物流」產業競爭地圖

疫情引爆台灣瘋狂囤貨大作戰,泡麵、罐頭、衛生紙、生鮮蔬果等日常生活物資被搶購一空,尤其是易於久存、料理簡易的冷凍食品更是受到民眾青睞。除了零售通路外,疫情帶來的食品物資搶購潮同時也是對於台灣冷鏈物流服務一次嚴格的壓力測試。

台灣冷鏈物流產業可劃分為以全聯、統一、全家為首的集團自建低溫物流體系,以逢泰、全日、裕國為代表的專業第三方B2B運輸倉儲業者、以及以統一速達、台灣宅配通、Uber Eats、foodpanda為主要參與者的最後一哩低溫宅配服務等3大陣營。

除了低溫運輸服務外,台灣低溫倉儲市場規模快速成長,2019年佔整體市場比例已達44%。全聯、統一、全家等大型流通集團亦大舉投入資源,積極自建冷鏈物流體系支撐低溫業務發展,藉此形成零售通路競爭護城河。整體來說,台灣冷鏈物流產業的成長力道高於一般物流服務,同時也是業者塑造差異化優勢的關鍵所在。

2020中國「冷鏈物流」產業競爭地圖

中國生鮮電商在疫情影響期間內迎來了激烈的成長曲線,而多年來在幕後負重前行的中國冷鏈物流業者,也以「疫情搶救擔當企業」的角色一時間受到消費者與資本市場的高度注目。

依據經營重心與型態的不同,中國冷鏈物流產業大致劃分為以順豐、蘇寧為代表的電商冷鏈物流企業集群;以希杰榮慶、新夏暉、大昌行為代表的港澳台外資冷鏈物流企業集群;以鄭明現代物流、鮮易供應鏈為代表的傳統第三方冷鏈物流企業集群;以京東物流為代表的1PL轉向3PL冷鏈物流企業集群;以餓了麼、美團為代表、近期討論熱度高漲的外賣冷鏈物流企業集群;以及以普洛斯、萬緯物流為代表的冷鏈物流地產企業集群等6大類別。

其中順豐速運於2018年正式超越南韓CJ大韓通運集團旗下的希杰榮慶,成為中國冷鏈物流百強首位,第3位則是2015年才宣布全面開放冷鏈物流服務的京東集團,不難看出高速成長的生鮮電商市場正成為引領中國冷鏈物流成長的重要關鍵。

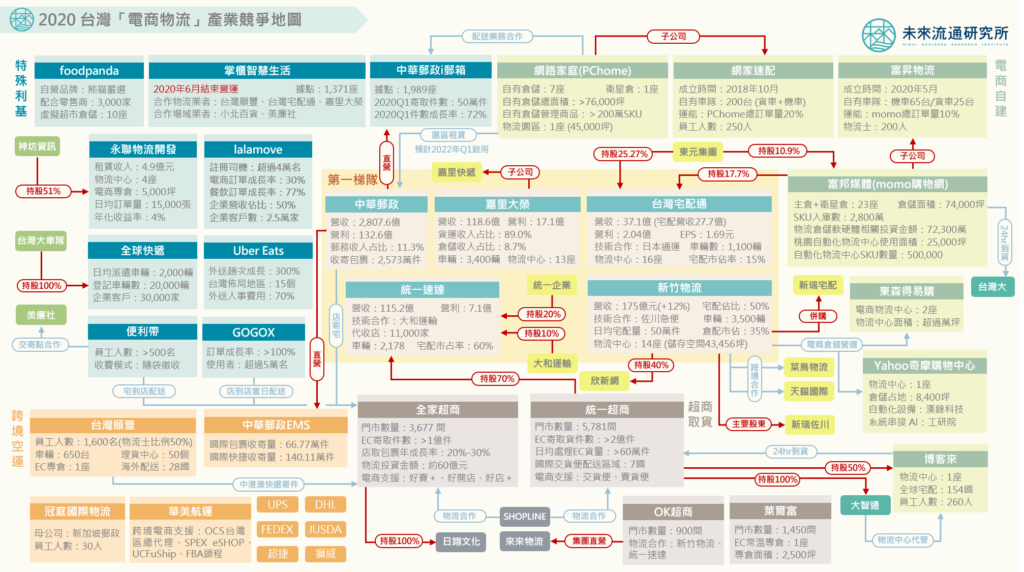

2020台灣「電商物流」產業競爭地圖

當台灣大部份產業都因疫情影響而陷入沉寂的當下,電商物流產業卻迎來了五穀豐登的產業盛世:2020年5月,momo成立貨運子公司「富昇物流」,PChome也宣布將電商物流做為下一個關鍵戰略目標,瞄準跨境電商市場的成長潛力,7月正式上線整合商流、物流、金流的PChomeSEA銷售服務。

除了電商集團外,以線下銷售為營運主力的實體零售企業也全力參戰:7-11「賣貨便」服務於2020年3月正式突破100萬服務人次、6月國際交貨便服務擴大至7個海外國家以及離島地區;全家便利店6月宣布推出電商開店平台,並持續擴大店內低溫存儲空間,強化做為低溫商品最後一哩取貨的戰略角色。此外,Uber Eats、foodpanda也在2020年陸續切入短鏈配送電商物流戰場。

不過,2020年4月deliveroo宣布撤出台灣市場,6月掌櫃智慧生活決定中止營運,先後退出這塊兵家必爭之地。可以看到台灣電商物流領域已成為競爭強度極高的企業戰場,不僅大型集團拉高資本投注力量以創造規模經濟,擁有豐沛科技創新能量的新創企業也積極參戰,共同形塑出烽火漫天的台灣電商物流產業競爭地圖。

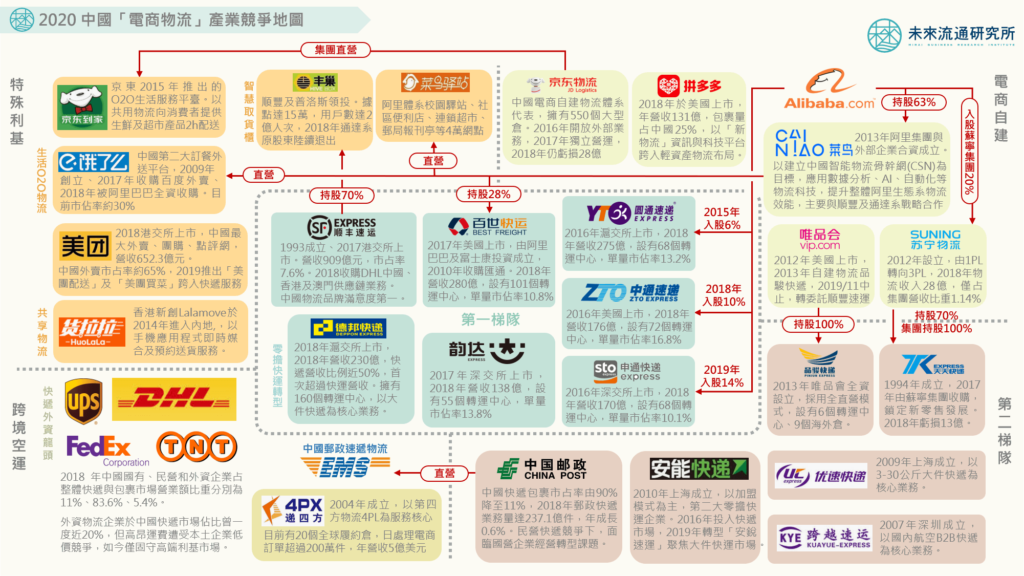

2020中國「電商物流」產業競爭地圖

中國市場受到疫情下的封城管理影響,許多大型電商平台陷入運能不足、履約遲滯的困境,與之形成強烈對比的則是京東集團以強大的自建物流能量為基礎,在疫情圍城期間內推出的一系列措施。除了以驚人的速度協助運送救急物資與醫療器械外,在平台交易商品的運送能力與準時送達速度方面也展現出遠優於同業的表現。這樣的現象也讓長期以來隱身於阿里與京東兩大集團抗衡背後的關鍵:「電商物流」再度浮上檯面。

在高電商滲透略支撐下,中國快遞包裹數量已攀升至全球第1位,帶動一線電商物流企業蓬勃發展,近5年已全數上市。其中電商龍頭阿里巴巴集團以雄厚資本力量為後盾,針對物流領域採取了大量入股策略,成為「四通」主要股東,並以菜鳥網絡為核心,建立起智慧化物流網絡生態系。

相對應的京東集團則選擇採取自建物流的重資本策略,與3PL業者展開正面競爭。2016年京東物流開放外部業務,2017年展開獨立營運,2019年Q2京東物流首度達到盈虧平衡。以電商之姿切入物流領域,並且將物流服務由成本單位扭轉為盈利部門,這條路京東足足走了12年。然而卻也是這樣的龐大軍團讓京東得以在這次疫情中表現得出類拔萃。

2020日本「電商物流」產業競爭地圖

日本2020年4月底「緊急事態宣言」擴及全境後,民間實體消費活動驟減,大量消費移轉至線上通路,然而這樣的轉變同時也加劇了日本宅配企業的工作負擔。事實上,日本宅配企業與電商平台間的對抗自2013年起即已由佐川急便開啟戰爭。

由於電商平台龐大的配送量、加上嚴格的服務標準與強勢議價力,日本宅配領導企業紛紛採取激烈手段對抗大型電商的不合理配送業務。佐川急便率先自2013年拒接日本亞馬遜配送訂單,雖然配送量成長趨緩,但營利率卻自此一路攀升,甚至與龍頭企業雅瑪多運輸形成黃金交叉。雅瑪多運輸2017年也在工會壓力下開始拒接亞馬遜當日宅配訂單,並調升法人運費高達40%,成功挽救低迷的獲利表現。

由於日本大型宅配業者紛紛採取全年包裹配送「總量抑制」方案,使日本亞馬遜積極培養第二線替代服務商,形成物流與電商企業對立的產業競爭局面。不過,高壓的競爭環境也促使日本許多專注於城市最後一哩快速配送的新創企業誕生,為產業注入活力。

2020台灣「生鮮電商」產業競爭地圖

疫情催化下,台灣新生活型態快速展開,各類流通與生活產業發生了冰火兩極的劇烈變化。其中以電商平台為核心的商品配送到宅服務正是此次疫情下受惠的主流產業,尤其在疫情影響下,民眾更傾向於購買食飲品等生活物資,例如第二季消費品銷售年成長排名前20強陣營中,食品與飲品合計即佔13席,加上大量消費朝向線上通路移轉的趨勢,帶動台灣生鮮電商2020年迎來一波成長高峰,包括綜合性電商平台、垂直型生鮮專賣電商、大型零售集團跨足線上銷售等類型,訂單規模都有大幅成長。

由於擁有地狹人稠的高度城鎮化與高效率冷鏈物流基礎,台灣生鮮電商得以在相對低資本的情況下多元發展,塑造出鮮明的產業優勢。從社會企業到實體門店轉型,大型電商平台也以開店模式切入,提供線上生鮮品銷售管道,共同形塑出台灣生鮮電商產業多元豐富的發展型態。不過,大型零售集團與創投VC在生鮮電商領域中的投入相對較少,資本稀缺加上分散式各自發展,形成相對零碎的產業風貌。

2020中國「生鮮電商」產業競爭地圖

疫情影響期間中國各大城市都實施封閉式管理,嚴格管制社區人員出入,線上「搶菜」一夕之間成為所有人必備的生活剛需技能。「凌晨起床搶冬瓜,無奈還是被秒殺」的場景在中國春節以來幾乎每天上演,直接帶來的就是中國所有生鮮電商平台訂單規模的急速擴大:例如阿里巴巴旗下餓了麼春節期間,北京外賣買菜訂單量年成長幅度達9倍;騰訊系的每日優鮮除夕至初四期間實收交易額較去年同期翻漲了321%,大量湧入的訂單為許多被認為已命懸一線的中國生鮮電商企業展示了一方希望,但需求量翻漲的同時,也為原本就相對緊張的生鮮品到府供應鏈帶來了巨大的承載壓力。

回顧中國生鮮電商發展史,歷經近10年風投及新創企業的瘋狂擴張,2016年陷入生鮮電商倒閉潮。不過,多元嘗試的商業創新與試誤仍為產業發展提供了滋養沃土。同年由阿里巴巴陣營的盒馬鮮生開啟了生鮮O2O新零售模式,騰訊與京東陣營則在2017年也開設7Fresh對標店型,兩大陣營並各自展開了對生鮮電商的入股與戰略合作,不僅使生鮮電商成為中國流通產業嘗試「新零售」模式的重點戰場,也讓中國成為亞洲主要國家中生鮮電商滲透率領先的市場。

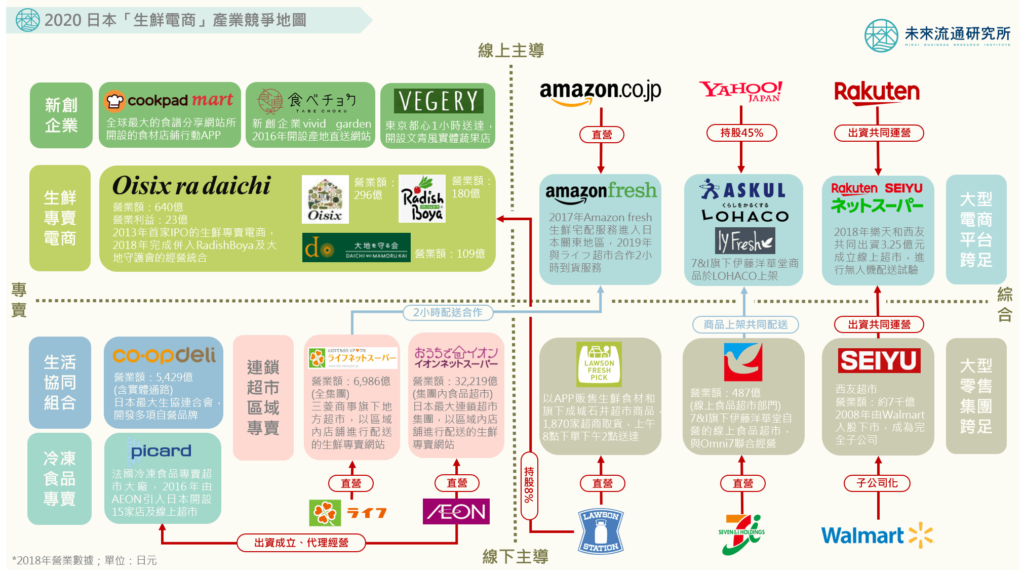

2020日本「生鮮電商」產業競爭地圖

強勢的實體通路壓制與人口高齡化限制下,日本電商滲透率在已開發國家中始終偏低,與居高不下的網路滲透率形成對比。然而2020年疫情壓境,實體消費活動被迫大幅度降低,轉而帶動日本線上購物產業高速發展,尤其是做為提供重要生活物資的生鮮電商平台,也在這波趨勢下順勢取得顯著成長。例如日本各地食品&生鮮會員制組織「生活協同組合」,2020年以來線上銷售金額不斷逆勢成長,亮眼的表現受到相當多媒體注目。

事實上,日本3大電商平台早已全數跨足生鮮食品經營,例如Amazon Fresh在2017年將日本做為亞洲生鮮業務上線的第一站、同年日本Yahoo旗下LOHACO平台與伊藤洋華堂共同開設「IY Fresh」線上超市(但2019年停止營運)、2018年樂天與西友超市亦合資開設線上超市。2020年疫情影響下,長期受到線下生鮮零售網絡壓制的線上生鮮電商產業,或許有可能成為下一個帶動日本電商產業成長的力量。

說明:各產業地圖資訊為發佈當月狀況,惟因產業變化快速,或有更新不及之處,敬請見諒!

資料來源:未來流通研究所