【產業競爭地圖】日本連鎖咖啡店:大型集團戰場

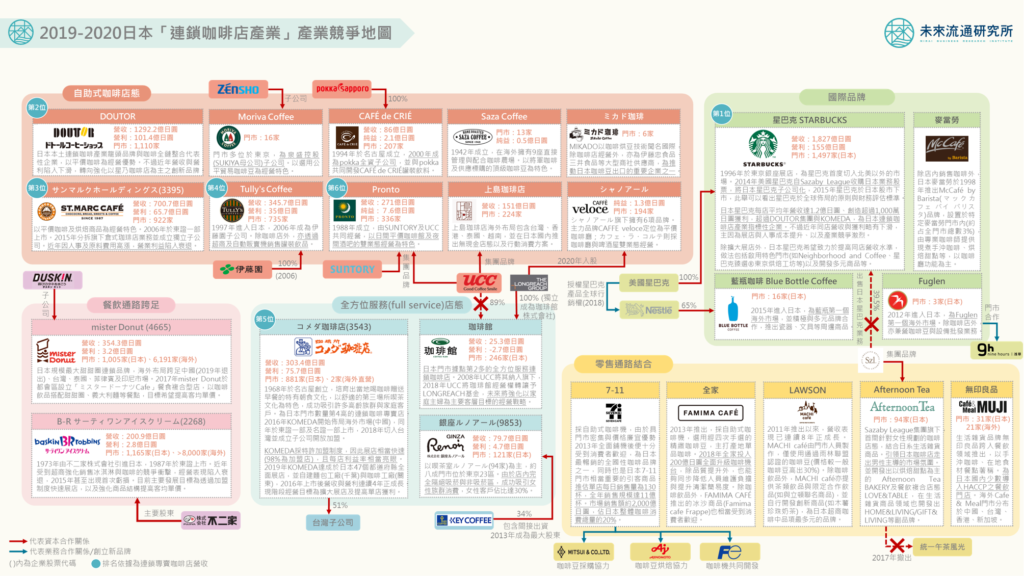

3個你不可不知的日本連鎖咖啡店產業小秘密: ?本土優勢企業、海外品牌與超商跨足,日本連鎖咖啡店三國鼎立 ?大型集團策略性投資,塑造日本連鎖咖啡店產業版圖 ?女性消費力大爆發引領產業與市場同步成長轉型 從昭和年代菸氣瀰漫的「喫茶店」到平成時期人氣爆棚的星巴克東京烘焙工坊,揉合了西方文明與昭和懷舊氛圍的咖啡,即使是在進入到令和元年的日本消費市場中,仍舊相當受到當地民眾的喜愛,無論是在住家、學校、辦公室或是咖啡店中,來上一杯咖啡幾乎已經成為日本都會日常。加上日本近年積極發展觀光立國戰略,不少獨具特色的咖啡店更一舉成為旅客熱門造訪景點,成功引入海外消費力道。在日本普遍陷入平疲的內需氛圍中,咖啡店產業相對穩定的成長力道十分引人注目,已成為大型流通集團、海外投資機構與國際知名品牌三軍交戰的經濟領域。 2018年日本咖啡店市場規模約1.16兆日圓,年增1.6%,已是連續第二年正向成長。不過有趣的是,與平成初年相較,雖然咖啡消費市場擴大了1.4倍,但咖啡店數量卻從1991年(平成3年)的12.6萬家大幅下滑至2016年(平成28年)的6.7萬家,主因為以個人為中心經營的小型咖啡店數量快速縮減;但另一方面我們可以看到的是,大型連鎖品牌的在市場中的強勢茁壯,正引領日本咖啡店產業不斷走向大規模經營,背後的集團介入脈絡與資本護城河成為產業觀測的重要指標。 未來流通研究所團隊以日本連鎖咖啡店產業為範疇,爬取日本機構投資人、媒體報導、研究機構及產業領導團隊相關產業論述進行分析,繪製出日本連鎖咖啡店產業競爭地圖,同時儘可能呈現出真實財務數據作為分析基礎。我們以經營型態作為區分,可歸納出5項不同的企業陣營,整理說明如下,歡迎指教與討論。 自助式咖啡店 日本連鎖咖啡店可劃分為自助式咖啡店與全方位服務式咖啡店兩種主要型態。其中自助式咖啡店為日本歷史最悠久的經營型態,主要特點為周轉率高(平均來客停留時間約30分鐘),工作團隊配置相對精簡,因此展店彈性也較高,即使是在狹窄的腹地上也能夠設立,不過與全方位服務式咖啡店相較客單價較低(多介於200-400日圓)。自助式咖啡店代表企業包括在日本與全球範圍內均頗具盛名的羅多倫集團(DOUTOR)及ST. MARC CAFÉ,其他如伊藤園旗下的Tully’s Coffee、SUNTORY與UCC共同經營的Pronto、pokka集團旗下CAFÉ de CRIÉ、以及上島珈琲店等,都是日本知名的全國性自助咖啡品牌。不過,這項自昭和年代就開始綿延發展的經營型態,在2013年後開始受到新崛起的超商咖啡挑戰,加上海外龍頭品牌星巴克的強勢競爭,部分企業近年面臨營利下滑與企業轉型困境。 全方位服務式咖啡店 與自助式咖啡店相對的則是以桌邊服務、舒適的半獨立式座位、提供餐食為主要訴求的全方位服務式咖啡店,雖然平均周轉率較低(平均來客停留時間約1小時),但客單價相對較高(400-600日圓),搭配餐食後客單價甚至可增加至1,000日圓左右。不同於自助式咖啡店以上班族群、海外旅客為主要目標客層,全方位服務式咖啡店更重視家庭、高齡族群以及女性(家庭主婦)消費者,藉由平滑化來客時段舒緩因低周轉率導致的營運壓力。其中最具代表性的企業為近年快速成長並成功於東證一部上市的コメダ珈琲店,目前已成為日本門市數量第4高的連鎖咖啡專賣店,雖然98%為加盟店,但平均每店利益率相當亮眼。2019年コメダ達成於日本47個都道府縣全面展店,2016年上市後營收與營利連續4年正成長,2018年切入台灣後也已開放加盟。此外,作為全方位服務式咖啡店的重要參與者,珈琲館與銀座ルノアール則不約而同將強化以女性消費者為中心的經營戰略,應用「コーヒー(咖啡)+居心地(舒適空間)×食事」的經營調性切入市場。 國際品牌 日本最知名的國際咖啡品牌非星巴克莫屬,星巴克1996年於東京銀座展店,為星巴克首度切入北美以外的市場。由於經營表現亮眼,2014年美國星巴克總公司自Sazaby League收購日本業務股票,將日本星巴克子公司化,2015年星巴克於日本股市下市,此舉可以看出星巴克於全球佈局的原則與財務評估標準。日本星巴克每店平均年營收達1.2億日圓、創造超過1,000萬日圓獲利,超過DOUTOR集團與コメダ,為日本連鎖咖啡店產業指標性企業。不過近年因展店與人事成本提升、產業競爭激烈,同店營收與獲利略有下滑。除了大型品牌外,作為第三波咖啡浪潮代表的藍瓶咖啡與Fuglen,均選擇日本作為第一個海外市場,不難看出作為獨特的內需成長消費型業態,日本咖啡市場所散發出的獨特魅力。而國際品牌的大舉進軍,也對於日本咖啡消費文化產生相當大的影響,加上社群媒體的推波助瀾,更進一步引領當地民眾的咖啡飲用風潮。 零售通路結合 日本零售通路跨足典型代表型態為超商咖啡勢力的崛起。日本超商咖啡大多採自助式機台形式,由於具備店點密集與價格廉宜(最低100日圓)的優勢,加上多元的商品項目,十分受到消費者的歡迎。例如日本超商龍頭7-11於2013年推出SEVEN CAFÉ後,目前已成為日本最暢銷的全國性咖啡品牌之一,同時也是7-11門市相當重要的引客商品。推估單店每日銷售量為130杯,全年銷售規模達11億杯。市場銷售額約2,000億日圓,佔日本整體咖啡消費總量的20%。除此之外,日本7-11的咖啡協同生態圈亦相當巨大,包括負責咖啡豆採購的三井集團、負責咖啡烘焙的味之素、以及共同開發咖啡機台的富士電機等,為日本連鎖咖啡產業孕育出規模驚人且實力堅強的產業支援體系,同時也建立起集團規模化經營的競爭護城河。 餐飲通路跨足 餐飲通路跨足為日本企業涉入程度相對較低的業態,典型代表企業為樂清旗下的mister Donut。由於來客數下滑,mister Donut近年主要目標為致力於提高客單價,因此2017年推出「ミスタードーナツCafe」都會區餐食複合店,以咖啡飲品搭配甜甜圈、義大利麵等餐點,希望成功提高客均單價。此外,作為外資品牌的麥當勞亦為餐飲品牌跨足代表。日本麥當勞於1998年推出McCafé by Barista(マックカフェ バイ バリスタ)品牌,設置於特定麥當勞門市內(約占全門市總數3%),由專業咖啡師提供現煮手沖咖啡、烘焙甜點等,定位以咖啡廳功能為主,希望藉此吸引更多消費者。 相對於台灣產業型態,日本連鎖咖啡店產業上市比例明顯較高,不難看出大型企業在其中扮演的角色。大部分日本連鎖咖啡品牌均擁有大型集團的間接投資參與或直接經營支持,因此能夠在規模經濟的基礎上持續多元化營運與創新,支撐起日本少數正向成長的內需消費力道。此外,由於社會型態轉變,女性消費族群在日本咖啡市場中的影響力正在快速增強,這股不容忽視的「女力」使日本咖啡店產業突破早期以男性為主的喫茶店文化。為了迎合女性消費族群偏好,企業在門市設計與商品企劃上也不斷發展出新樣態,例如結合生活雜貨銷售的Afternoon Tea與強化門市禁菸設計的銀座ルノアール等,日本星巴克也推出柔美細緻的櫻花系列商品等,同樣都是希望能夠更大程度的引入女性消費力道。 資料來源:未來流通研究所 相關文章 Relevant Articles 【產業競爭地圖】台灣零售集團邁向「生活全通路布局」 2020/06/10 【商業數據解讀】2020年Q1台灣內需服務業壓力測試成績單 2020/05/28 【產業投資評價】2020台灣上櫃餐飲新星:亞洲藏壽司 2020/05/06 【商業數據解讀】疫情肆虐,台灣內需服務業冰火兩極 2020/04/23 【關鍵事件分析】滿紙荒唐言:瑞幸咖啡的跨國騙局 2020/04/08 【產業投資評價】股災下台灣流通企業是否浮現投資價值? 2020/03/25