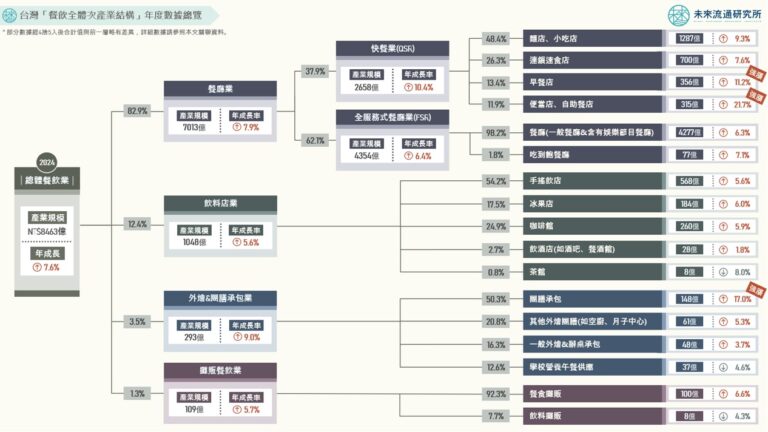

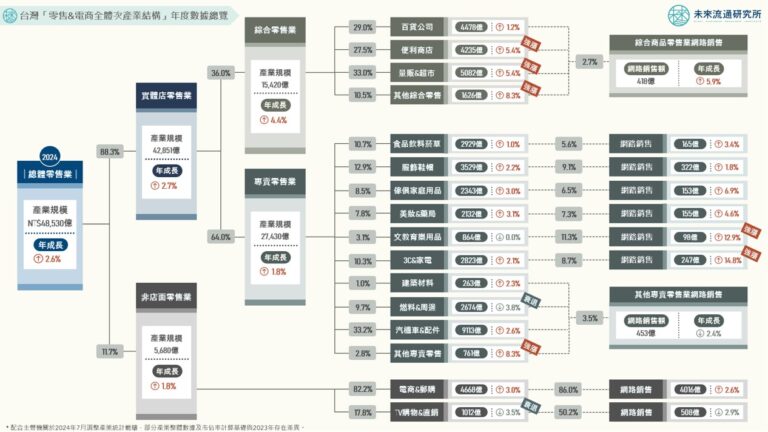

3個「2021台灣消費&生活產業TOP20變化排名」新情報news!

💡 TOP20 成長產業類型:海空貨運&倉儲、新居家生活消費、數位行銷&通路銷售

💡 TOP20 衰退產業類型:實體休閒&內用餐飲、大眾運輸&旅行、疫後退燒產業

💡 2018至2021年成長趨勢產業:不動產相關、專業訓練、美麗商機、寵物周邊、高齡社會

2021年5月台灣啟動全境三級警戒措施,導致部分消費與生活產業營收遭受重挫。不過第四季疫情趨緩後,諸多內需服務業強勁反彈,使2021全年消費&生活產業歷經更為劇烈的動盪變化。

消費及生活產業涵蓋批發零售、餐飲觀光、運輸物流、生活服務等產業別,承載著最大量的就業人口,並擁有與其他眾多產業類別高度關聯的特性。因此,消費及生活產業的興衰榮枯不僅直接牽動GDP、物價、就業等核心經濟數據表現,更是民眾感知經濟與生活滿意度的敏感訊號。未來流通研究所定期彙整台灣細部產業別營業額及成長率,提出消費及生活產業營業額TOP20變化排名,分析當期主要成長及衰退產業,並提出產業Mega Trend以協助掌握高速變化的產業趨勢。

TOP20 成長產業類型:海空貨運&倉儲、新居家生活消費、數位行銷&通路銷售

① 海空運輸&倉儲關聯業別

2021年全球海空貨運景氣熱絡,台灣關聯業別中漲幅最驚人的為海洋水運業,2021全年營業額年增180.6%,周邊服務業別營收亦同步上漲,如船務代理業營業規模年增130.8%、海空貨運承攬業年增100.3%、報關服務業年增46.0%、一般倉儲經營業年增26.6%等。

指標業者如長榮海運2021全年營收年增136.1%、陽明海運年增120.2%、萬海航運年增178.5%、裕民航運年增65.3%。報關承攬等物流輔助業者營收亦同步上揚,其中台驊投控營收年增137.9%、中菲行年增71.9%、捷迅年增36.9%。

② 新居家生活消費關聯業別

應對疫情生活型態而產生的消費意願及市場空缺正逐步形成滋養新型態產業的沃土。例如因應遠距上班上學措施,部分工作型態移轉至數位領域,民眾對於電腦資訊課程的消費意願快速提升,推動2021年產業規模大漲154.1%,電腦套裝軟體零售業同步成長59.1%;受惠於在宅時間延長,居家數位娛樂市場快速成長,帶動線上影片串流服務業規模年增40.0%、數位書籍出版業年增23.4%;此外,2021年宅配快遞業及免洗餐具零售業分別年增35.1%及32.4%,反映出電商市場及外帶外送餐飲服務的旺盛需求。

③數位行銷&通路銷售關聯業別

疫情下大量消費移轉至線上進行,零售產業電商滲透率在疫情期間快速拉高,自2019年的7.5%攀升至2021年達10.8%。圍繞網路銷售生態的周邊支援產業及通路類型成為疫情下受益最顯著的代表業別。

例如鎖定企業數位轉型與數位行銷需求的行銷管理顧問服務業,2021年營收成長幅度高達98.2%,5-6月三級警戒期間更創下201.5%的驚人同期成長率;商業設計服務業與媒體代理買賣業營業規模分別年增38.0%及36.2%;近年積極結合網路銷售的電視電台購物、直銷/多層次傳銷等業別,2021年同樣獲得強勁增長機會,營業規模分別年增38.9%及29.3%。

值得一提的是,前述數位行銷及通路銷售關聯業別,多數在近年均維持高速成長的明確發展走勢,顯示產業增長基礎穩固,而非僅受惠於疫情激發的短期效益。例如2018至2021年間,媒體代理買賣業營業規模成長幅度高達793.4%、行銷管理顧問服務業增長135.6%、商業設計業增長82.5%。

TOP20 衰退產業類型:實體休閒&內用餐飲、大眾運輸&旅行、疫後退燒產業

① 實體休閒娛樂&內用餐飲關聯業別

2020年全球疫情爆發後,以實體空間為主要場域的業別成為受創最劇烈的第一線產業型態。其中實體休閒娛樂及內用餐飲業別為台灣2021年營業規模衰退最嚴峻的產業族群。

休閒娛樂各業中,特種視唱/酒吧/茶室營業規模年減48.2%、夜店年減41.4%、豪華理容店年減31.3%、KTV年減18.7%。運動健身方面,游泳池營業規模年減39.9%,健身房/健身中心更打破持續多年的正向成長走勢,營收年減18.7%。

餐飲業方面,以內用型態為主的社交餐飲業別營收遭受嚴重衝擊。如近年營業規模與門店數量均高速成長的吃到飽餐廳,2021年營業額在疫情影響下首度迎來14.7%的衰退幅度。此外,娛樂節目餐廳營收年減34.1%、外燴辦桌承包年減17.4%、茶飲店亦年減11.8%。

② 大眾運輸&觀光旅行關聯業別

疫情期間多項大眾運輸&觀光旅行關聯業別營業規模顯著衰退。旅行專門業(不含周邊服務及訂票系統等)營業規模在2020年重挫67.7%的基礎上,2021年再度衰退54.1%,為近一年萎縮幅度最大的業別。遊樂園及遊覽車客運業營業規模持續衰退21.4%及14.9%。此外,民宿業2020年雖然在國旅熱潮下逆勢成長15.3%,但2021年仍不敵三級警戒措施,營業規模年減18.0%。大眾運輸產業規模於2020年衰退16.3%後,2021年跌幅進一步擴大至18.3%;公路汽車客運業及鐵路運輸業營業規模跌幅亦增至23.2%及20.2%。

③ 疫後退燒關聯業別

部分業別因2020年疫情下出現爆發性消費成長浪潮,導致產業短期過度擴張,致使2021年出現較明顯的規模縮減趨勢。例如數位學習(外語補習教育)2020年營業規模在疫情下逆勢成長17.8%,但2021年卻迎來21.3%的衰退挑戰。不過,做為新興教育型態代表,2018至2021年間數位外語學習產業仍穩健成長,近年成長幅度均逾16%。

此外,金銀飾零售業與家事服務業規模也在2020年大幅成長36.5%及23.0%後,於2021年分別衰退22.4%及19.5%。而產業規模曾一度強勢增長的夾娃娃機業,2021年迎來3.6%的衰退,打破近年大幅成長的發展走勢,反映出此前市場短期過熱的現象。

2018至2021年成長趨勢產業:不動產相關、專業訓練、美麗商機、寵物周邊、高齡社會

部分產業別雖因2021年成長幅度較低或規模較小而未納入排行名單,但卻於2018至2021年間展現出明確成長走勢,且有機會形成長期發展的重點產業族群或具代表性的新興產業,特別羅列分析如下:

① 不動產關聯業別:台灣不動產景氣持續高漲,疫情期間亦未見止歇。2018至2021年間,初級市場的不動產代銷業成長173.6%、次級市場的不動產仲介業成長76.2%,規模龐大的不動產投資開發業亦成長48.2%。代表業者如仲介業別的信義房屋2021年營收年增43.9%,代銷業別的海悅國際與愛山林分別年增66.4%及11.5%。

② 專業訓練關聯業別:受惠於近年線上教學及各式開課平台營運生態圈日益成熟、消費者接受度顯著提升,推升專業訓練課程領域蓬勃發展。2018至2021年間,除前述電腦資訊訓練產業成長171.6%外,專業管理訓練業亦成長60.1%。

③ 美麗商機關聯業別:以微型企業或個人工作室為主的美甲美睫業、紋身/紋眉服務業,近年同樣迎來亮眼成長表現。2018至2021年間營業規模分別成長55.6%及53.4%。

④ 寵物周邊關聯業別:台灣寵物登記數量持續成長,2021年全台犬貓數達295萬隻,首度超過0至14歲人口規模(289萬)。帶動2018至2021年間寵物用品及飼料零售業分別成長32.3%及29.4%,寵物照顧訓練服務業亦成長20.5%。

⑤ 高齡社會關聯業別:依據國發會統計資料,2020年台灣總人口規模首度出現負成長,並將提前於2025年進入65歲人口佔比超過20%的超高齡社會。高齡人口規模持續增長的趨勢下,2018至2021年間居住型高齡照護服務業規模成長201.3%、居家護理機構成長465.1%、殯儀館經營業則成長72.9%。

本文為精彩摘要,欲下載完整圖解情報與詳細數據請前往圖解情報庫

資料來源:未來流通研究所

【Key Ranking Diagram】A Ranked Listing of Taiwanese Living & Consumer Industries With Percent Change