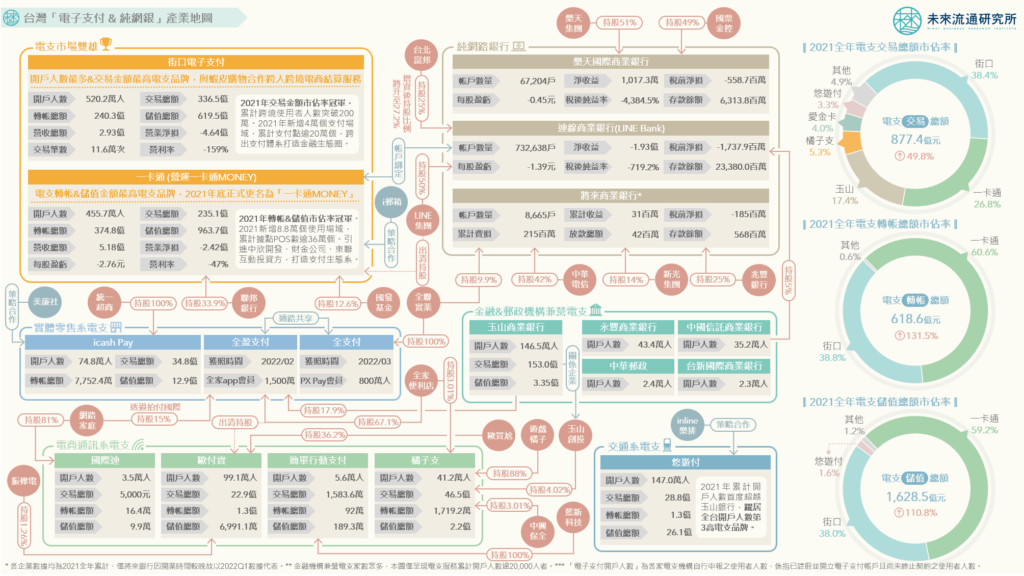

3個台灣「電子支付 & 純網銀」產業地圖新情報news! ? 疫情帶動2021年電子支付市場高速增長:3大業務金額合計超越3,000億元再創新高 ? 電支產業點燃生態圈對抗:一卡通MONEY、街口支付雙雄累計開戶人數2022Q1突破千萬大關 ? 大型競爭者強勢參戰:全盈支付、全支付、純網銀加入,拉高產業競爭強度 2021年全台28家營業電支機構交易&轉帳總額達1,496.0億元,佔整體非現金支付金額比例約2.8%,較2020年提升1.1個百分點,2022年Q1進一步拉高至3.5%,雖然佔比仍低,但成長力道十分強勁。此外,2021至2022年間,3家純網銀機構陸續開幕,成為繼電子支付後參戰數位金融市場的新進挑戰者。 專營電支機構與銀行外,全家、全聯、統一超、網路家庭、樂天等零售&電商集團,Line、中華電信、歐買尬、遊戲橘子、藍新科技等電信通訊/網路遊戲/線上金流企業,中興保全、新光集團等生活服務業者,以及一卡通、悠遊卡等交通票證機構亦積極布局數位金融市場,使電支&純網銀成為流通產業高度關注的領域。未來流通研究所爬取台灣主要電支&純網銀業者營運數據與競合脈絡,繪製「電子支付&純網銀」產業地圖 ,做為觀測整體產業走向的重要基礎。 疫情帶動2021年電子支付市場高速增長:3大業務金額累計超越3,000億元再創新高 2021年全台共計28家營業電子支付機構,交易、轉帳及儲值3項核心業務金額合計達新台幣3,124.5億,年增92.3%。累計開戶人數增至1,581.3萬人,較2020年大幅增加403萬人。 電支交易市場呈現街口支付、一卡通、玉山銀行三強鼎立局勢,合計市佔率(CR3)達82.6%。2021年奪下冠軍寶座的為蟬聯多年的街口支付,交易金額年增36.2%至336.5億;位居第2的為一卡通MONEY(原LINE Pay money),交易金額年增64.5%至235.1億;排名第3的為兼營電支服務的玉山銀行,交易金額年增11.1%至153.0億,遙遙領先其他兼營電支服務的金融機構。 電支轉帳與儲值市佔結構較交易市場更為集中,2021年街口支付與一卡通MONEY轉帳與儲值業務合計市佔率分別高達99.4%及97.2%,一卡通MONEY轉帳與儲值總額更首度超越街口支付,拿下市佔率冠軍。此外,2021年悠遊付累計開戶人數超越玉山銀行,躍居用戶規模第3高的電支品牌,同時也是2021年唯一維持盈利的電支機構。 電支產業點燃生態圈對抗:一卡通MONEY、街口支付雙雄合計開戶人數2022Q1突破千萬大關 電支雙雄「街口支付」與「一卡通MONEY」均採取以高額行銷費用及回饋補貼推進市佔率與開戶人數成長的經營策略,雖然帶動支付據點、用戶規模與營業收入持續攀高,但同時也形成沉重財務負擔。 2021年街口支付累計開戶人數年增30.0%至520.2萬人,蟬聯全台用戶數最多的電支品牌。營業收入年增33.2%至2.9億,但由於營業費用居高不下,致使年度營業淨損達4.6億,不過2021年營利率(-159%)較2020年(-162%)略有改善;一卡通旗下包含儲值卡與電子支付兩大業務支柱,2021年營業收入年增28.4%至5.2億,營業淨損達2.4億,較2020年虧損額略有收斂。2021年一卡通營利率與每股盈餘雖仍為負值,但表現均優於2020年。 值得一提的是,2021年為街口支付營運策略關鍵轉捩點:街口正式跨出支付服務體系,與bolttech、凱基銀行等金融業者合作打造金融生態圈(JKO Fintech Hub)。2020年底街口著手打造技術標準化開放平台,提供異業合作夥伴一站式串接服務,希望將街口打造為涵蓋多元生活服務場景的平台,藉此在用戶體驗領域中建立差異化優勢與競爭護城河。此外,街口支付近年持續實施縮減虧損計畫,預計2025年轉虧為盈。2022年Q1街口支付累計開戶人數達556.7萬人。 另一方面,自2017年持有一卡通公司29.82%股權的LINE Pay於2021年宣布出清全數持股並退出董監事職位,雙方共同營運的LINE Pay money亦正式更名為一卡通MONEY。因應LINE Pay出清持股,一卡通以開發獨立app,以及引進中鋼子公司中欣開發、財金公司及東聯互動等新進策略投資人進行因應,並陸續與中華郵政旗下智慧取貨櫃i郵箱、純網銀LINE Bank建立策略合作關係,目標朝向更完整的支付場景與數據生態系發展。2022年Q1一卡通MONEY累計開戶人數達482.9萬人。 大型競爭者強勢參戰:全盈支付、全支付、純網銀加入,拉高產業競爭強度 2022年台灣電支產業迎來兩家新進專營電支機構,分別為全聯實業旗下100%持股的「全支付」,以及由全家便利商店、玉山銀行及PChome旗下拍付國際共同投資成立的「全盈支付」,上述兩家機構均擁有小額零售場域的優勢基礎,並宣布將採取「場景通路共享」策略。 全盈支付推出的全盈+PAY為台灣首家採用「多元平台嵌入式支付金融科技」的電子支付品牌,消費者註冊後不需另行下載獨立app即可使用。全盈+PAY甫上線支付據點即超過10,000個,後續也將積極拓展與PChome等電商平台的串接合作。值得一提的是,全盈+PAY以全家app約1,500萬名會員為基礎,提出2022年底將挑戰150萬會員目標,一旦目標達成,將成為台灣用戶規模第3高的電支品牌。 全聯旗下全支付取得營業執照後持續籌備開業,使用範圍除全聯旗下逾1,000家門市外,第一階段亦規劃與連鎖餐飲、百貨商場、飲料店、遊樂園、交通機關等各領域不同業者合作。統一超旗下愛金卡公司(營運icash Pay)為最早跨足電支服務的零售通路企業。2021年愛金卡公司營收年增54.4%至7.2億,統一超OPEN POINT生態圈非現金支付比例同步提升至40%。2022年統一超除結合自有非現金支付工具建立類金融生態圈外,也與美廉社在支付工具應用上展開策略合作。 2021年樂天國際銀行與LINE Bank正式開幕,擁有多元股東結構的將來銀行亦於2022年3月開業,開啟純網銀參戰數位金融市場之路。樂天國際銀行2021全年累計帳戶數量達67,204戶,LINE Bank帳戶數量達732,628戶,2家純網銀開戶數佔2021年全台數位存款帳戶數量比例約7.6%,2022年Q1在將來銀行加入下,比例進一步提升至10.2%。值得一提的是,擁有通訊軟體生態圈優勢的LINE Bank,開業8個月即擠身數位帳戶TOP 5,2022年Q1帳戶數量更提升至110.9萬戶,晉升為全台數位帳戶數第4高的金融機構。不過,LINE Bank採取的積極獲客策略亦導致累積虧損金額高達22.74億,因此將於2022年6月進行增資,成為純網銀辦理增資首例。 以每戶平均存款金額為指標可以看到,2021年樂天銀行每戶平均存款金額約為9.4萬元、LINE Bank則為3.2萬元;2022年Q1樂天銀行每戶平均存款金款增至13.2萬元、LINE Bank略降至3.1萬元、將來銀行則為6.6萬元。樂天銀行受惠於生態圈優勢,加上客層鎖定30-50歲較具財力基礎的金融業及科技業上班族,奪下純網銀每戶平均存款金額冠軍寶座。 不過,由於監理法規採漸進式開放,因此純網銀初期承做服務項目與服務對象相對受限,導致難以與傳統銀行消金業務形成差異,加上初期投入成本高昂,目前3家純網銀均處於虧損狀態,業者預估需3-5年後才有機會達成損益兩平。 本文為精彩摘要,欲下載完整圖解情報與詳細數據請前往圖解情報庫 資料來源:未來流通研究所 【Industry Landscape Analysis】Taiwan’s Electronic Payment & Internet-only …

【產業地圖圖解】台灣「電子支付與純網銀」產業地圖 Read More »