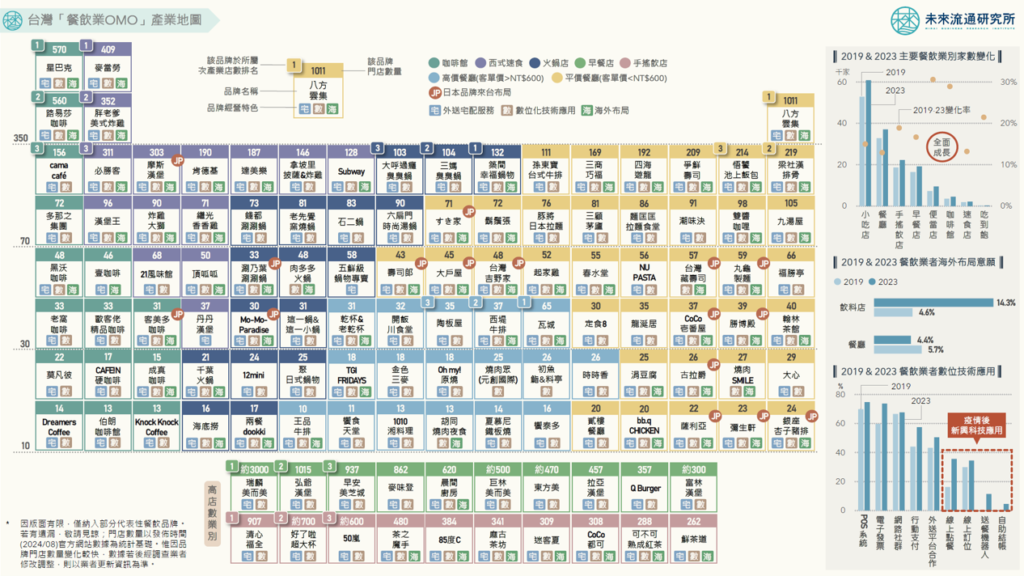

【產業地圖圖解】台灣「餐飲OMO」產業地圖

3個台灣「餐飲業OMO」產業地圖新情報news! 💡應對獲客成本攀升,OMO數位化技術加速滲透:外送宅配、會員經營、點數體系、社群&網路行銷、數位廣告日益普及 💡應對勞動力不足挑戰,業者持續導入自動化設備:中央工廠&製餐設備、自助點餐/結帳、送餐機器人、語音點餐受青睞 💡打破市場天花板,海外版圖擴張&併購成為第二營收支柱:疫情後台灣業者揮軍東南亞、日本、北美、澳洲等海外市場 根據主管機關調查,2023年營運受疫情干擾的台灣餐飲企業佔比自2022年79.9%降至33.5%,大幅下滑46.4個百分點,顯示餐飲產業已逐步擺脫疫情影響。取而代之的則是食材成本波動劇烈、人力短缺、人員流動率高、營運成本急遽攀升折損盈利空間等問題成為後疫情時代中業者迎面而來的困境與限制。另一方面,近年在智慧型手機與社群網路的高滲透率影響下,過往以實體店舖做為主要服務場域的餐飲業迎來整合線上與線下營運的全通路OMO浪潮,加上歷經疫情對於實體營運場構成的嚴峻衝擊後,越來越多餐廳業者著手導入會員&點數機制、社群網路行銷、線上訂位/點餐、自助結帳與送餐機器人等各式數位化&自動化技術,以彌補餐飲業長期以來將資源高度集中於現場環境與直面消費者互動模式而形成的數位營運缺口。 近年海外市場中可以看到許多由餐飲業者主導投資或併購科技新創企業的代表性案例,例如Chipotle投資自駕物流車新創Nuro、百勝餐飲集團陸續收購Dragontail Systems、Kvantum、Tictuk、以及Sweetgreen收購廚房機器人新創Spyce等,在在反映出後疫情時代中全球餐飲產業均朝向高技術密集度營運模式轉型的明確趨勢。以面臨嚴峻高齡少子化及實質薪資增長遲滯等挑戰的日本外食產業為例,彙整代表性日本餐飲企業於財務報告中所提及的應對措施關鍵字可以看到,數位化、自動化、省力化、海外擴張、併購以及人力資源投資不僅是當前多數餐飲企業在應對外部環境變化所採取的共通性策略,亦為推動企業保持增長腳步的重要戰略。 未來流通研究所爬取台灣餐飲產業關鍵情報,發布台灣「餐飲業OMO」產業地圖,羅列彙整不同餐飲服務型態代表性企業外,並以門店數做為劃分指標,結合貫穿整體餐飲產業的外送宅配服務、數位化技術應用以及海外佈局三大策略主軸,做為觀測台灣餐飲產業邁向下世代發展的重要分析基礎。 應對獲客成本攀升,OMO數位化技術加速滲透:外送宅配、會員經營、點數體系、社群&網路行銷、數位廣告日益普及 台灣餐飲產業規模歷年均呈現穩健成長趨勢,惟2020及2021年受疫情影響,產業增長幅度降至0.6%及-1.0%,但外部環境的劇烈變化也同步加速業者開展線上數位布局的腳步,加上近年LINE、inline、91APP、Ocard、Oddle、beBit TECH、漸強實驗室、iCHEF、Omnichat、星益欣、鼎新、精誠、12CM Taiwan等科技業者大舉投入餐飲領域,在技術導入門檻顯著降低的推進下,線上訂餐&訂位、會員經營、數據分析、會員點數經營系統等OMO數位化工具於疫情後快速滲透進入台灣餐飲產業。 根據主管機關調查,2023年餐飲企業經營網路社群、與外送平台合作、線上點餐以及線上訂位等服務的比例均較2019年疫情前顯著提升,其中又以線上點餐服務提升19.4個百分點最為顯著。例如本次調查中門店數自2019年的232家快速增至309家的手搖飲店迷客夏,導入LINE訂餐模組後將點餐系統與會員管理系統結合,消費者成為LINE官方帳號好友後即可進行線上訂餐,有效增加新客觸及與既有客戶回購表現外,也可基於會員實際消費歷程投放分眾推播訊息。本次調查中於短短數年間躍居台灣火鍋業龍頭的築間幸福鍋物,在台店數已超過130間。為提升消費者服務體驗,築間集團於2019年導入與LINE官方帳號連結的Ocard CRM系統後正式啟動會員制度,可透過會員系統標籤與數據分析成果進行會員經營與再行銷。截至2024年Q1集團會員數已突破210萬人,營業額亦持續創下新高。 做為早餐店數位化營運代表性案例的Q Burger,旗下店舖數自2019年的173家快速增長至近360家。Q Burger與SAP、Salesforce等技術供應商合作,以自有APP、ERP、CRM、POS等數位工具與系統為核心、貫穿整體經營與服務流程。不僅前端APP已全面支援線上點餐、會員集點以及線上支付等功能,後端作業系統亦能夠進行即時損益與分時人流等數據分析,並於2023年首度嘗試導入智慧取餐櫃服務。目前Q Burger累計會員數已超過60萬名、透過APP進行的訂單營收貢獻度及線上支付比例均超過50%,展現出以數位工具優化連鎖型餐飲業經營的優異實力。 應對勞動力不足挑戰,業者持續導入自動化設備:中央工廠&製餐設備、自助點餐/結帳、送餐機器人、語音點餐受青睞 台灣餐飲業薪資福利費用率約為26.59%,遠高於零售產業10.40%的水位,顯示在適齡勞動人口規模持續縮減以及即將到來的超高齡社會趨勢下,餐飲產業在勞力密集度及勞動力成本方面均將成為最受衝擊的核心服務業別,進一步構成近年業者積極導入各項自動化技術的重要背景。調查顯示,2023年導入自動線上訂位與線上點餐系統的餐廳業者比例分別達46.0%及40.7%。在需要較高投入門檻的自助結帳機台與送餐機器人方面,導入比例亦分別達5.3%及15.3%。例如近年王品、鼎泰豐、千葉火鍋、豆府、築間、瓦城、勝博殿、春水堂、饗賓、麥味登、王座國際、涮乃葉、雞湯大叔等多家知名餐飲集團均已陸續導入送餐機器人,以降低員工體力負擔及人員配置密集度,同時確保現場作業安全性。 數位點餐系統與自助結帳機台以摩斯漢堡、麥當勞等連鎖西式速食餐廳為開端,自2016年後在台普及率逐年攀升,尤其在經過疫情期間非接觸點餐浪潮後,民眾接受率顯著提高,目前已成為不少餐廳業者新展店舖中的標準配備。例如本次調查中擁有超過210家門市的梁社漢排骨,自設立初期即以無現金支付及Kiosk自助點餐機為特徵,搭配KDS與CMS叫號取餐系統,在較低人力配置的情況下維持餐廳前台作業效率;擁有超過70家門市的鬍鬚張,旗下已有逾46%的店舖為導入掃碼點餐、Kiosk自助點餐機、KDS廚顯系統、廣告叫號等自動化服務的鬍鬚張iPLUS+二代門市,並與星益欣合作於2023年發布配備AI多國語音辨識Kiosk、現金Kiosk自助點餐、智慧取餐櫃等設備的鬍鬚張未來科技概念店。 本次調查中門店數位居第2的連鎖咖啡品牌路易莎,已建置8座搭載AI技術的智慧工廠,有助於確保機台最佳稼動率並達成食材追溯。2024年路易莎推出手機點餐、門市平板、電子觸控螢幕點餐等雲端智慧化點餐系統,同時於門店中導入自動奶泡機、自動填壓機等智慧製作設備,以提高製餐與結帳效率;聯發國際2024年在台推出的UG樂己手搖飲品牌,導入AI製茶機,以打造全台首座全AI系統化手搖店為目標。此外,2024年台灣大哥大、LINE、inline、碩網資訊宣布推出餐飲企業AI語音預約服務外,中華電信亦自主研發AI語音訂位助理,並與饗賓集團達成合作,陸續導入旗下果然匯、饗泰多等品牌中應用。 打破市場天花板,海外版圖擴張&併購成為第二營收支柱:疫情後台灣業者揮軍東南亞、日本、北美、澳洲等海外市場 餐飲產業長期以來均為台灣服務輸出及品牌出海的重要業別,若以海外投資目的地區分,歐洲及美國於2020年後成為台灣餐飲業主要投資目的地,其中又以歐洲蟬聯多年餐飲業對外投資金額首位。2023年歐洲與美國佔整體餐飲業對外投資比例分別達59.0%及18.5%,其他佔比較高的目的國家包括菲律賓(8.7%)、泰國(6.1%)及日本(4.4%)。 各項次產業別中,以做為台灣獨特餐飲優勢代表的手搖飲業海外布局最為積極。根據主管機關調查,2023年具海外布局意願的飲料店業者比例高達14.3%,較2019年疫情前顯著提升9.7個百分點。本次調查中,門店數量TOP 10手搖飲業者中已有7家業者跨足海外市場經營(若加計50嵐家族旗下KOI則為8家)。例如長期側重海外市場營運的美食達人(85度C),2023年中國與美國市場合計營收貢獻達86%。2024Q1美國首度成為85度C最大海外營收來源,預估至2026年底85度C在美門市數量將突破100家;六角國際旗下日出茶太在全球63個國家營運超過1,400家門市,海外營收貢獻度超過60%。除東協市場後,亦持續開拓北美及歐洲市場、並深入印度、土耳其等國家;此外,聯發國際旗下歇腳亭以及雅茗集團旗下快樂檸檬亦均以美國為主力市場展開積極布局。 咖啡館與餐廳業者亦持續拓展海外事業,其中又以在數位技術與自動化布局方面成效卓著的業者表現最為出色。例如本次調查中門店數量位居平價餐廳首位的八方雲集,於2020年跨出亞洲、於美國設立合資公司並展開複合式餐飲事業。截至2024年5月,八方雲集已切入香港(55家)及美國(8家),旗下梁社漢排骨、百芳、八方麵屋等品牌亦持續拓展香港市場。2023年路易莎於新加坡開出首家門市後持續拓展,並同步規劃進軍印尼、埃及、中國及美國市場。築間集團於2023年啟動海外展店計畫,已於香港旺角打造首座築間海外餐飲聚落,預計2024年底於日本大阪設立首家東北亞分店。瓦城泰統集團2023年宣布啟動30500計畫,以美國市場做為全球布局首站,目標於2030年達到全球30個品牌、500家門店里程碑。2017年啟動海外布局的繼光香香雞,海外門市規模已突破430家,並於2024年宣布與85度C共同開拓美國市場,計劃10年內於全美展店達150家、達成全球千店目標。 此外,黑沃咖啡、成真咖啡、乾杯、炸雞大獅、肉多多、晨間廚房、橘焱胡同集團、四海遊龍等企業亦均持續積極探索海外商機。橫跨多元餐飲領域的出海浪潮,反映出台灣餐飲產業於疫情後積極的海外布局戰略,亦為業者在面臨高齡少子化社會、內需市場長期增長趨於平緩的挑戰中所採取的突圍策略。 本文為精彩摘要,欲下載完整圖解情報與詳細數據請前往圖解情報庫 關聯資料(點擊前往): 2024【商業數據圖解】2017-2023台灣「連鎖餐飲企業」營收成長率熱力圖 2024【商業數據圖解】台灣流通產業「海外投資」近十年關鍵數據解析 2024【關鍵排行圖解】2023台灣「連鎖加盟產業TOP 60」門店數排行與六都集中度 2024【商業數據圖解】台灣「餐飲次產業」六都結構與單店營業額解析 2024【商業數據圖解】台灣「餐飲全體次產業結構」年度數據總覽 2023【商業數據圖解】2018-2023台灣「餐飲與觀光娛樂業」中短期趨勢回顧展望 2023【商業數據圖解】台灣「流通及生活服務業勞動力變化」關鍵數據解析 2023【商業數據圖解】台灣「餐飲產業」關鍵數據與市場預測 2023【商業數據圖解】台灣近十年「家庭消費結構變化」六都數據解析 2021【產業地圖圖解】2020台灣「餐飲版圖變動」產業地圖 資料來源:未來流通研究所 【Industry Landscape Analysis】Taiwan’s Food Service Industry OMO Map 相關文章Relevant Articles 【產業地圖圖解】台灣「餐飲OMO」產業地圖 2024/08/27 【商業數據圖解】2017-2023台灣「連鎖餐飲企業」營收成長率熱力圖 …