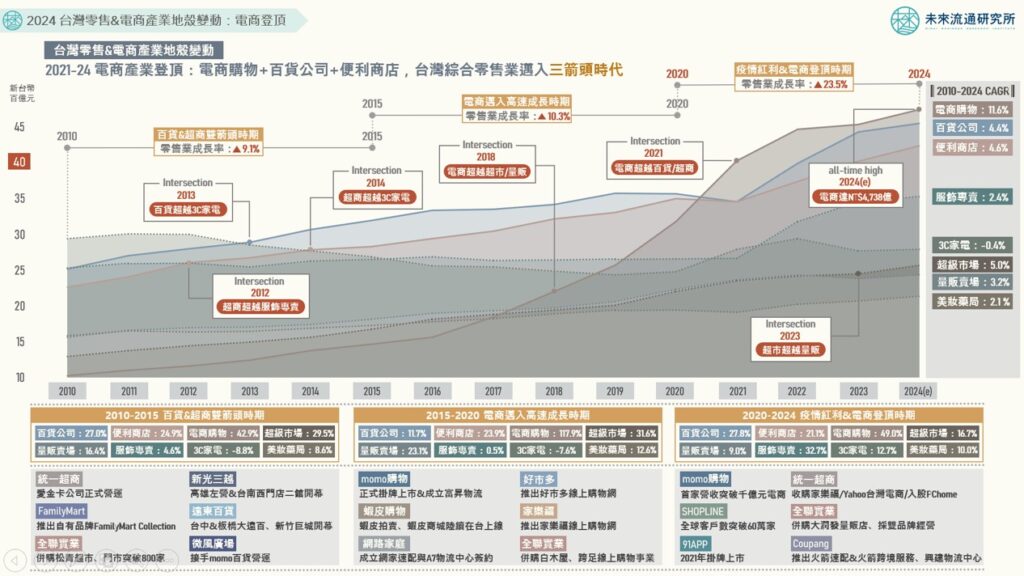

3個「2024台灣零售&電商產業地殼變動」新情報news! 💡2021-2024電商產業登頂:電商成為台灣最大綜合零售通路,推估2024年產業規模達新台幣4,700億元新高 💡綜合零售三箭頭時代來臨:電商、百貨、超商合計領軍新台幣1兆2千億市場,加速推進OMO整合布局 💡零售通路發展特徵轉變中:超市近15年CAGR達5.0%表現突出、量販業疫情後增長趨緩、3C家電長期趨勢走弱 台灣零售產業歷經數次產業結構大幅轉變的地殼變動階段,不同業別間的興衰消長形塑出與過往截然不同的競爭風貌。其中電商產業自2015年邁入高速成長階段,2021年進一步承接疫情帶來的成長紅利,創下26.6%的年增幅新高紀錄,推動產業規模一舉超越長期位居領先的百貨及超商產業,正式登頂成為台灣規模最大的綜合零售通路。 2023年起,台灣電商、百貨、超商產業規模皆突破新台幣4,000億元門檻,帶動整體零售產業邁入三箭頭時代。三大主要通路共同領軍創造出高達1兆2千億元的龐大市場,除了蘊含豐沛商業機會外,繁榮的市場景氣與旺盛的資本流動也為大型零售集團創造出跨業併購及聯盟競合的戰場。不僅加速產業界限模糊化,實體零售業者布局線上銷售意願也大幅提升,加上協助線上線下整合經營的OMO技術解決方案日益成熟,推動台灣零售產業於疫情後迎來跨業整合及生態圈合作的版圖重組熱潮。 未來流通研究所以橫跨15年的時間序列做為基礎,提出「2024台灣零售&電商產業地殼變動」圖解,分析近15年主要零售次產業別規模變化並結合產業重要事件分析,做為觀測台灣零售產業長期趨勢變化的參考基礎。 2021-2024電商產業登頂:電商成為台灣最大綜合零售通路,推估2024年產業規模達新台幣4,700億元新高 ① 借鏡海外:南韓電子商務穩居綜合零售產業冠軍寶座;超商與百貨間差距快速縮減,反映少量即時購買需求 以擁有全球第3高電商滲透率與全球最高超商密度的南韓零售產業為例,根據韓國政府針對主要實體綜合零售&電子商務企業流通銷售動向調查結果顯示,2024上半年南韓代表性線上企業銷售總額年增17.5%,遙遙領先同期間實體流通業者僅3.4%的銷售成長表現,且兩者間差距自2023H1的5.1個百分點大幅擴張至14.1個百分點,電子商務持續穩居南韓最大綜合零售通路寶座;實體綜合零售通路中,2024H1南韓代表性百貨公司、便利商店與大型超市/量販店企業銷售額佔比分別達16.6%、16.0%及11.3%,新興的小型量販超市(Super supermarket, SSM)佔比額約2.6%。其中便利商店與SSM在實體通路中展現較佳成長力道,反映出南韓零售市場在小家庭/單身居住、銀髮族群增加等社會趨勢影響下,消費者偏好藉由住家周邊通路進行少量與即時採購的消費模式轉變。值得一提的是,在GS25、CU、7-Eleven和Emart24等指標性超商業者大舉推出小份量熟食、配菜與即食食品的策略帶動下,2024上半年南韓便利商店與百貨公司間的營收比例差距首度縮減至1個百分點以內,反映出兩項通路類型間日益白熱化的競爭態勢。 ② 台灣路徑:電商產業全面承接疫情成長紅利,超越百貨及超商正式成為全台規模最大綜合零售通路 台灣電子商務(純電商)產業承接疫情帶來的產業成長紅利,2021年創下單年度26.6%的年增幅新高紀錄,產業規模一舉超越長期位居領先的百貨及超商產業,正式成為台灣規模最大的綜合零售通路。2023年電商產業雖面臨疫情後成長幅度回落挑戰,但在業者持續加大投入資源規模的推進下,推估2024全年電商產業成長幅度仍可達4.6%、產業規模有機會達到4,738億元新高。 分析2010至2024年間電商產業發展脈絡可以看到,過去15年間電商產業年均複合成長率(CAGR)達11.6%,為台灣所有零售通路中唯一取得雙位數CAGR表現的業別,展現強勁市場成長動能。尤其2015-2020年間產業進入高速成長階段,5年期間產業規模翻漲117.9%,遠高於同期間整體零售產業僅10.3%的增長表現。 2020至2024年4年期間電商產業成長幅度達49.0%,推估2024年產業規模可達4,738億元。值得一提的是,雖然面臨疫情紅利褪去的挑戰,但電商產業仍具備長期性擴張的重要契機,主要成長焦點來自於由酷澎、淘寶台灣、Mercari領軍的外資電商集團來台營運與服務深化,以及大型零售流通集團的虛實生態圈整合戰略。例如統一集團收購Yahoo奇摩電商業務與入股PChome、momo強化與最大法人股東台哥大集團間的橫向整合與擴大多元服務內容等,均為台灣電商產業的持續拓展投入豐沛資源。 綜合零售三箭頭時代來臨:電商、百貨、超商合計領軍新台幣1兆2千億市場,加速推進OMO整合布局 觀察2020年後業者布局動向可以看到,在純電商業者的快速布局與滲透下,台灣實體零售業者布局線上銷售意願大幅提升,加上協助線上線下整合經營的OMO技術解決方案日益成熟,台灣零售產業近年迎來跨業整合及生態圈合作的版圖重組熱潮。例如大型零售集團藉由對電商平台的股份併購或戰略合作,將線上電商戰場拓展至線下的城市物流、門店配送等具有高投資門檻的領域中;而具備先進數位技術能力的智慧開店平台、OMO解決方案服務商,亦協助推進實體零售業者及傳統品牌商爭奪線上市場主導權。 過去在單一零售次產業別中穩坐江山的場景不復存在,不僅快速推動產業界限模糊化,更成為關聯業者在台灣已高度成熟的零售市場中、再度獲取爆發性成長的珍貴契機。尤其是在規模龐大的電商、百貨、超商三箭頭通路中,掌握具備綜效的跨業經營能力將能夠有效突破單一零售業別的規模天花板限制,掌握高達新台幣1兆2千億元的市場機會。 ① 百貨公司 2013-2014年間百貨公司陸續超越3C家電及食品專賣業後,除疫情期間(2020-2021)因社交管制面臨衰退困境外,多年來均維持穩定成長力道,穩坐台灣最大綜合零售通路寶座。2010-2024年間CAGR達4.4%,於本次調查實體零售通路中僅次於超市及超商產業,推估2024年產業規模可達4,550億元。觀察指標性業者動向可以看到,雖然受到2023年基數偏高以及民眾恢復出國採購等趨勢影響,致2024年銷售成長面臨較大挑戰,但業者仍積極透過門市改裝、引進新品牌、強化會員經營等做法尋求營收增長。此外,同樣歸屬於百貨公司業的購物中心業態,近年憑藉其結合購物/娛樂/休閒等一站式購足的創新服務型態、以及以三井不動產集團為首的日資集團大舉投資帶動下,在台迎來快速發展,成為支撐整體百貨產業規模增長的重要關鍵。預估2024年三井集團旗下三井Outlet與lalaport總計將創造出新台幣300億元營業額;2023年創造120億元營業額的華泰名品城2024年宣布於嘉義興建新據點,全期開幕營收目標為50至60億元。 ② 便利商店 便利商店產業於2014年後穩居台灣第二大綜合零售通路,並一度於2021年小幅超越百貨公司。2010至2024年15年間CAGR達4.6%,於本次調查實體通路中僅次於超市產業,推估2024全年產業規模約新台幣4,236億元。便利商店為台灣最具服務特色及創新活力的零售業別,7-ELEVEN、全家便利商店等領導業者持續藉由快速展店、跨業併購、服務滲透等方式強化規模優勢,並積極打造生活服務全通路的獨特地位。例如7-ELEVEN近年持續強化OMO整合效益,藉由拓展大型複合店態、商品結構差異化、整合數位平台&會員、以及布局線上銷售&外送商機等策略持續擴大市佔份額。7-ELEVEN指出,2023年消費者使用線上服務及銷售平台比例達到總交易筆數的11.43%、線上營收佔個體營收比例達5.8%。2023年推出的網路商城iOPEN Mall則已吸引近5萬名商家進駐開店、協助上架商品突破300萬件;市占率位居第二的全家便利商店則將深化顧客經營&新客拓展、優化實體&數位通路營運、推進泛鮮食商品結構改革&生態圈建構、以及發展清真&環境永續等差異化商品結構做為重點發展策略。例如透過聯名美食、熱門小吃及隱藏商品三大策略開發超過70款熟食商品。 零售通路發展特徵轉變中:超市近15年CAGR達5.0%表現突出、量販業疫情後增長趨緩、3C家電長期趨勢走弱 同步觀察本次調查中其他5項零售次產業別長期發展動向可以看到,綜合零售業別中,超級市場業長期成長表現最為優異,量販賣場則在疫情後面臨成長趨緩挑戰;專賣零售業方面,服飾專賣業受惠於線上銷售額顯著增長,疫情後整體產業規模大幅擴張,成為專賣零售業數位轉型的代表性案例。3C家電專賣零售業雖然歷經2020至2022間疫情下的成長高峰,但長期走勢仍微幅衰退,為本次調查業別中唯一近15年CAGR陷入負值的業別。美妝藥局業則展現出長期穩定溫和增長的市場剛性需求特徵。 ① 超級市場 超市業為本次調查中長期增長表現最為優異的實體零售業別,2010至2024年間CAGR達5.0%,並於2023年超越量販業,推估2024年超市產業規模約2,567億元。台灣超市業增長動能主要來自龍頭企業全聯實業的大舉展店與併購行動:2003年全聯以200家門市的規模成為全台最大連鎖超市後持續透過併購中小型超市以及擴大營運覆蓋範疇取得快速增長。包括2004至2007年間併購楊聯社、台灣善美的超市及台北農產超市,2015年承接松青超市經營權、2018年併購白木屋並於2019年協同日本H2O RETAILING株式會社合資成立全聯阪急麵包,將營運戰線延伸至麵包烤焙廠。2019年全聯進一步推出行動支付品牌PX Pay與PXGo!全聯線上購,正式跨足線上銷售與數位支付領域。2021年為應對疫情挑戰推出小時達外送服務,以自有及外部合作方式提供以門市為中心的快速配送服務,有效提升單店營運績效。2022年全聯完成收購大潤發量販店95.97%股權並取得全支付電支執照,並於2023年成為全台用戶數第三高的電支品牌。 ② 量販賣場 台灣量販業2010至2024年間CAGR約3.2%,且2020年後成長進一步趨緩,推估2024年產業規模約2,428億元。導致量販業成長趨於平疲主因包括台灣總體人口自2020年後邁入負成長,加上家戶平均人數跌破3人以及高齡人口數快速攀升,消費者購物場域偏好轉向位於生活動線周邊的中小型門店,導致傳統大坪數量販賣場營運遭受衝擊,近年大型指標性量販業者積極轉進中小坪數社區店以及拓展超市店型經營。不過,以低價倉儲式賣場、付費會員制、自有品牌商品為特色的好市多,仍立基於獨特商業模式維持強勁成長,在台門市數量達14家,且其中4家銷售額入榜亞洲區TOP 10門市,展現優異營運績效。 本文為精彩摘要,欲下載完整圖解情報與詳細數據請前往圖解情報庫 關聯資料(點擊前往): 2024【商業數據圖解】台灣電商產業的二次革命:2030台灣「電商產業」板塊變化與市場預測 2024【商業數據圖解】台灣與全球主要市場「電商滲透率」趨勢解析 2024【商業數據圖解】2023台灣「零售與電商」產業市佔率英雄榜 2024【商業數據圖解】2017-2023台灣「零售與電商企業」營收成長率熱力圖 2024【商業數據圖解】台灣「零售次產業」六都分布與單店營業額解析 2024【產業地圖圖解】海外直擊「2024亞洲零售科技展」產業地圖 2024【產業地圖圖解】台灣零售與電商「點數經濟」產業地圖 2024【商業數據圖解】台灣「跨境電商進出口」關鍵數據解析 2024【商業數據圖解】台灣「零售與電商全體次產業結構」年度數據總覽 資料來源:未來流通研究所 【Industry Landscape Analysis】Trends & Changes in Taiwan’s Retail & …

【產業地圖圖解】2024台灣零售與電商產業地殼變動:電商登頂 Read More »