3個台灣「電子支付」產業地圖新情報news!

💡 2020年台灣電支產業規模翻漲,3大業務金額與使用人數成長106.1%及70.2%

💡 街口支付與Line Pay Money競爭優勢鮮明,台灣電支產業形成兩強爭戰

💡 大型零售通路與電商平台跨界搶進,拉升產業競爭強度

2020年受到疫情影響,民眾為降低接觸傳染風險並維持安全社交距離,選擇不需任何實體媒介即可完成交易的行動支付比例大幅提高,加上數位金融技術成熟度提高,帶動2020年台灣行動支付與電子支付普及與應用速度顯著攀升。

根據金管會統計,2020全年台灣行動支付交易額突破新台幣4,230億,年增132%,消費規模寫下歷史新高。引領行動支付金額大幅增長主因,除了疫情醞釀出的低接觸生活型態外,另一項關鍵支柱來自於全聯、全家、7-11、新光三越、家樂福、蝦皮等大型零售通路與電商業者近兩年啟動的通路自營支付戰爭,加上外送平台服務的蓬勃發展,匯集形成越來越豐富的應用場景基礎,使2020年成為觸發台灣行動支付與電子支付產業進入快速成長軌道的關鍵點。

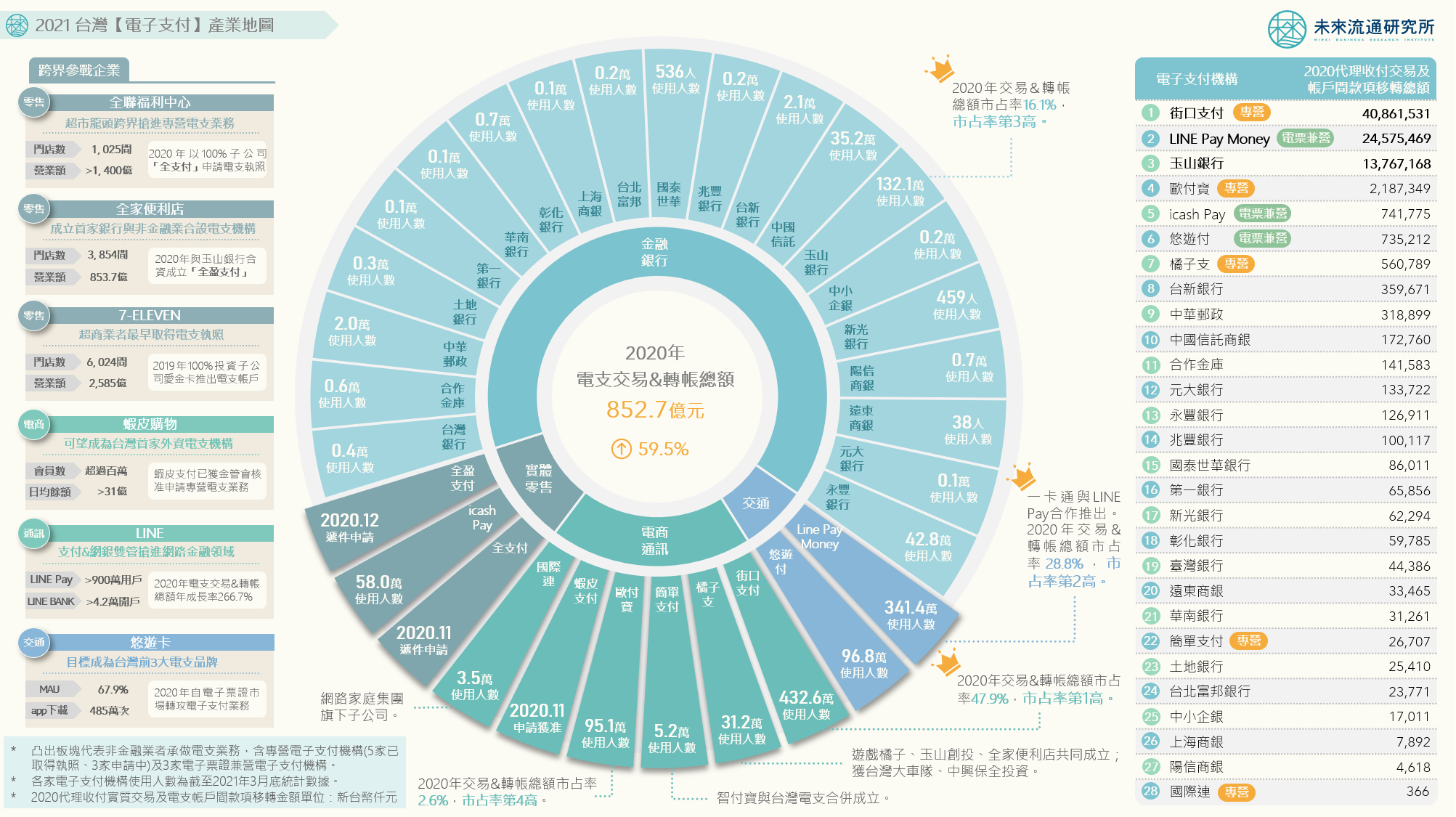

在各式行動支付中,「電子支付」涵蓋的金流服務範疇最為齊備,可於付款及收款方間經營「代理收付實質交易款項」、「電子支付帳戶間款項移轉」以及「收受儲值款項」3大核心業務,功能近似於簡易版銀行。目前台灣共有28家業者擁有電支執照,包括街口、橘子支、簡單支付、歐付寶、國際連等5家專營電支機構,悠遊卡、愛金卡、一卡通等3家電子票證兼營電支機構,以及19家銀行與中華郵政均兼營電支業務。

除上述業者外,大型零售企業如全聯、全家以及電商平台業者蝦皮購物,亦於原有行動支付工具與龐大的會員基礎上,開始跨界搶進電子支付市場。加上即將於2021年實施的電支機構管理修正條例,賦予電支業者更廣闊的業務發展空間與服務彈性,使「電子支付」產業受到的關注熱度不斷提升,市場競爭強度也同步拉高。

未來流通研究所爬取彙整台灣電子支付產業數據情報,繪製2021台灣「電子支付」產業競爭地圖,透過資訊圖象呈現主要業者經營數據與競爭脈絡,並進一步歸納出3項觀察重點,做為會員分析台灣電子支付產業的重要參考佐證。

2020年台灣電支產業規模翻漲,3大業務金額與使用人數成長106.1%及70.2%

2020年台灣28家電子支付機構「代理收付實質交易款項」、「電子支付帳戶間款項移轉」及「收受儲值款項」3項業務金額總計達新台幣1,625億,年增106.1%;若計算與商業行為高度關聯的交易與轉帳總額,則為852.7億元,年增59.5%。使用人數方面,2020全年未歸戶使用人數累計達1,178萬人,年增70.2%。無論是使用人數或金額成長幅度均相當顯著,分項說明如下:

未歸戶使用人數:全台28家電支機構2020全年使用人數合計突破1,178萬人,年增70.2%。累計至2021年3月使用人數成長至1,282萬人,年增62.2%。其中街口支付使用人數最多,截至2021年3月達432.6萬人,其次為經營Line Pay Money的一卡通,使用人數達341.4萬人,排名第3的為玉山銀行,使用人數達132.1萬人。此外,悠遊付累計至2021年3月的使用人數已突破96萬人,超越歐付寶,正式成為台灣使用人數第4高的電支平台。

代理收付實質交易款項金額:2020全年台灣電支交易總額達585.5億元,年增38.9%。街口支付以247.0億元居冠,市佔率達42.2%;其次為一卡通142.9億元,市佔率為24.4%;玉山銀行則以137.7億元位居第3,市佔率為23.5%。TOP 3平台合計占全台電支交易總額比例達90.1%。2021年Q1全台電子支付交易總額累計達185.9億元,年增89.7%,前3大平台交易金額分別為街口73.1億元、一卡通52.7億元、玉山37.8億元,TOP 3合計市佔比例略降至88.0%。

電子支付帳戶間款項移轉金額:2020全年台灣電支轉帳總額達267.2億元,年增136.8%。電支轉帳金額組成以專營與電票兼營電支機構為主,2020全年街口轉帳金額總計達161.6億元,市佔率達60.5%;一卡通為102.9億元,市佔率達38.5%。2021年Q1全台電子支付轉帳總額為104.8億元,年增50.7%,其中一卡通55.7億元最高,其次為街口48.4億元。

收受儲值款項金額:2020全年台灣電支儲值總額達772.4億元,年增204.2%,為電子支付3項核心業務中漲幅最高的類別。2020年電支儲值市場主要由前2大平台瓜分,分別為街口389.0億元及一卡通368.1億元,兩者合計市場占比高達98.1%。2021年Q1全台電支儲值總額累計達321.0億元,年增134.1%,其中一卡通174.8億元最高,其次為街口137.1億元。值得注意的是,2021年Q1前2大平台儲值金額合計市場占比降至82.0%,主因為悠遊付、玉山銀行、icash Pay等3家平台儲值金額顯著成長,合計市佔超過16%。其中悠遊付2021年Q1累計儲值金額達44.6億元,市佔率升高至7.3%,超越愛金卡成為全台電支儲值金額第3高的平台。

走過2020年因疫情帶來的強勢成長浪潮後,2021年Q1台灣電支產業規模仍持續擴大,不僅3項業務總金額與使用人數全面以超過50%的幅度快速成長,與商業行為高度關聯的交易與轉帳總額年成長幅度也達到73.5%,超越2020全年59.5%的成長表現。可以看出消費者對於電子支付的偏好日益顯著,高用戶留存率成為2021年持續帶動台灣電支產業整體規模成長的重要基礎。

街口支付與Line Pay Money競爭優勢鮮明,台灣電支產業形成兩強爭戰

台灣電支產業TOP 3平台競爭優勢顯著,尤其是街口支付與經營Line Pay Money的一卡通間互有高低的激烈競逐,形成台灣電支產業兩強爭戰的獨特局面。

以使用人數來看,街口支付自2020年4月超越Line Pay Money後即持續拉大差距,截至2021年3月,街口使用人數領先Line Pay Money已達91.2萬人,成為台灣用戶滲透率最高的電子支付平台。交易金額方面,2020全年街口交易金額市佔率達42.2%,年增15.5個百分點,Line Pay Money交易金額市佔率則為24.4%,年增18.3個百分點,兩者市佔規模提升幅度均相當顯著。

此外,由於兼營電支業務的金融機構鮮少涉入轉帳與儲值業務,因此上述業務範疇中街口支付與Line Pay Money兩強割據的情勢更加顯著。2020全年電支轉帳總額中,街口與Line Pay Money合計占比高達99.0%;儲值金額方面,街口與Line Pay Money合計占比亦高達98.1%,幾乎完全瓜分整體市場。

2020年街口支付在3項電支業務市佔率與使用人數方面均拿下冠軍,不過2021年Q1成長力道相對放緩。2021年第一季全台電支交易市佔冠軍仍為拿下39.3%市場份額的街口支付,但Line Pay Money轉帳與儲值金額市佔率分別上升至53.2%與57.2%,超越街口支付,拿下2021年Q1台灣電支轉帳與儲值業務的市佔冠軍寶座。

特別值得一提的是,觀察全台28家電支機構2020全年與2021年第一季營運數據可以看到,雖然整體產業規模持續擴大,但成長力道高度集中於TOP 3平台,其餘大部分電支機構的業務金額與市佔比例均反向陷入衰退,顯示台灣電支產業在不斷擴大的同時,正快速走向高度集中的競爭局勢。

大型零售通路及電商平台跨界搶進,拉升產業競爭強度

「電子支付機構管理條例」修正草案通過後,新版條例可望在6月施行。新條例不僅整合電支與電票二元管理法制,也擴大了電支機構業務經營範圍,除現行3項核心業務外,新增國外小額匯兌、外幣買賣等9項服務項目。此外,政府也將著手建置電支跨機構共用平台與增訂跨機構支付款項帳務清算管理機制,以實現不同電支機構帳戶間的相互轉帳,同時也允許台灣電支機構與境外機構合作。

新版條例有助於電支機構發展出收取手續費外新的營運與獲利模式,加上2020年以來不斷攀高的電支使用率,吸引不少來自不同領域的業者跨界投入經營電子支付業務,而其中最引起注目的趨勢即為大型零售集團的參戰。

2020年台灣大型實體零售通路全聯、全家及電商龍頭業者蝦皮購物,均已陸續申請電支機構經營執照,若加計2019年即推出電支服務的統一集團旗下愛金卡公司,目前全台已有4家零售電商企業跨界參戰。再加上同樣積極經營電支業務的交通系業者一卡通與悠遊卡、與一卡通合作的通訊軟體商Line、以及原生支付業者(如街口)與多家銀行業者,可以看到各方企業的大力投入與推進正快速拉高台灣電支賽局競爭強度。

2020年在疫情壓迫下,台灣零售業者將線上購物、電子錢包等數位應用對策視為第二營收戰場,在積極的數位轉型策略推進下,業者對於全面掌握消費者數據的需求度與迫切度快速提高。而能夠跨通路、跨情境使用的電子支付,所蘊含的數據可反映民眾在各通路平台的消費動向及交通生活動線,自然具備極高的應用價值。

此外,擁有電子支付工具對於零售企業而言,不僅能夠產生龐大的數據分析應用效益,也助於打造出以自有通路或平台為核心的支付生態體系,強化在產業中的主導地位並樹立差異化競爭優勢。而這樣的戰略布局,也形成了台灣零售、電商企業大舉參戰電子支付與金融科技發展的獨特趨勢。

台灣擁有相對單純穩定的支付環境,現金與信用卡使用情境流程安全且純熟,但因此也導致過去多年電子支付推動遲滯。雖然2020年在疫情推進下,電子支付市場規模快速擴大,但產業持續性發展基礎在於是否能夠打造出與民眾生活動線流暢接合的支付生態體系,包括流暢成熟且高安全的金融科技、多元便利的使用情境、一元化的通用管理機制等,才能夠促使消費者願意在各項情境中以電子支付取代現金與實體卡片的使用。

以支付生態體系的角度觀察,擁有大量通路據點與會員基礎的大型零售通路及電商平台參戰,對於提升電支滲透率與整體產業發展可望發揮相當關鍵的助益。不過台灣零售集團間涇渭分明,彼此開放不易,加上通路自有支付與電子錢包轉化為電子支付仍需要經過實名制認證等相對複雜的程序,後續通路業者是否能夠順利串接出完整豐富的電子支付生態圈,仍需要持續觀察,但也相當值得市場予以期待。

本篇為精彩摘要,下載完整圖解情報與詳細數據請前往:https://reurl.cc/E23n6

資料來源:未來流通研究所

【Industry Landscape Analysis】A Graph To Understand Electronic Payment Ecosystem in Taiwan