2023台灣「連鎖加盟產業TOP 60」門店數排行與六都集中度

4個2023台灣「連鎖加盟產業TOP 60」門店數排行&六都集中度新情報news! 💡 連鎖零售業:便利商店、服飾專賣、3C專賣店數維持領先;便利商店、寵物用品、烘焙專賣店據點數增幅最高 💡 餐飲服務業:麵店/小吃店、一般餐廳、手搖飲、早餐店據點數遙遙領先;便當/自助餐、咖啡廳店數強勁攀升 💡 休閒娛樂業:美髮院/髮廊業門店數量一枝獨秀;美甲美睫、健身房、民宿據點數強勢增長 💡 生活服務業:汽車、機車維修行位居據點數TOP

4個2023台灣「連鎖加盟產業TOP 60」門店數排行&六都集中度新情報news! 💡 連鎖零售業:便利商店、服飾專賣、3C專賣店數維持領先;便利商店、寵物用品、烘焙專賣店據點數增幅最高 💡 餐飲服務業:麵店/小吃店、一般餐廳、手搖飲、早餐店據點數遙遙領先;便當/自助餐、咖啡廳店數強勁攀升 💡 休閒娛樂業:美髮院/髮廊業門店數量一枝獨秀;美甲美睫、健身房、民宿據點數強勢增長 💡 生活服務業:汽車、機車維修行位居據點數TOP

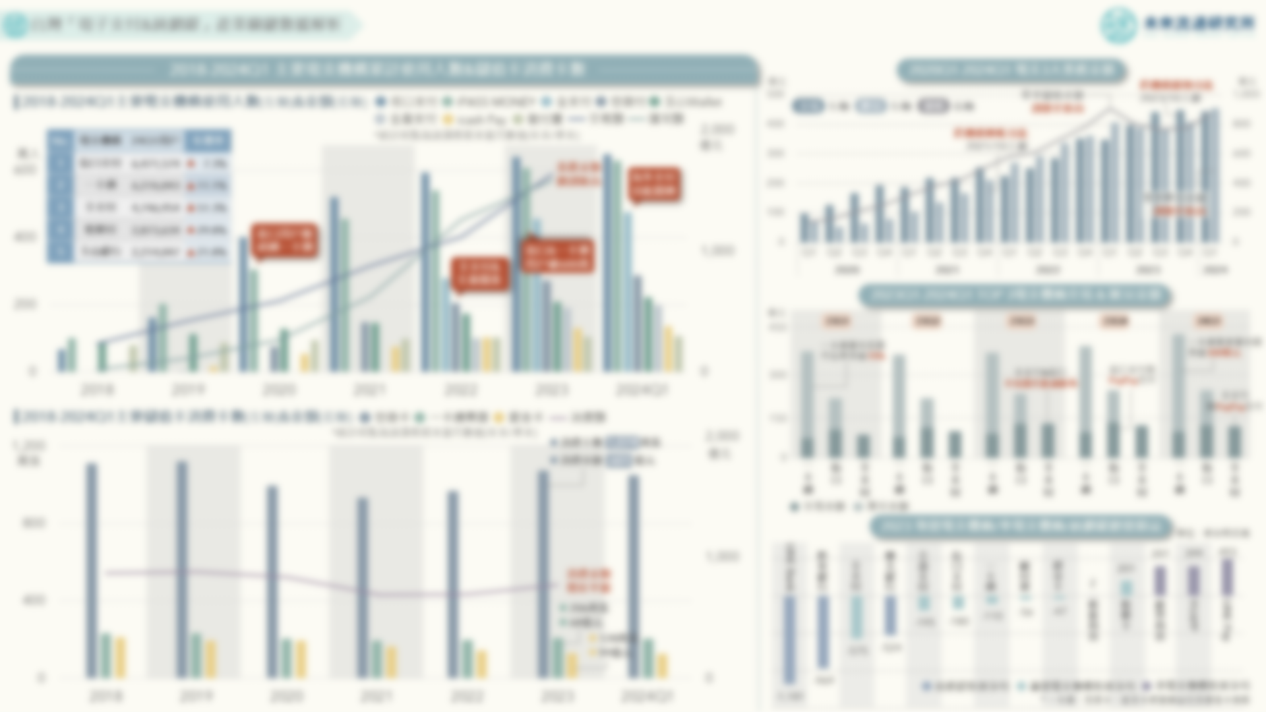

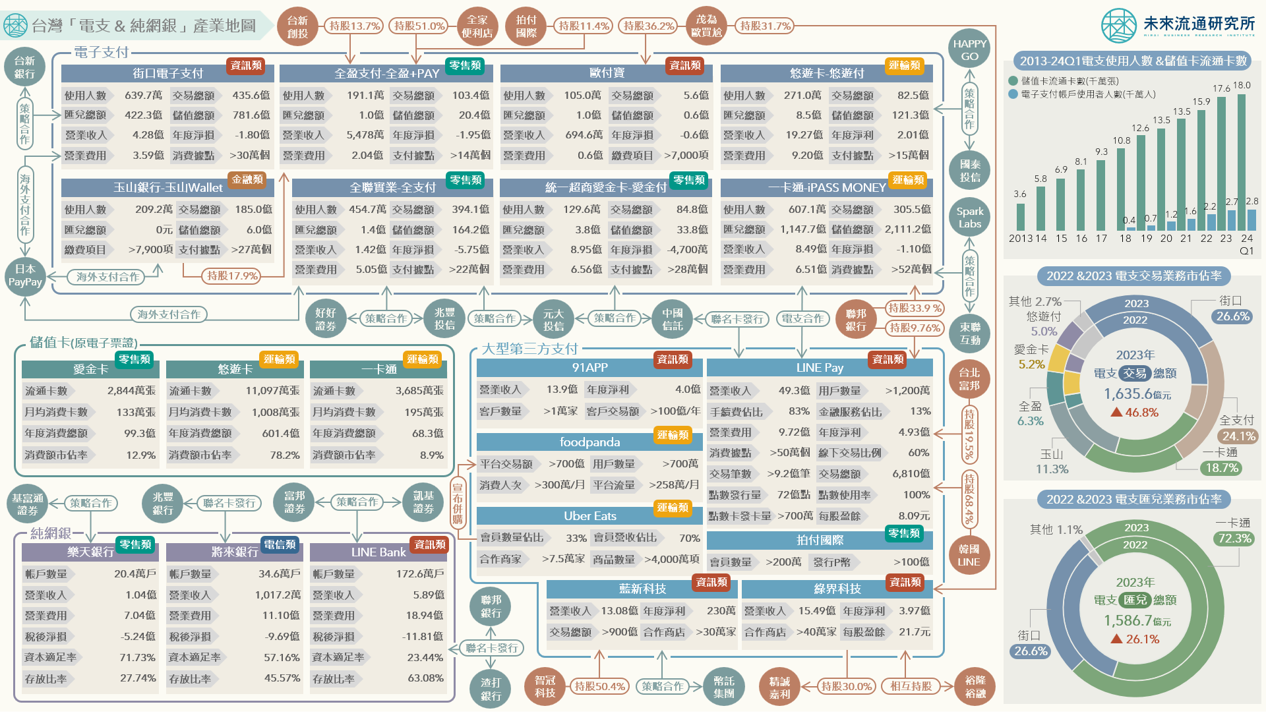

3個「台灣電子支付&純網銀產業關鍵數據」新情報news! 💡NT$10兆元非現金支付戰爭:電子支付使用人數&業務金額快速攀升、儲值卡消費卡數&金額成長趨緩 💡TOP 8電支機構用戶價值:玉山銀行&全支付人均交易額最高、一卡通iPASS MONEY人均匯兌額遙遙領先 💡電支&純網銀經營損益:純網銀&專營電支機構持續虧損、 準電支機構獲利表現穩定 在信用卡、儲值卡、電子支付等多元支付解決方案快速普及帶動下,台灣非現金支付金額佔民間消費比例已逾60%。金管會2024年公布未來3年非現金支付目標,為至2026年非現金支付交易筆數達80億筆、交易金額達新台幣10兆元。與2023年非現金支付交易筆數69.1億筆、交易金額7.3兆元的現況相較,兩項指標需分別增長達15.8%及37.0%。為爭奪龐大的非現金支付市場,近年除金融機構外,零售電商集團、電信通訊/網路遊戲/社群平台企業及交通票證機構亦積極跨界進入支付領域展開布局,以門市據點與會員基礎做為優勢資源,將數位金融推進成為流通產業下一個關鍵戰場。 做為新興非現金支付工具,電子支付與儲值卡業者近年積極拓展用戶規模與承作業務金額。截至2024年第一季底,全台電支使用者未歸戶總數年增20.4%至2,808.3萬人、單季交易及匯兌總額分別年增27.7%及12.0%至444.2及454.8億元,其中匯兌總額在一卡通單季匯兌額突破300億元帶動下,總額創下單季歷史新高;兼具交通票證與小額消費功能的儲值卡(原電子票證)方面,2024年第一季底總消費卡數達1380.0萬張、單季消費額達189.5億元。4家儲值卡機構中,悠遊卡消費卡數與金額顯著領先,2024Q1佔比分別達76.1%及78.1%。相較於電子支付的高速成長,儲值卡因消費場域有限,加上悠遊卡、一卡通、愛金卡等主要業者積極轉戰電支領域,致近年消費卡數與金額成長顯著趨緩,反映出不同非現金支付工具歧異的發展走勢與彼此間的替代效應。 未來流通研究所針對台灣「電子支付&純網銀」產業關鍵數據進行調查分析,包括主要電支機構累計使用人數&業務金額、儲值卡消費卡數&消費金額、2020-2024Q1電支業務金額各季度變化、TOP

3個台灣「生活次產業」六都結構&單店營業額新情報news! 💡 大型連鎖業別:健身房&不動產仲介業疫情期間持續增長;KTV產業疫情後強勢反彈、台中市成長表現亮眼 💡 美麗經濟業別:美髮院/髮廊&美容美體服務業溫和成長,台北市佔比近30%、規模優勢顯著 💡 新興加盟業別:課業補習班&自助洗衣店新進加盟成長亮眼;夾娃娃機店業規模增長趨緩 生活產業涵蓋範疇多元廣袤,緊扣民眾日常需求動向與生活型態,不僅是觀察民間消費與剛性需求走勢的重要指標,近年在機構投資人及大型連鎖集團的布局帶動下,多項生活業別轉進成為現代化連鎖加盟及創新創業的重要戰場,產業經濟價值大幅提升。本次調查結果顯示,8項生活次產業別2023年營業規模已全數超越2019年疫情前水準,其中不動產仲介、課業補習班、健身房以及美容美體等業別疫情前後更增長逾20%。顯示生活產業雖然在規模上未能與零售、餐飲等大型核心服務業別競爭,但其所展現的成長力道與蘊含的獨特生活型態價值,為觀察終端消費趨勢與偏好變化的重要參照基礎。 本次調查中,台北市在7項業別中位居規模佔比首位,其中美容美體業、課業補習班業、KTV業、美髮院/髮廊業中,台北市佔比均近30%,反映出台北市於全台生活產業中的顯著優勢地位;而近年快速發展的台中市則於4項業別中取得次高佔比,同時在健身房業、KTV業、美容美體服務業、不動產仲介業中展現六都最高成長力道,成為近年生活產業成長動能最強勁的地區;其他地區中,新北市為夾娃娃娃機業中佔比最高地區、桃園市於一般洗衣/自助洗衣店業中成長力道顯著、高雄市美髮院/髮廊產業強勁成長,不同地區各異其趣的生活產業結構與發展走勢反映出當地民眾多元生活型態與消費偏好。單店營業額方面,台北市於7項業別中位居首位,僅健身房業由新北市及台中市拿下第1、2名。全台平均單店營業額TOP 2為健身房及不動產仲介業,分別達新台幣1,735萬及1,220萬元,KTV及課業補習班業以881萬及811萬元分居第3、4名,其他業別單店營業額均未逾200萬元。

3個台灣「電子支付 & 純網銀」產業地圖新情報news! 💡 電子支付:街口支付&一卡通使用人數突破600萬;全支付使用人數&交易金額強勁成長 💡 第三方支付:第三方支付產業迎來IPO熱潮;Uber Eats宣布併購foodpanda台灣業務,成為下一位電支預備軍 💡 產業突圍:電支開通海外支付功能、搶進疫後跨境旅遊商機;純網銀拓展理財、房貸、外匯、聯貸新業務

3個台灣「觀光旅館營運實況」年度數據新情報news! 💡 觀光旅館產業挑戰新高:產業規模與2019年歷史高點僅差距0.3%,60%進榜業者營收超越疫情前水準 💡 都會區飯店業重返榮景:海外旅客回流+商務交流增溫,雙北地區強勢反彈,南投&花蓮近年首見衰退 💡 平均客房收益(RevPAR):觀光區旅館住用率衰退、涵碧樓/瑞穗天合數值下跌;都會區價量齊漲、寒舍艾美/W Hotel強勢進榜 相對於2022年以觀光區飯店為主要成長重心的復甦走勢,2023年台灣都會區觀光旅館營運規模展現強勁反彈力道,為整體產業及機構投資人注入強心針:台灣觀光旅館產業終於走出疫情陰霾,重返疫情前產業長期成長路徑。 2023年台灣觀光旅館產業規模年增30.1%至新台幣594.9億元,與2019年歷史高點相較僅小幅落後0.3%。本次調查結果亦顯示,全台營收排行TOP

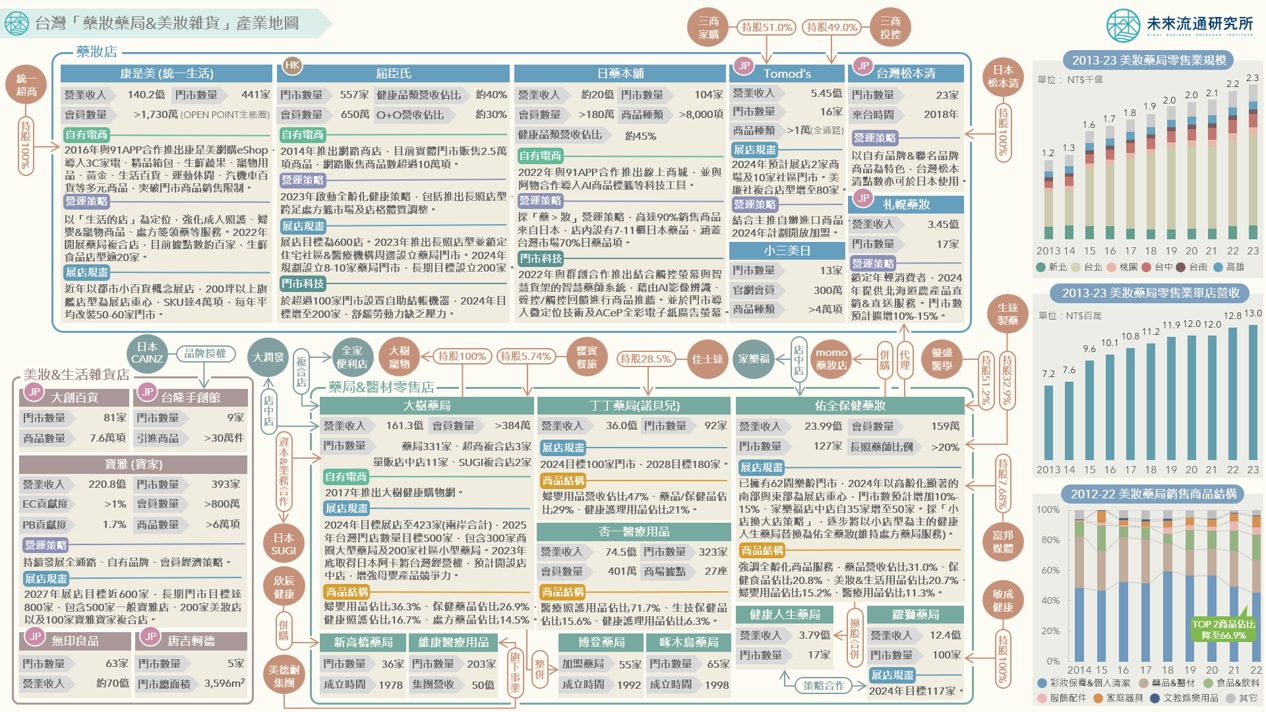

3個台灣「藥妝藥局&美妝雜貨」產業地圖新情報news! 💡 藥妝藥局業商品結構多元化:掌握一站式購足&全齡化商機,企業進軍自有品牌提升利基優勢 💡 第三波藥局產業併購浪潮:大型集團參戰,開啟資本化、連鎖化、大型化產業競爭戰局 💡 數位科技&門店AI自動化:加速展店同時提升全通路銷售效益、迎戰勞動力不足危機 2023年台灣65歲以上老年人口佔總人口數比例達18.4%,推估將於2025年正式邁入超高齡社會。此外,2022年國民醫療保健支出(NHE)達新台幣1兆6,951億元,年增6.82%,高於當年度GDP成長幅度。2022年NHE佔GDP比例達7.47%、藥品消費支出占GDP比例達1.27%,均創下歷史新高。 為迎戰即將到來的超高齡社會,除公部門持續整備相關醫療&長照服務量能及基礎環境設施外,企業亦積極展開相關布局以掌握商機。2013至2023年間,台灣美妝藥局零售業規模自新台幣1,178.6億增至2,305.0億元,成長幅度達95.6%。單店營業額亦同步自719.5萬增至1,302.3萬元,產業成長趨勢相當明確。在大型流通企業、製造&科技巨擘、海外連鎖品牌的積極參戰下,台灣藥妝藥局產業已正式邁入資本化、連鎖化、大型化的競爭階段。 未來流通研究所彙整藥妝藥局&美妝雜貨業關聯情報與企業動向,繪製台灣「藥妝藥局&美妝雜貨」產業地圖,應用圖像化方式呈現主要業者經營數據及競合關聯,同時結合日本藥妝藥局產業在應對高齡化社會方面的策略佈局,做為台灣產業參照標竿,提供觀測整體市場脈絡與產業發展趨勢的參考基礎。

3個台灣「零售次產業」六都結構&單店營業額新情報news! 💡 百貨、超商、超市&量販業:台北市超商、超市&量販單店營業額遙遙領先,高雄市、台中市百貨業單店營業額位居前列 💡 新車專賣、藥局&醫療耗材專賣業:台北市規模佔比&單店營業額優勢顯著,新北市&台中市分居2、3位 💡 成衣服飾、寵物用品、戶外用品專賣業:新北市位居寵物用品專賣第一大市場,成衣服飾、戶外用品業地理集中度高 零售業為支撐GDP成長的重要基礎,與人口數量、人均可支配所得等指標高度相關。根據內政部統計,2023年六都合計人口總數佔全台比例約69.7%,受民眾所得、物價水準以及市場供給差異影響,零售產業展現出較人口分布更加集中於都會地區的發展特徵:2023年六都零售業營業額佔全台比例高達82.3%,較2019年疫情前增加3.9個百分點。其中台北市以32.9%的懸殊佔比遙遙領先,其下依序為新北市(12.5%)、台中市(11.1%)、桃園市(10.7%)、高雄市(9.2%)以及台南市(5.8%)。 由本次調查結果可以看出,多數零售業別均以台北市為最大市場,且規模佔比與單店營業額均顯著領先其他地區。例如台北市於百貨公司、連鎖超市&量販、服飾專賣業中規模貢獻度均逾30%,於新車專賣、藥局&醫療耗材專賣業中佔比更超過40%,反映出台北市做為首都市場的強勁消費量能。寵物用品專賣業地理組成結構相對平均,其中新北市為六都中佔比最高地區,為本次調查中唯一非以台北市為最大市場的通路類型。此外,百貨公司業與登山露營&體育用品專賣業為本次調查中地理集中度最高的兩項產業型態,六都合計佔比高達92.0%及88.1%,反映出上述業別以台北、台中、高雄等大型都會區域為主力戰場的競爭風貌。 未來流通研究所彙整2019&2023年疫情前後8項零售主要次產業別(百貨公司、連鎖便利商店、連鎖超市&量販、成衣服飾專賣、全新汽車專賣、藥局&醫療耗材專賣、寵物&飼料用品專賣、登山露營&體育用品專賣)地區別組成結構,並結合單店營業額指標進行分析,做為深入觀測台灣各類型零售通路市場構成的參考基礎。

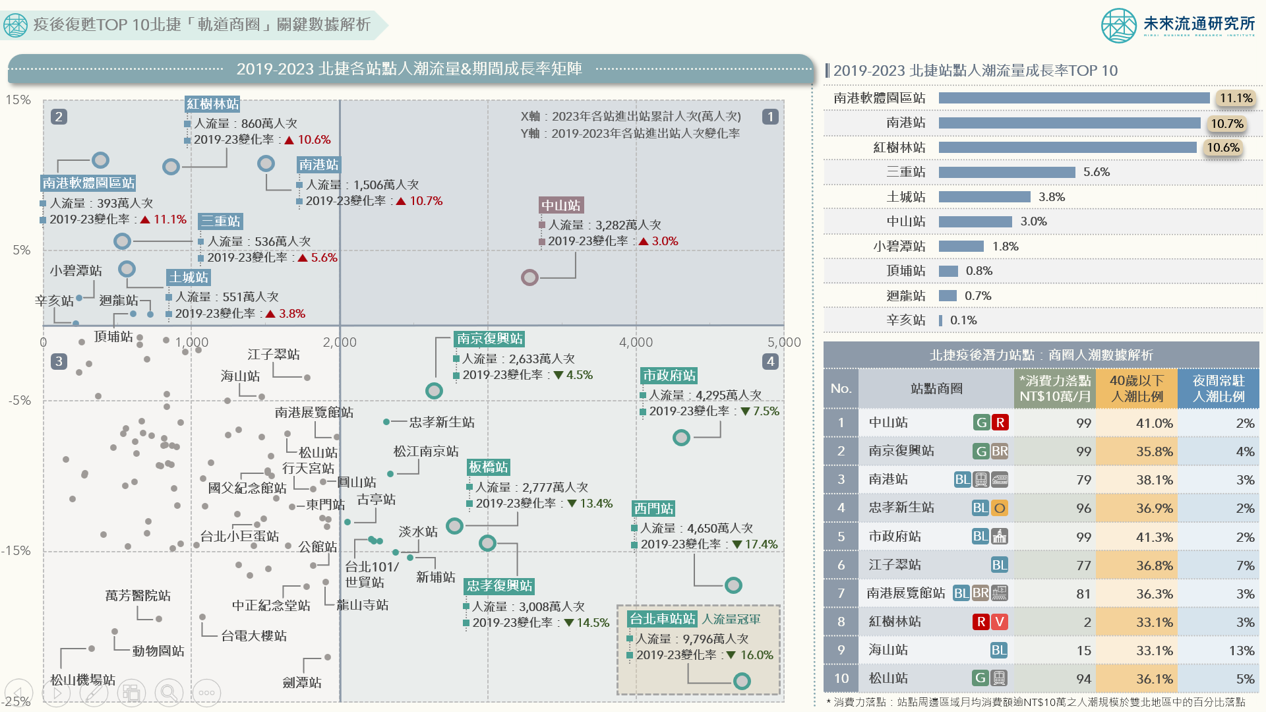

3個疫後復甦TOP 10北捷「軌道商圈」關鍵數據新情報news! 💡北捷人潮成長TOP 10站點:南軟/南港/紅樹林站人潮成長幅度最高;三重/土城/中山站緊追在後 💡北捷人潮規模TOP 10站點:台北車站/西門/市政府站穩居人潮規模前3強;中山/忠孝復興站突破3千萬人次 💡北捷疫後潛力商圈數據解析:中山/市政府站周邊人潮結構年輕化;中山/南京復興/市政府/忠孝新生站高階消費力強 除承載大眾交通運輸機能外,台北捷運系統亦同時肩負著支撐都會區發展以及連結路網與生活圈的重要任務,因此各站點人潮流量(進出站人次)消長,不僅代表交通樞紐節點的更迭,更反映出站點周邊商業、辦公、行政、居住、觀光旅遊等重要機能的興衰變化。新冠疫情爆發後,台北捷運客運量中斷連續16年增長的紀錄,2020及2021年客運規模分別年減11.9%及23.7%,至2022年始恢復正向成長。因此,比較2019-2023年疫情前後台北捷運人潮流量變化,亦能夠同步觀察各站點周邊區域與鄰近商圈於疫情後的復甦力道與程度,為觀測各區商業動向及消費景氣的關鍵指標。 2023年台北捷運系統整體客運量與2019年疫情前歷史高點相較仍衰退10.1%,不過各站點人流量在周邊區域的特色與發展影響下展現出截然不同的復甦風貌。例如南港軟體園區、南港站、紅樹林站受惠於周邊大型商辦設施進駐、產業園區聚落以及建商大型造鎮計畫等因素,2023年進出站人次較2019年疫情前成長逾10%。劍潭(士林夜市)站、松山機場站、動物園站等出入境與觀光景點站所人潮流量則仍較2019年衰退超過20%。擁有六鐵共構優勢的捷運台北車站站2023年進出站流量達9,796萬人次,穩居全台最大捷運站點,但人潮規模與2019年相較仍存在16.0%的差距。2019年位居第6名的中山站,疫情期間進出站人次陸續超越板橋站及忠孝復興站,2023年以3,282萬人次晉身為北捷第4大站點,亦為人潮規模TOP 10站點中唯一進出站人次超越2019年疫情前水準的站點。

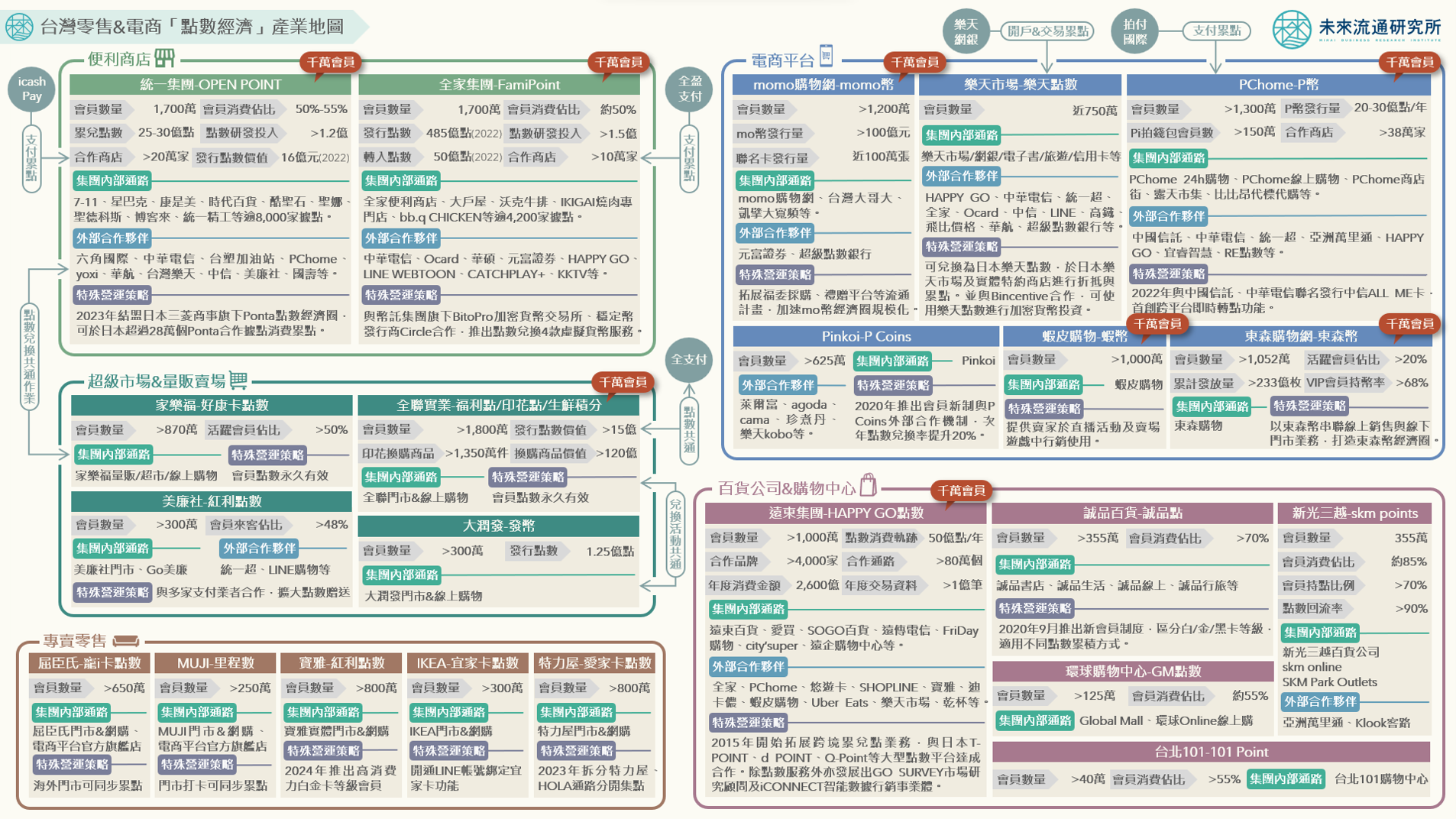

2024【產業地圖圖解】台灣零售&電商「點數經濟」產業地圖 3個台灣「零售&電商點數經濟」產業地圖新情報news! 💡 參照日本點數經濟圈:日本強強合作共通性點數平台、點數競爭自零售消費跨入多元領域 💡 台灣開放性點數現況:大型綜合零售&電商集團領軍,建立點數+支付經濟圈網絡優勢 💡 台灣封閉性點數現況:集團內專屬點數制度採用率高,提升點數回流率與會員黏著度為目標 做為客戶忠誠計畫的一環,「點數經濟」在台灣零售&電商領域中的應用日益普及。在大型零售集團(綜合商品零售業者為主)領軍下,點數機制逐步由企業自有體系的回流&使用走向跨品牌、跨通路、跨國境的大型經濟圈流通。 本次調查中,共計8家零售&電商企業旗下會員基礎突破千萬大關,包括採取開放性點數經濟圈策略的遠東HAPPY

3個「台灣零售&電商業中短期趨勢回顧展望」新情報news! 💡 綜合零售業:免稅店疫後復甦力道強勁、民生通路重返長期發展軌道、百貨公司短中期營運表現亮眼 💡 專賣零售業:藥局醫材、寵物用品、服飾零售業中期成長幅度亮眼,汽機車&配件零售業2023年增幅最高 💡 無店面&其他零售業:純電商業疫後成長幅度回落至2.1%歷史新低,TV購物&直銷面臨單年度衰退 2023年民眾生活與消費模式隨疫情管制陸續取消,消費力道重新回流至實體場域,而疫情期間興起的食品及防疫物資囤購潮亦趨於平復,個人用品、彩妝、精品等品類買氣回升,出入境人潮同步自疫情期間的低谷快速反彈回升。根據主管機關調查,2023年認為營運受疫情干擾的零售業者比例自2022年的62.2%降至26.4%,顯示零售產業正重返中長期發展路徑,產業成長驅動力自疫情期間的短期過熱性消費移轉至具持續性的常態購物模式與人均所得提升。 本次調查中,2023年短期成長幅度最高的為營收年增幅達40.7%的免稅商店,亦為本次調查中唯一單年度營業規模成長幅度高於近5年中期增幅逾100%的產業類別,除受惠於低基數效應外,也反映出免稅商店不同於其他零售通路的獨特發展趨勢;另一方面,受到疫情後消費模式轉變的影響,部分零售業別於疫情期間形成的較高銷售基數上,2023年面臨成長力道趨緩、增幅回落甚至規模縮減的挑戰。例如中期成長幅度高達67.3%的電商&郵購業,近1年成長幅度降至歷史新低,反映出消費通路重新回歸實體場域的趨勢;此外,中期成長幅度達29.6%及22.2%的超級市場及量販賣場,推估2023年規模增幅將分別回落至0.9%及-2.1%,顯示民眾於疫情期間大量囤購食品、生活用品與防疫物資的消費模式已回歸正軌,產業在歷經短期過熱發展後,正逐步下修至中長期發展軌跡。 未來流通研究所以零售&電商主要次產業別為調查對象,以2018-2023年間中期產業規模成長率結合2023年單年度短期成長率(推估)進行雙軸矩陣分析,並以最近1年(2023年)短期增長幅度佔5年(2018-2023年)中期成長幅度比例做為區分,劃分為4大區塊,除可藉此判斷零售各業別成長率趨勢方向外,亦可做為衡量疫情前後不同零售通路類型波動程度的參照指標。