【商業數據圖解】台灣「跨境電商進出口」關鍵數據解析

3個台灣「跨境電商進出口」關鍵數據新情報news! 💡 2023跨境電商進口趨勢:歷經疫情期間大幅增長,進口包裹金額自2020年後首度衰退1.4% 💡 2023跨境電商出口趨勢:出口包裹連續兩年價量齊跌,2023出口金額年減6.5% 💡 TOP 10 綜合電商平台海外流量年減18.8%:Pinkoi海外流量佔比首次突破30%續創新高、東南亞流量逆勢增長為第3大海外來源

3個台灣「跨境電商進出口」關鍵數據新情報news! 💡 2023跨境電商進口趨勢:歷經疫情期間大幅增長,進口包裹金額自2020年後首度衰退1.4% 💡 2023跨境電商出口趨勢:出口包裹連續兩年價量齊跌,2023出口金額年減6.5% 💡 TOP 10 綜合電商平台海外流量年減18.8%:Pinkoi海外流量佔比首次突破30%續創新高、東南亞流量逆勢增長為第3大海外來源

3個台灣「零售&電商全體次產業結構數據」新情報news! 💡 2023年實體零售通路維持強勢增長,帶動整體零售產業規模年增6.9%至4.6兆元新高 💡 百貨公司、免稅商店、服飾專賣、汽機車零售成長強勁;量販&超市、3C&家電、建材專賣零售陷入衰退 💡 純電商業規模全年增幅降至1.9%歷史新低;實體零售業中服飾專賣網路銷售額增幅居冠、綜合零售業網路銷售額最高 2023年全球主要國家零售業表現逐步回穩,其中美國零售業(retail

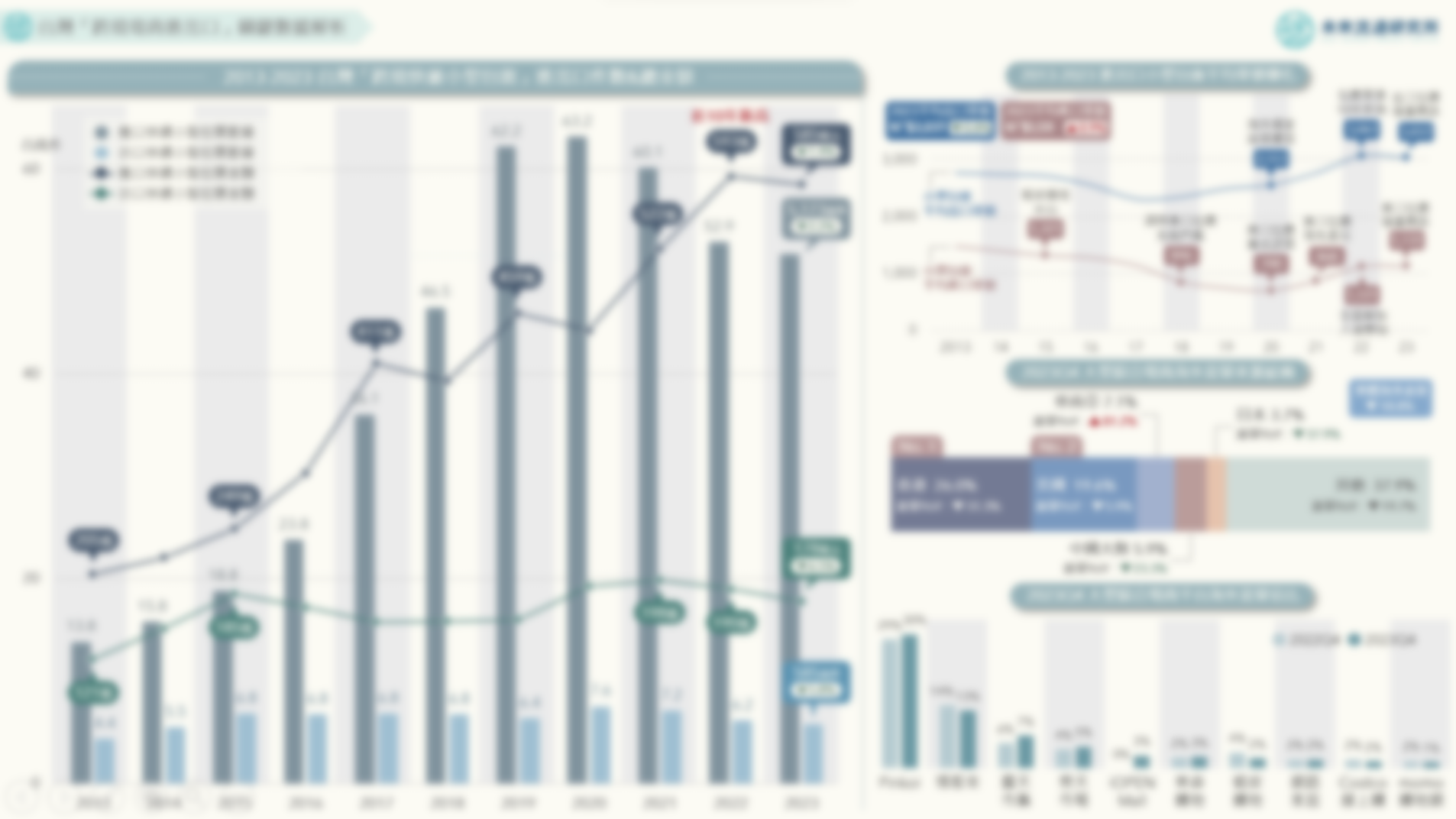

2024【產業地圖圖解】台灣零售&電商「點數經濟」產業地圖 3個台灣「零售&電商點數經濟」產業地圖新情報news! 💡 參照日本點數經濟圈:日本強強合作共通性點數平台、點數競爭自零售消費跨入多元領域 💡

3個「台灣2023Q4 購物季電商平台流量」新情報news! 💡 TOP 10綜合電商平台:2023H2電商產業景氣逐步回暖,惟TOP 10平台Q4合計流量仍年減12.7% 💡 實體零售B2C電商平台:流量成長表現亮眼,UNIQLO、誠品、GU、全聯線上購流量再創新高 💡 生鮮食品專賣電商平台:疫情紅利逐步流失,鮮拾、無毒農、悠活農村、台灣好農奠定堅實基礎

3個台灣「疫情前後關鍵零售品類市場規模&通路結構」新情報news! 💡 食品&生鮮類:超市/量販/藥妝通路銷售佔比提升;服飾鞋襪類:疫情後電商通路晉身第3大銷售通路 💡 藥品&醫材類:疫情期間銷售規模增長81.4%,量販店佔比擴張13.6個百分點;寵物食用品類:疫情期間銷售規模成長37.3% 💡 3C資通訊類:電商銷售佔比首度突破30%;家電類/家具寢具類/美妝保養類:疫情後電商平台躍居第2大銷售通路 台灣整體零售市場中,2022年民生消費品&FMCG銷售總額達新台幣2.6兆元,與2019年疫情前相較成長10.6%;消費性耐久財(Consumer

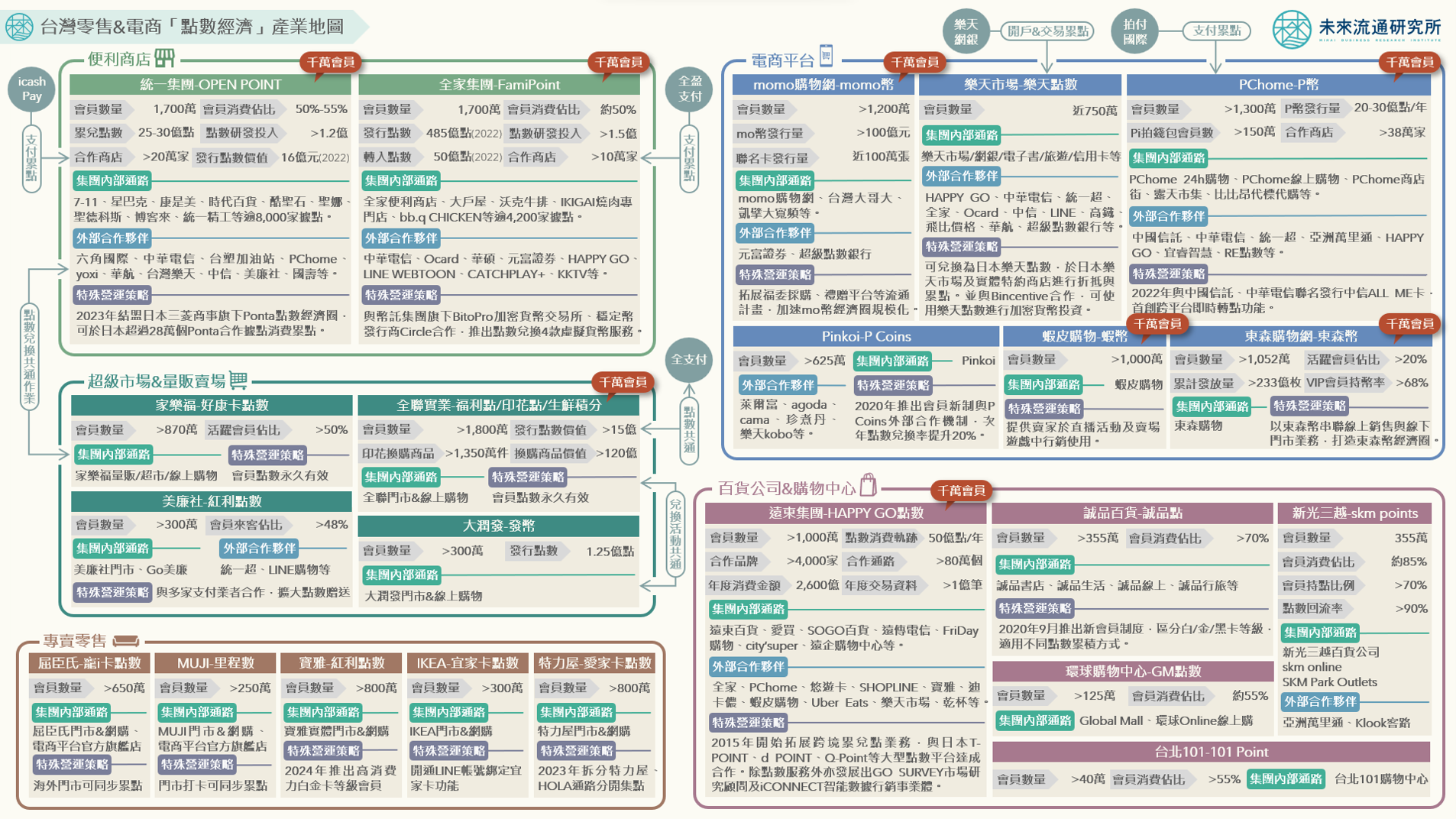

3個台灣「物流數位科技」產業地圖新情報news! 💡 智慧倉儲解決方案:應對勞動力匱乏及成本上升挑戰,2024-2029亞太區自動化倉儲市場CAGR達17.3% 💡 AMR/AGV/機械手臂:亞太地區為全球工業機器人兵家必爭之地,本土大型電子&汽車集團跨界搶進

3個「台灣零售&電商業中短期趨勢回顧展望」新情報news! 💡 綜合零售業:免稅店疫後復甦力道強勁、民生通路重返長期發展軌道、百貨公司短中期營運表現亮眼 💡 專賣零售業:藥局醫材、寵物用品、服飾零售業中期成長幅度亮眼,汽機車&配件零售業2023年增幅最高 💡 無店面&其他零售業:純電商業疫後成長幅度回落至2.1%歷史新低,TV購物&直銷面臨單年度衰退 2023年民眾生活與消費模式隨疫情管制陸續取消,消費力道重新回流至實體場域,而疫情期間興起的食品及防疫物資囤購潮亦趨於平復,個人用品、彩妝、精品等品類買氣回升,出入境人潮同步自疫情期間的低谷快速反彈回升。根據主管機關調查,2023年認為營運受疫情干擾的零售業者比例自2022年的62.2%降至26.4%,顯示零售產業正重返中長期發展路徑,產業成長驅動力自疫情期間的短期過熱性消費移轉至具持續性的常態購物模式與人均所得提升。

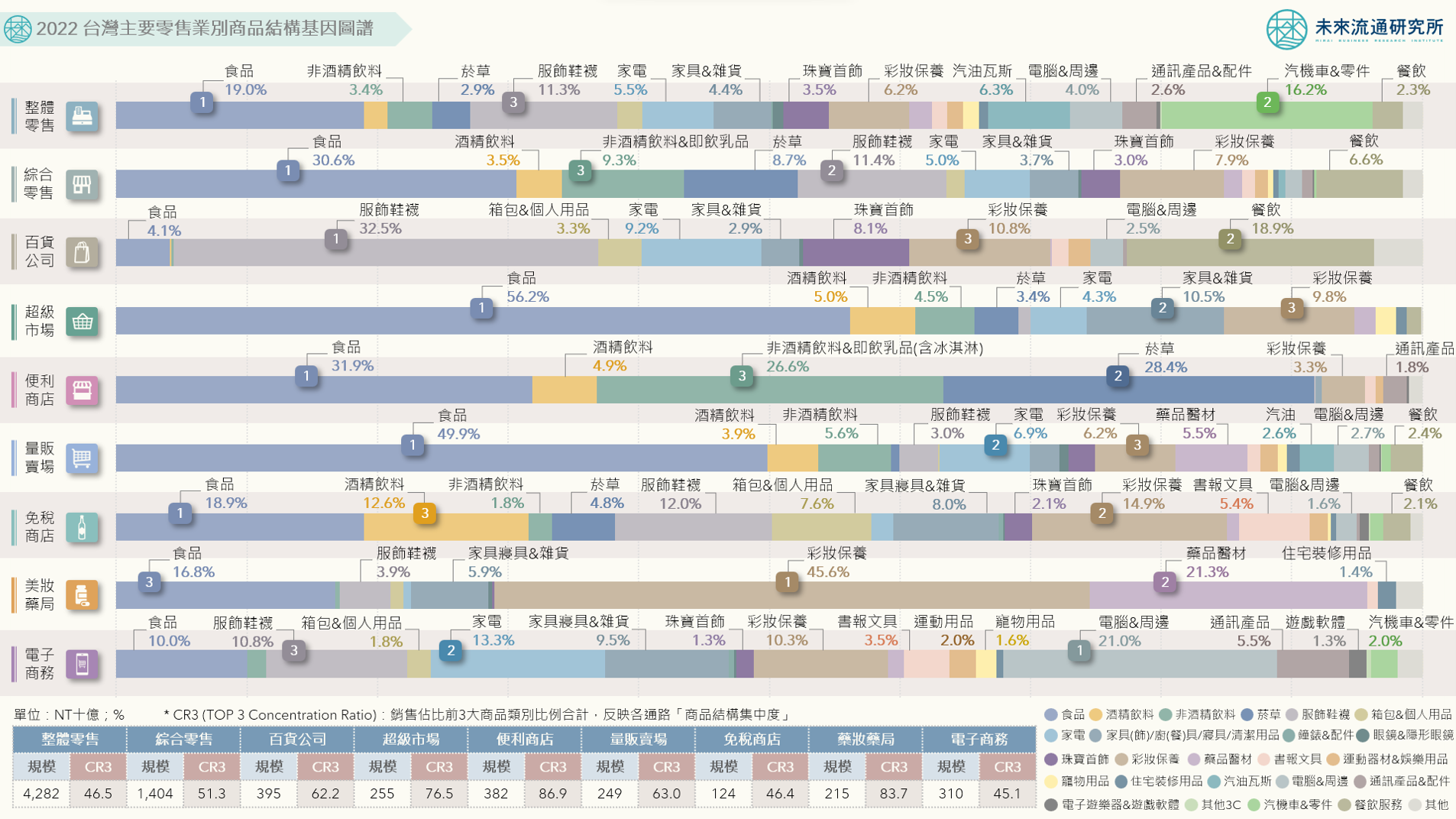

3個台灣「主要零售業別商品結構」新情報news! 💡 實體復甦影響整體零售業商品銷售結構:服飾鞋襪、餐飲服務銷售佔比增長顯著,3C商品、汽機車、食品佔比下滑 💡 量販、免稅店、美妝藥局、電商銷售品類多元化:量販店銷售商品CR3降幅最大,電商CR3指標寫下新低

3個台灣「文創商品&出版產業」關鍵數據新情報news! 💡 6項文創關聯產業疫情後顯著復甦,2022年合計營業規模年增9.0%至NT$3,208億歷史新高 💡 台北市6項產業規模佔全台比例均逾40%,新北市以出版業佔比最高、新竹縣市以產品設計業佔比最高 💡 文創產業微型企業特徵顯著,資本額低於500萬元企業家數佔比逾80%,產品設計業平均營業額最高 台灣文創產業近年蓬勃發展,橫跨視覺藝術、藝文展演、工藝製作至數位創作、IP授權等產業類別,近年更進一步與科技製造、數位工具、建築設計、創意生活、出版、休閒娛樂、流行文化週邊商品&品牌設計販售等工商領域結合,培育出具備高經濟價值的衍生性文化商品。軟硬實力結合的產業發展趨勢不僅為創作者開拓出更為廣袤的疆界,同時也大幅提升文創產業的市場消費及產值成長潛力,成為近年零售、電商、跨境出口貿易等商業流通活動的重要支援服務。本次調查著重鎖定與消費性文創商品高度關聯的6項次產業別進行調查,包括出版產業、工藝產業、設計品牌時尚產業、產品設計產業、視覺藝術產業以及視覺傳達產業,併稱為「文創商品&出版產業」。

3個台灣「物流&交通全體次產業結構數據」新情報news! 💡 2022年整體產業規模達NT$2.02兆,最後一哩&外送平台規模翻漲,帶動快遞外送業3年期間強勢增長79.49% 💡 航空運輸、陸地客運業營業規模尚未完全復甦,公車客運、空運輔助業持續面臨虧損 💡 汽車貨運、海洋水運、航空運輸營業支出額最高,海運承攬、快遞外送、空運承攬支出金額增長幅度最顯著 在產業經濟研究領域中,物流&交通產業屬於領先指標(Leading