【產業投資評價】迴轉壽司的「黑科技」,究竟值不值錢

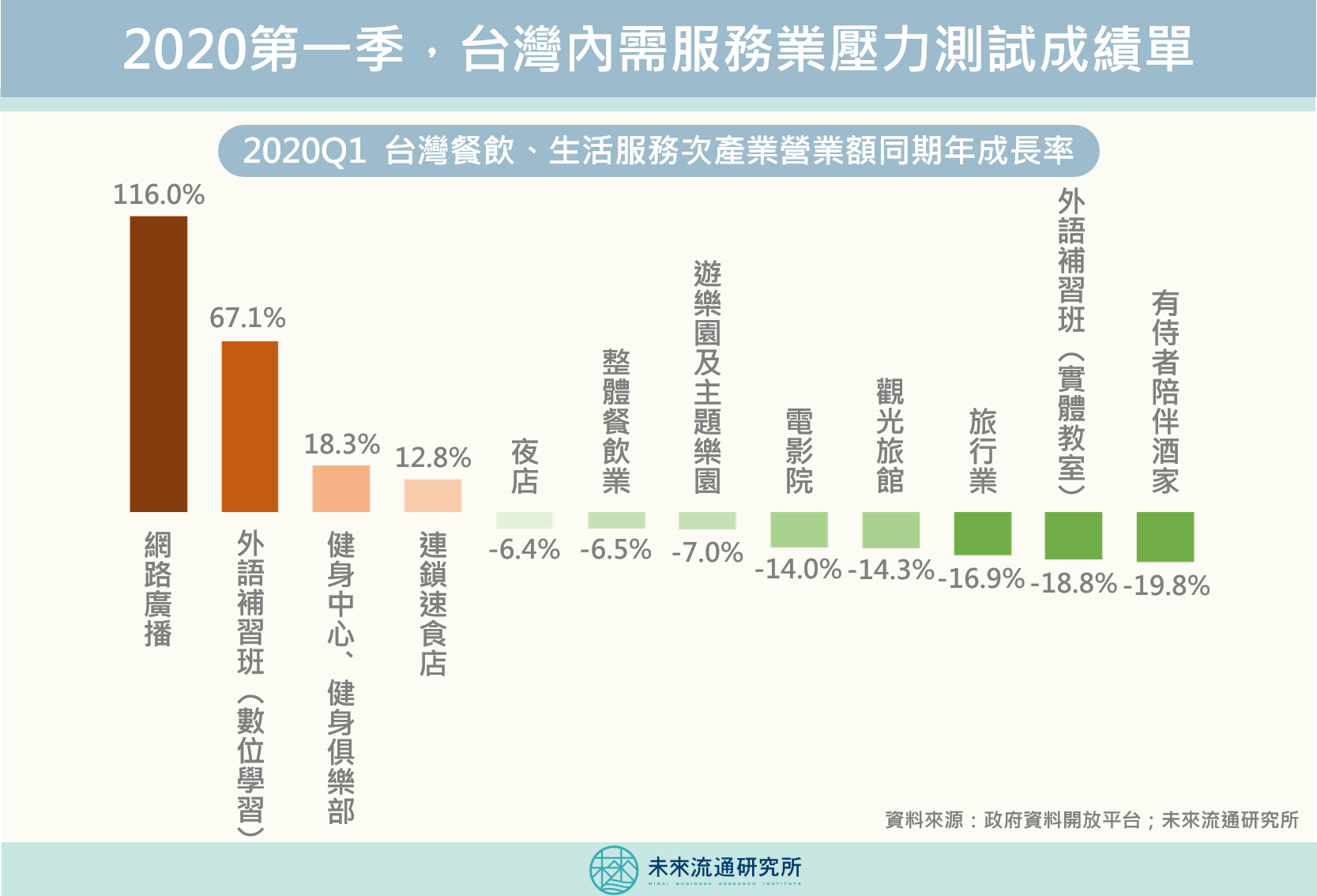

根據美國調研機構CB Insights發布數據,全球餐飲科技(Restaurant Tech)正逐步吸引機構投資人的目光,近五年創投案件由每年80件成長至130件,挹注的創投資金也由2.1億美元大幅成長至9.5億美元,尤其以亞洲先進城市的餐飲生產力革新最受到注目。然而,積極應用各種新奇科技的餐飲企業,是否真能創造顯著的經營回報? 近年亞洲餐飲科技受到創投關注的領域可大致分為3個階段,首先是結合多元支付工具及精準行銷的數位應用,帶動中國大陸微信支付、台灣街口APP以及LINE PAY等服務的廣泛滲透。接著是結合各式行動科技及社群互動的餐飲外送服務,孵化了巨型外賣企業如中國大陸美團、餓了麼,以及日本夢之街創造委員會旗下的「出前館」等。最近期則是結合AI及智慧自動化機器人應用,鎖定亞洲勞動力不足及生產力不佳的餐飲業長期痛點,提供科技解決方案。