【商業數據圖解】2020年台灣消費性食飲品與生活用品內銷變化排名

3個台灣「2020全年消費性食飲品與生活用品內銷變化」新情報news! ? TOP 20 銷售成長商品:防疫型商品全面暢銷、居家小確幸商機爆發

3個台灣「2020全年消費性食飲品與生活用品內銷變化」新情報news! ? TOP 20 銷售成長商品:防疫型商品全面暢銷、居家小確幸商機爆發

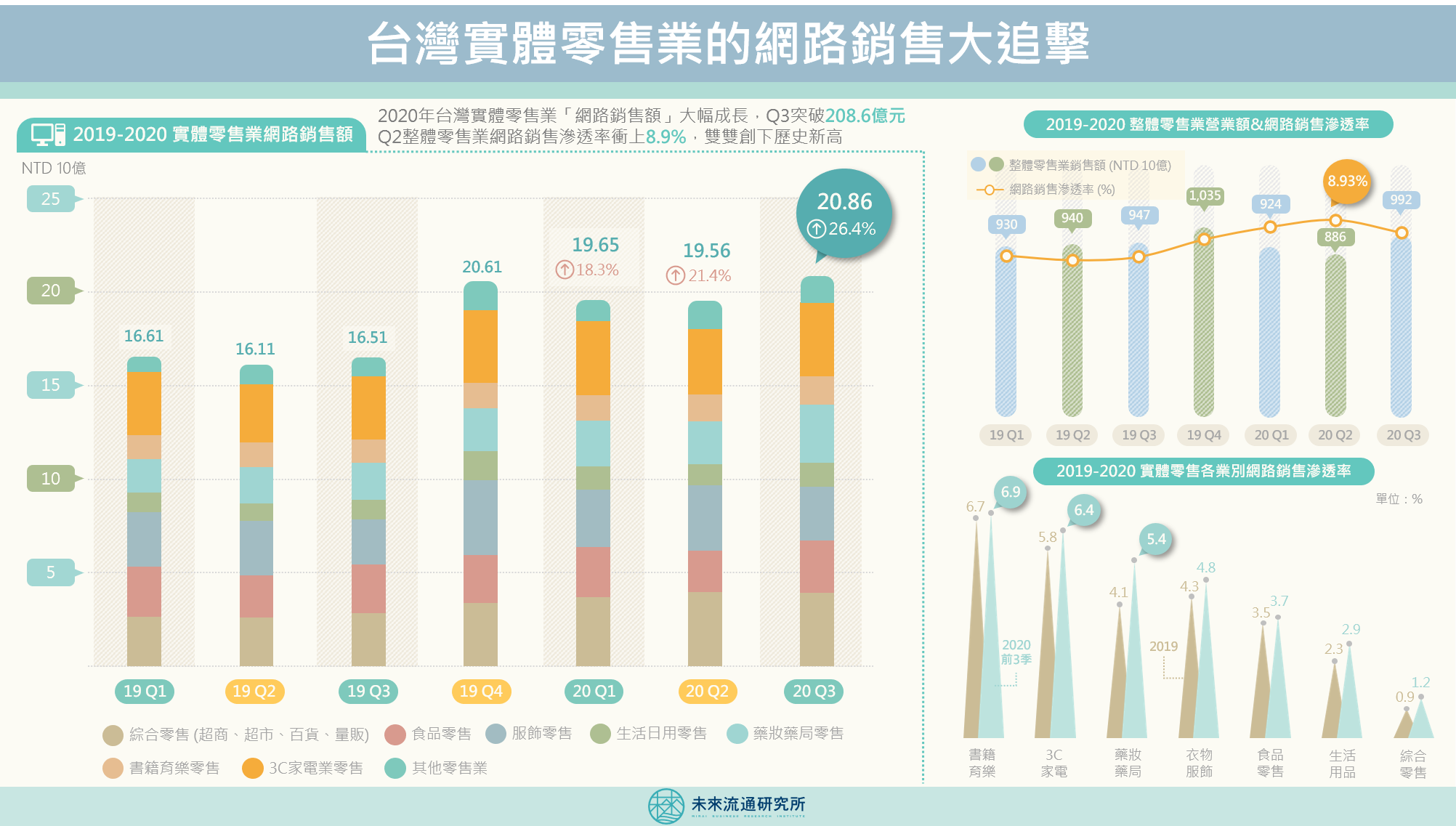

3個台灣「零售&電商全體次產業結構數據」新情報news! ? 2020年台灣整體零售業成長率降至5年新低,但非實體店面零售成長幅度創下歷史新高 ? 2020年台灣綜合零售通路首度迎來雙交叉地殼變動:超商超越百貨、超市超越量販 ? 2020年台灣實體零售業網路銷售成長率高達22.5%,超越純線上電商產業 2020年全球零售業面對疫情下驟變的消費行為,多數在劇烈動盪的經營環境下艱辛度日。不過,台灣零售領導企業大刀闊斧的突圍行動,反而使2020成為台灣零售業最具突破性發展的一年。

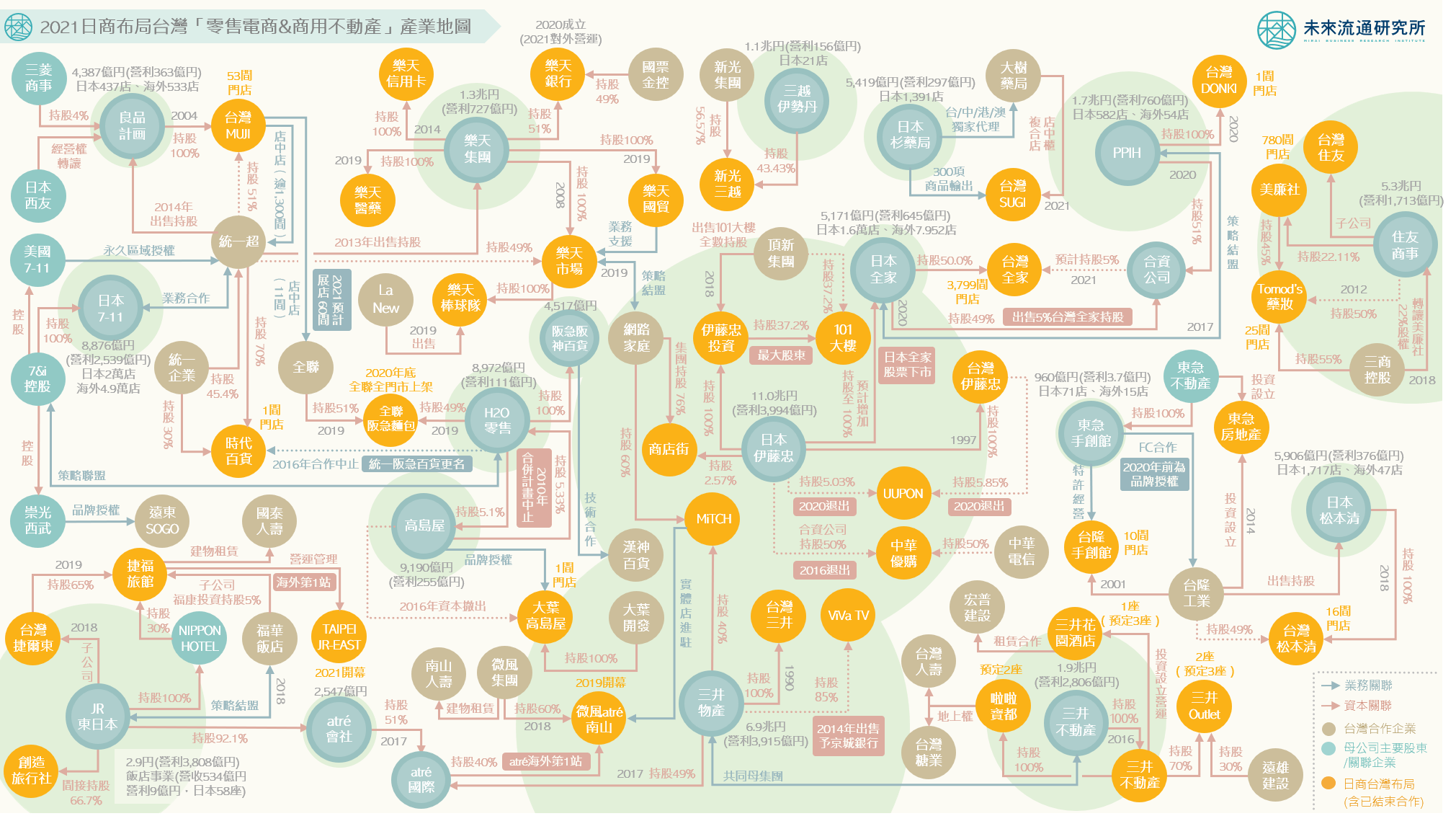

3個日商布局台灣「零售電商 & 商用不動產業」新情報news! ? 2020全年批發零售業日商來台投資金額逆勢翻漲358%,日商在台投資10年長期戰略逐步成形

3個「台灣2020年Q4購物季電商平台流量」新情報news! ? 消費向線上狂奔,2020年Q4台灣電商平台流量年成長19.2%再創新高 ? 首家實體零售業進入前10大電商流量排行:Costco線上購物

3個「日本SPA零售商WORKMAN」新情報news! ? 「職人專賣」轉型「平價機能」定位,切入4,000億円潛力市場 ? 轉型戰略的3隻箭:自有品牌(PB)、新型店態、數位經營

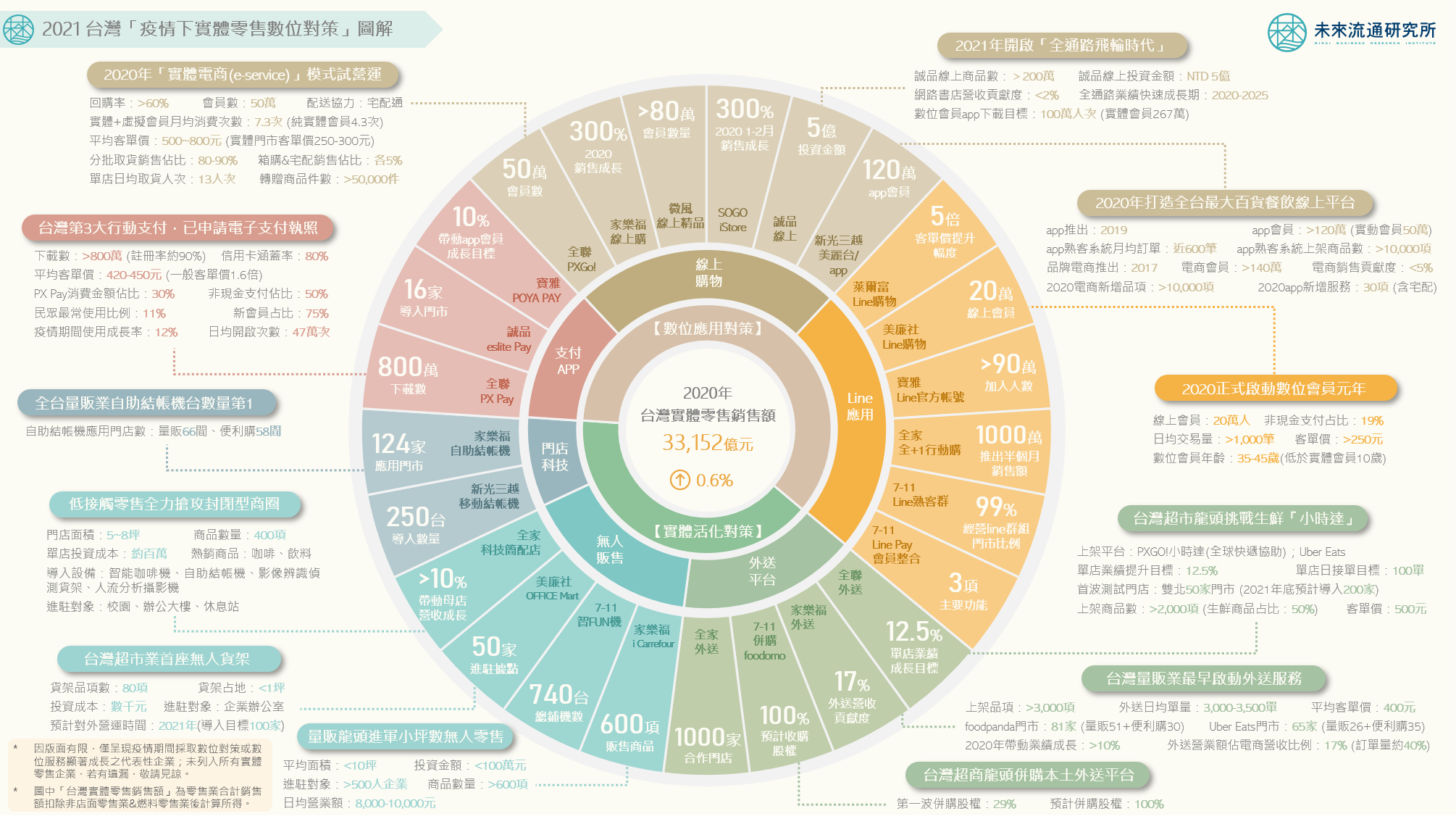

3個台灣「疫情下實體零售數位對策」新情報news! ?「行動數位應用」&「聯手外送平台」成為實體零售數位對策重點 ? Line關聯應用異軍突起,「個人化」行動數位零售生態圈快速成形 ?

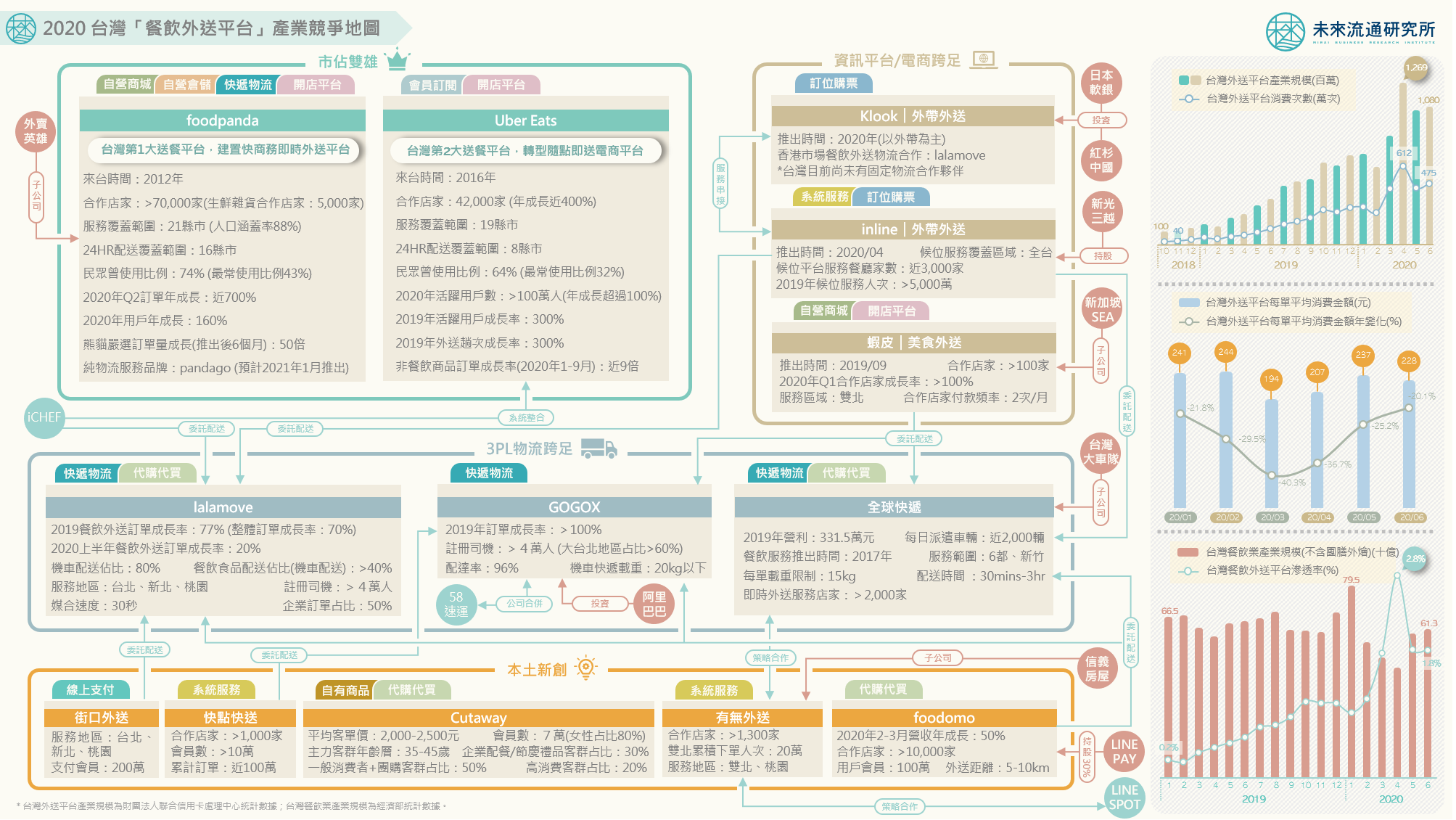

2020年突如其來的疫情危機,強烈衝擊了全球生活與流通各產業層面。雖然台灣疫情相對可控,但我們依舊可以看到,從生活動線、工作方式、消費模式、休閒育樂到居家計畫,台灣社會同樣迎來前所未見的全面性轉變。 對流通產業而言,2020無疑是艱辛的一年,疫情將各種高強度難題壓縮式的加諸於企業。不過,在形成艱難挑戰的同時,也為部份次產業別帶來意想不到的突破契機,例如線上全產業的爆發性成長、實體零售刻不容緩的數位抗疫戰爭、宅配物流業的大放異彩、連鎖餐飲與外送平台的戲劇性發展、以及觀光旅遊業的多角化跨足與轉型等。因此,在2020年年末,未來流通研究所團隊精選並彙整今年度最具商機與產生關鍵變化的12項產業別,應用【產業地圖圖解】工具進行盤點分析,提供給夥伴們參考。 產業地圖是產業分析初入門的絕佳工具,有助於快速精確地洞察產業發展脈絡與關鍵議題,例如主要企業間的合縱連橫、整體產業的集團對抗與聚合、不同業者側重的經營重點與護城河等。按圖索驥掌握地圖中交錯的元素,能夠做為觀測一項產業相當扎實的基礎。 希望我們的產業地圖不僅能夠提供今年度的情報洞悉,也可以為大家帶來迎向明年度的創見與勇氣。 2020台灣「餐飲外送平台」產業競爭地圖

3個台灣「實體零售業的網路銷售」數據新情報news! ? 實體零售業「網路銷售額」前3季合計年增22%,2020全年可望突破800億元 ? 整體零售業「網路銷售滲透率」第二季衝上8.9%,創下歷史新高

3個「台灣餐飲外送平台」商業數據新情報news! ? 台灣餐飲外送平台滲透率僅1.6%,具高成長潛力 ? 2020上半年高黏著度用戶數翻漲超過800%,帶動會員制度進場

3個「台灣餐飲外送平台」產業競爭地圖新情報news! ? 外資雙雄+本土新創+異業跨界,形成台灣外送平台豐富產業生態 ? 2020年台灣外送平台產業可望突破全年百億規模