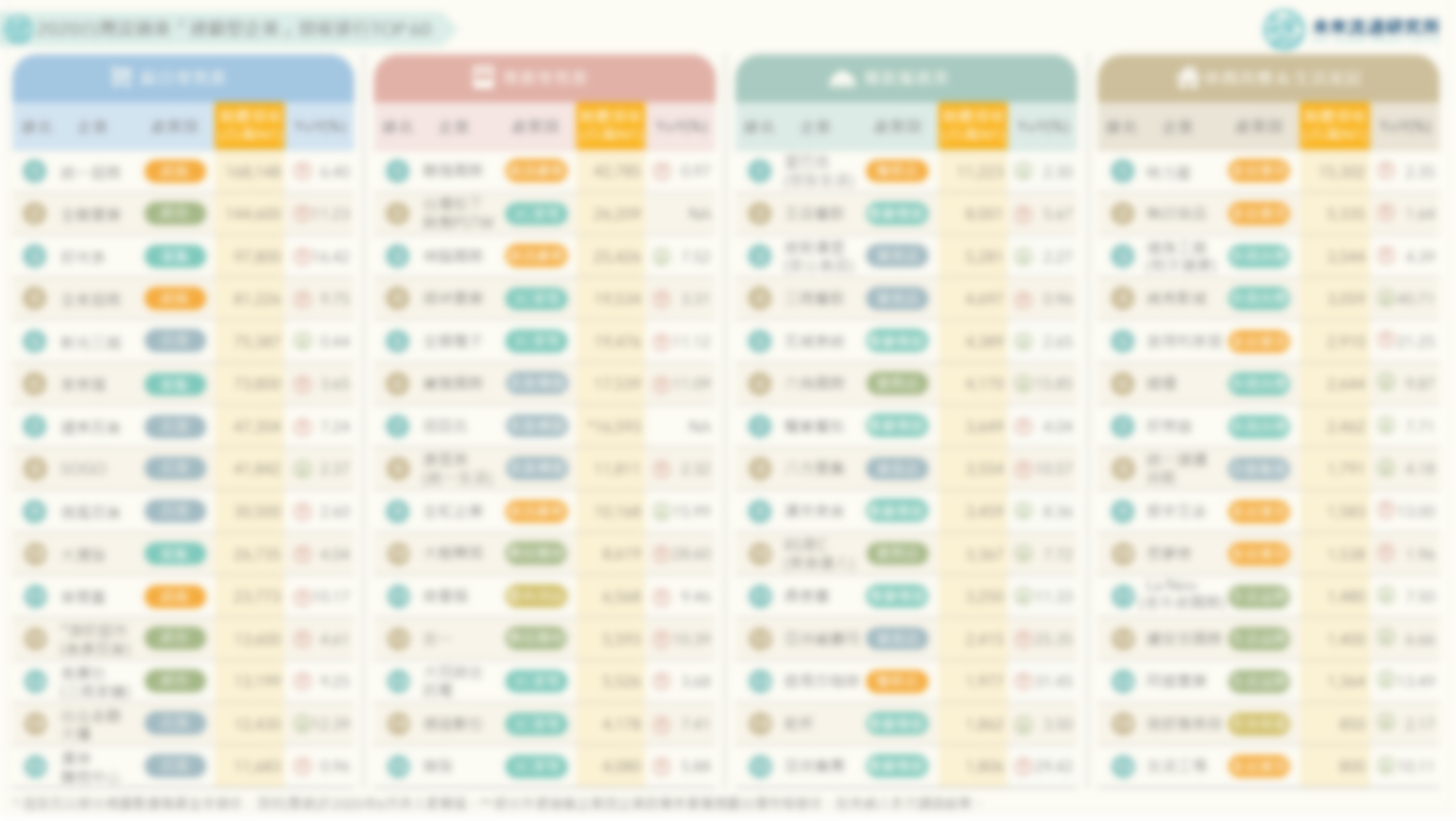

【商業數據圖解】台灣「零售與電商全體次產業結構」年度數據總覽

3個台灣「零售&電商全體次產業結構數據」新情報news! ? 2021年台灣整體零售業回暖,但實體零售業佔比將首度跌破90% ? 超商產業面臨2009年來最低增長速度、3C家電零售業顯著成長 ? 實體零售業網路銷售額增幅再創新高,「綜合零售業」&「食品飲料業」漲勢最為強勁 2021年台灣零售業在疫情下展現出堅韌成長力道,整體產業規模年增3.26%,遠高於2020年疫情爆發初期僅0.19%的增長幅度,同時也是自2011年以來最高的單年成長率,反映出疫情下零售產業營運基礎穩定度提高,整體規模恢復至長期成長區間。