【商業數據圖解】台灣「流通及生活服務業勞動力變化」關鍵數據解析

3個「台灣流通&生活服務業勞動力變化」關鍵情報: 💡服務就業市場:批發/零售/醫療保健/餐廳業為雇用員工數TOP 4業別;海空運薪資領先、公車客運&快遞業面臨長工時困境 💡六都人力結構:都會區為流通與生活服務業核心人力據點,批發零售、運輸倉儲業六都雇用人數集中度偏高 💡青年就業流向:製造/批發零售/醫療保健蟬聯近五年大專生就業流向TOP

3個「台灣流通&生活服務業勞動力變化」關鍵情報: 💡服務就業市場:批發/零售/醫療保健/餐廳業為雇用員工數TOP 4業別;海空運薪資領先、公車客運&快遞業面臨長工時困境 💡六都人力結構:都會區為流通與生活服務業核心人力據點,批發零售、運輸倉儲業六都雇用人數集中度偏高 💡青年就業流向:製造/批發零售/醫療保健蟬聯近五年大專生就業流向TOP

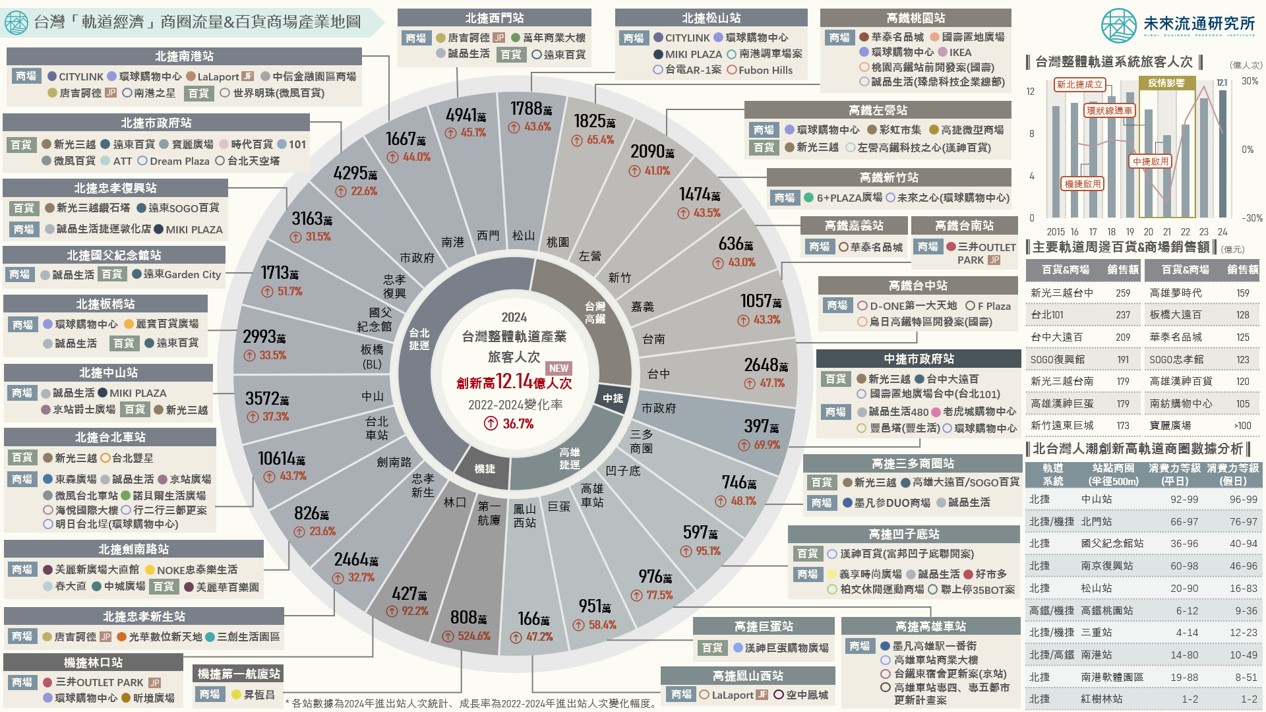

3個台灣「軌道經濟」商圈流量&百貨商場產業地圖關鍵情報: 💡 北台灣軌道經濟:2024台灣整體軌道旅客人次突破歷史新高,百貨商場積極進駐北捷南港、松山、台北車站、市政府站周邊 💡 中南部軌道經濟:高鐵站點周邊腹地成為大型商場新戰場,新線段站點開發優勢挹注高雄、台中軌道經濟生態圈新興動能

3個台灣「觀光旅館營運實況」年度數據關鍵情報: 💡 都會區旅館業再創新高:整體產業增幅回落至2.9%,但晶華、君悅、喜來登、萬豪、漢來等大型都會區業者營收續創新高 💡 風景區旅館業價量齊跌:本土旅客流失+海外旅客復甦緩慢,花蓮、南投、宜蘭風景區住房率&平均房價雙雙下跌

3個「台灣流通產業外資來台近十年關鍵數據」關鍵情報: 💡批發零售&運輸倉儲業:2022年批發零售業外資投資額創歷史新高,美國為2024年零售&物流產業最大投資來源國 💡住宿餐飲&不動產業:2019年住宿餐飲業外資投資額創歷史新高,疫情後住宿餐飲&不動產業海外投資金額&件數陷入衰退 💡外資關鍵動向:外資增強對台批發零售業投資比例達34.5%,高於服務業均值7.8%,2024陸資流通服務業投資佔比降至1.5% 國際資本流動為全球化經濟系統運作的重要特徵,外資挹注帶來的資本累積有助於提升資本存量並帶動生產力與總體經濟成長,並在全球價值鏈中佔據有利位置。因此,外國直接投資(Foreign

4個「台灣餐飲&觀光娛樂業中短期趨勢回顧展望」關鍵情報: 💡 第一象限:便當&自助餐、美甲美睫、自助洗衣、健身中心強勁成長,中短期成長幅度皆優於整體平均 💡 第二象限:團膳供應、美容美體、早餐店、麵店&小吃店中期成長溫和,疫情後增添加速成長動能

3個「2023 台灣物流&交通產業市佔率」新情報news! 💡陸上運輸&倉儲:大型宅配業者策略性轉進利基服務、永聯物流開發穩居倉儲市佔冠軍、日本三井物產收購台灣夏暉物流 💡海空運輸&報關:運價下跌致海運&報關業規模重挫;跨境旅運量大增帶動航空業強勢復甦、星宇/虎航等新進業者表現亮眼 💡大眾交通運輸:高鐵市佔穩定擴張、台鐵市佔首度跌破30%;公車&計程車業市佔結構穩定、出行領域吸引大型車商跨足競爭 物流&交通產業歷經2020-2022年疫情期間供需變動衝擊形成的劇烈波動後,2023年各次產業領域迎來趨勢相異的復甦回溫及高峰回落。比較2022及2023年各次產業別市佔率結構與變動,有助於深入了解個別企業經營表現及整體產業趨勢,同時也能夠做為判斷各業別是否已走出疫情影響、重回中長期發展脈絡的參考基礎。

3個「台灣網路使用行為:流量紅利疫後變化」新情報news! 💡台灣網路使用率漸趨飽和:2023年行動上網人口比例達81.8%增長趨緩,社群媒體滲透率80.2%領先東亞地區平均水準 💡流量紅利收縮於特定平台:TikTok&YT使用時間長、LINE使用率遙遙領先;旅遊交通/線上健身/租車叫車/數位影音增長亮眼 💡疫情後數位商流變化動向:資訊觸及點多元化,SNS廣告/品牌網站/評測網站/前置廣告/KOL/個性化推薦,消費者使用率攀升 受到台灣網路流量紅利由增量市場轉進存量市場階段的影響,整體市場成長幅度相對有限,難以再現雨露均霑、遍地開花的市場榮景,但特定網路平台、各式新興數位應用以及數位行銷瞄準使用頻率及使用時長增長的契機,做為在既有人口規模中爭奪消費者網路使用市佔率的重點戰場。例如TikTok及YouTube兩大社群影音平台每月使用時長指標表現優異、做為國民通訊軟體的LINE則在平台使用率、互動率及好感度方面展現顯著優勢;新興數位應用中,旅遊交通、線上健身、租車叫車、數位影音等領域線上銷售額年增幅表現亮眼;數位行銷方面,則可以看到SNS廣告/品牌網站/評測網站/前置廣告/KOL/個性化推薦等管道的消費者使用率明顯提升,成為企業於疫情後競逐流量紅利的關注焦點。

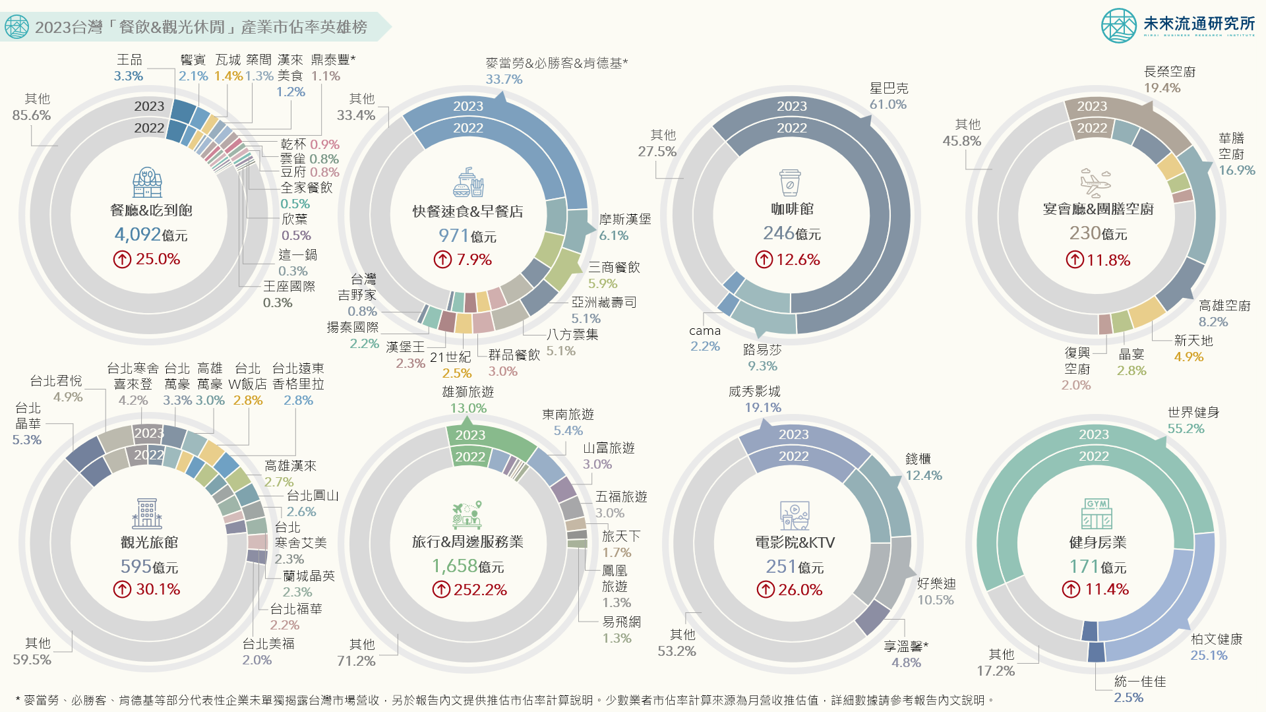

3個台灣2023「餐飲&觀光休閒」產業市佔率新情報news! 💡大型餐飲集團市佔攀升:空廚雙雄、亞洲藏壽司、築間、饗賓、王品市佔顯著增長;星巴克獨佔咖啡館業市佔鰲頭 💡旅遊產業市佔變化兩極:跨境旅遊復甦帶動都會區觀光旅館&大型旅行社市佔強漲;國旅降溫致風景區旅館市佔下滑 💡電影院&KTV、健身房業強勢復甦:享溫馨預計2024Q4興櫃;健身雙雄世界健身&柏文健康合計市佔率超過80% 2023年台灣餐飲&觀光產業在疫情後消費強勢復甦帶動下,項下各次產業別規模普遍增長,本次調查結果反映出多項顯著產業趨勢變化。餐飲業方面:餐廳&吃到飽業產業集中度持續偏低,2023年市佔率超過1%的業者合計6家;快餐速食&早餐店業中,3大連鎖速食業者麥當勞、必勝客、肯德基合計拿下逾30%市佔率,亞洲藏壽司市佔率較2022年增長0.8個百分點,為市佔擴張幅度最顯著的快餐速食企業;空廚業者在跨境航線全面復甦帶動下營收顯著回升,長榮與華膳空廚2023年市佔率年增幅度超過雙位數,為本次調查所有企業中單年度市佔擴張幅度最高的業者。

3個「台灣流通產業海外投資關鍵數據」新情報news! 💡零售&物流業海外投資:海外投資金額疫後上攻,新加坡/美國/泰國為TOP3投資目的地 💡餐飲&休閒業海外投資:海外投資疫後復甦有限,歐洲/日本/美國為TOP3投資目的地 💡核心流通產業對中國大陸投資:經營環境惡化&消費緊縮致疫後對中投資崩跌,上海/江蘇/廣東為主要投資地區 流通服務業為國際貿易中「服務輸出」的重要箭頭,橫跨連鎖加盟、區域代理、合資經營、品牌授權等多樣化經營模式,創造出台灣服務業國際化布局的重要基礎。過去十年間(2013-2023),台灣流通服務各業別展現出迥然不同的海外投資走勢,其中批發零售業對外投資金額及投資案件數量最高,亦為本次調查中海外投資金額增長最為顯著的產業型態。此外,2020-2023年間批發零售業每案件平均投資金額增至1,588萬美元,反映出業者海外布局的積極程度。近年批發零售業主要投資目的地包括美國、新加坡、泰國、馬來西亞以及菲律賓等。

4個2023台灣「連鎖加盟產業TOP 60」門店數排行&六都集中度新情報news! 💡 連鎖零售業:便利商店、服飾專賣、3C專賣店數維持領先;便利商店、寵物用品、烘焙專賣店據點數增幅最高 💡