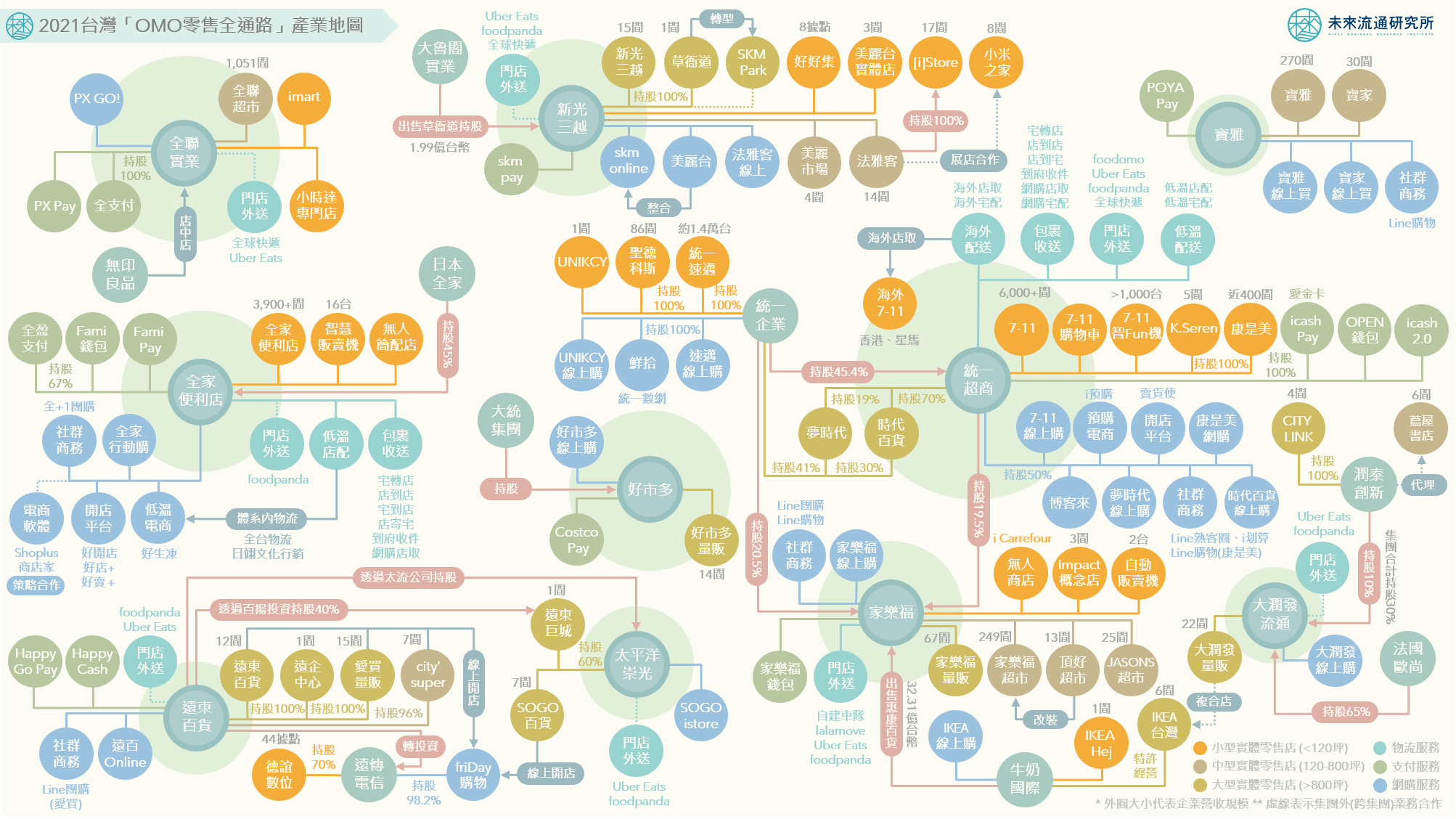

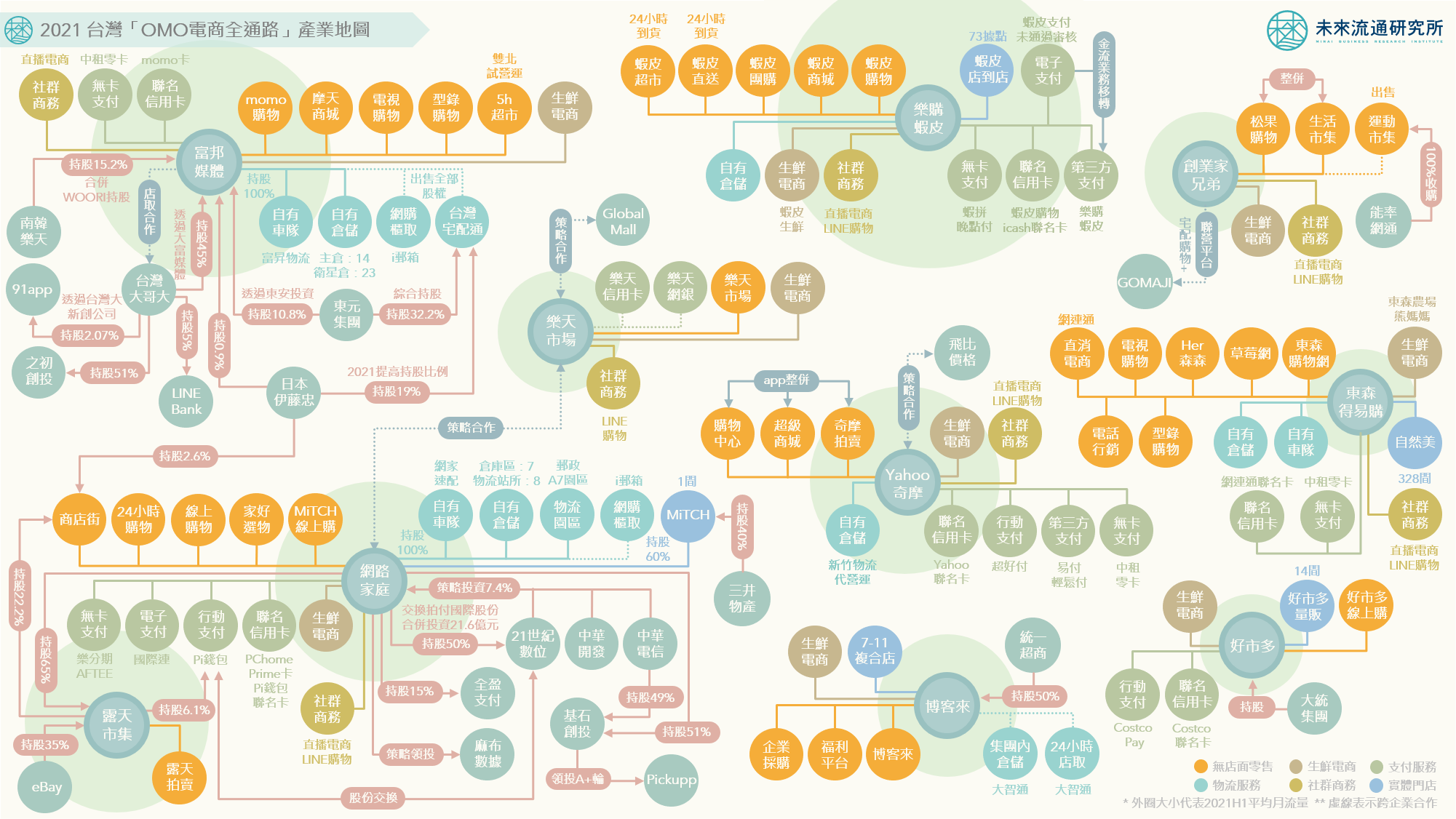

台灣「OMO電商全通路」產業地圖

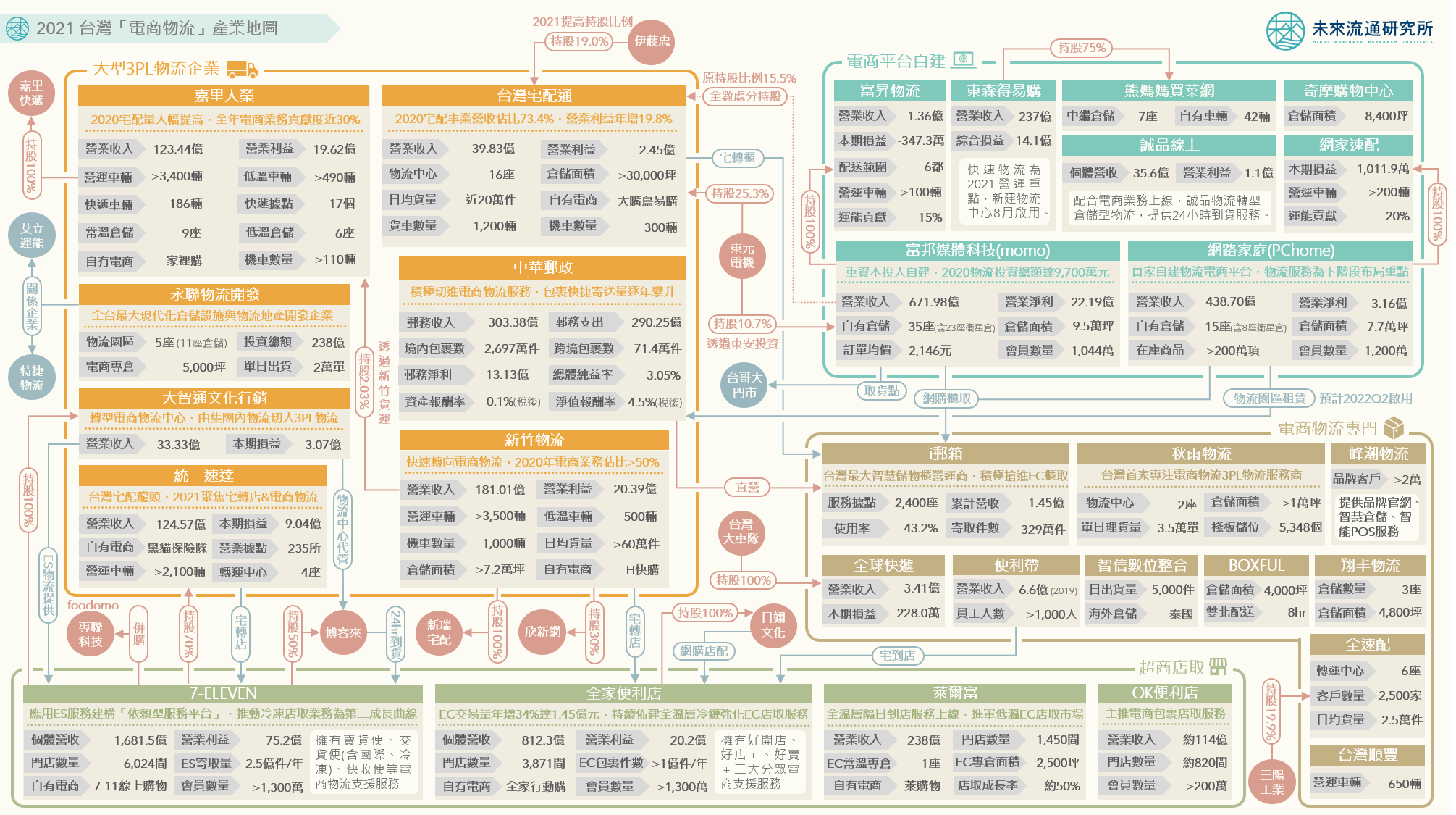

3個2021台灣「OMO電商全通路」產業地圖新情報news! ?【趨勢1】台灣電商OMO關鍵戰場:「自有物流服務」&「數位支付生態圈」 ?【趨勢2】特化電商趨勢成形:由規模經濟優勢邁向特色服務競爭 ?【趨勢3】電商集團架構核心生態圈:合資併購擴大市場競爭範疇 2021Q2台灣零售業網路銷售滲透率達11.7%,首度突破雙位數,意味著線上通路重要性顯著攀升。大量資源與企業湧入的同時,也推動產業發展更加成熟。 我們可以看到,台灣電商產業在歷時3年的探索後,正逐步形成獨特的電商OMO布局方向:台灣電商業者除了持續耕耘核心的B2C、B2B2C、C2C等線上交易服務外,選擇將戰略重點聚焦於「自有物流服務」及「數位支付生態圈」領域,同時結合行銷科技、數據分析等電商衍生服務,共同建構起獨樹一格的OMO支撐服務系統;實體門店經營方面,則多採取合資、開設複合店、或是建置結合物流機能的功能性服務據點等方式,做為線上營運主體的輔助。 未來流通研究所以2020年電商生態圈產業地圖為基礎,鎖定台灣主要電商平台全通路布局與關鍵投資動向,繪製2021台灣「OMO電商全通路」產業地圖,應用圖像化方式說明電商業者在無店面零售、生鮮電商、數位支付、物流服務、社群商務以及實體據點等關鍵領域的涉入程度與競合脈絡,並進一步歸納3項關鍵趨勢,以完整呈現台灣「OMO電商全通路」布局風貌。 登入會員即可下載完整圖解情報 單篇購買