台灣電商產業的二次革命:2030台灣「電商產業」板塊變化與市場預測

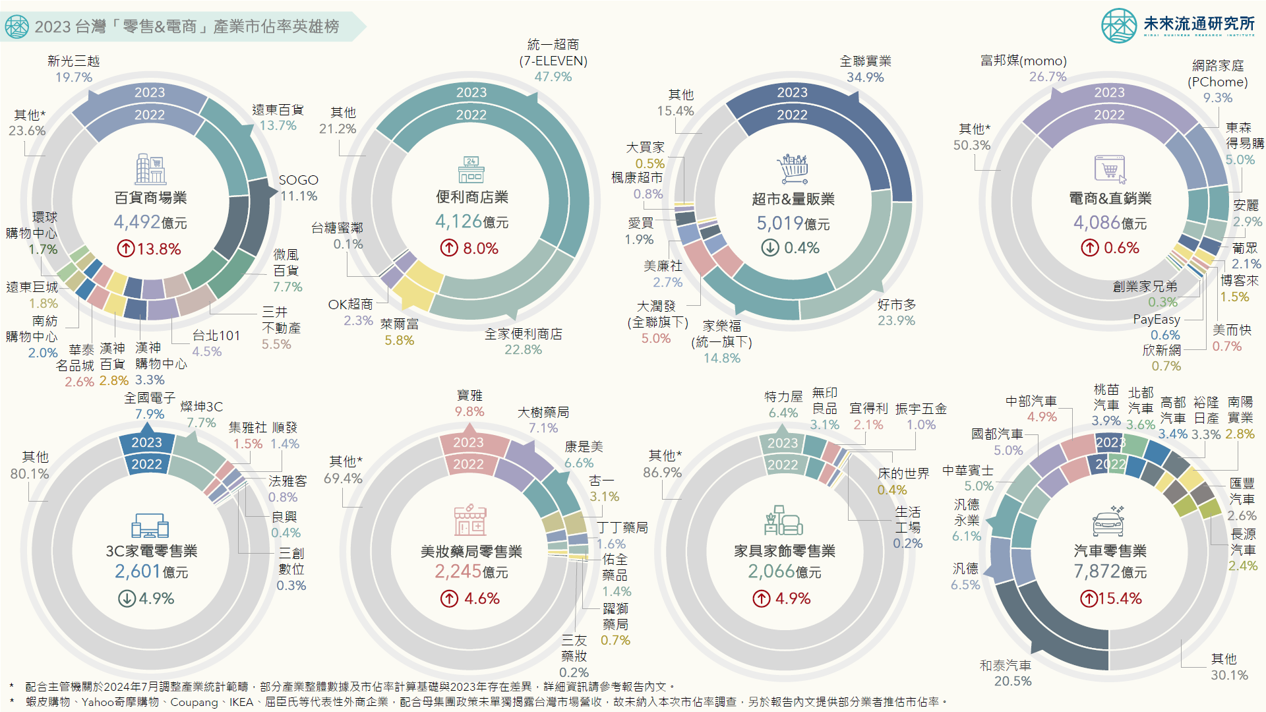

3個2030台灣「電商產業」板塊變化&市場預測新情報news! 💡全球電商滲透率止跌回穩:推估2024年全球電商滲透率達20.1%、台灣達13.6%;2030年台灣網路銷售總額突破新台幣1兆元 💡台灣實體零售業網路銷售:2024Q2銷售額佔比再創新高;2030年綜合零售/服飾/3C家電業網路銷售額合計突破NTD2000億 💡台灣電商產業的二次革命:酷澎&淘寶領軍、新一波跨境電商戰火煙硝四起,本土零售集團建構跨業生態圈正面迎戰 2023年全球B2C電商銷售額較2019年疫情前的3.4兆美元成長71.2%至5.8兆美元,電商滲透率同步自13.9%增至19.4%。在市場持續擴張支撐下,預估2027年全球電商銷售額將達8.0兆美元,2023至2027年間全球零售電商銷售額年均複合成長率(CAGR)達8.1%。 台灣電商滲透率自2019年8.6%快速增長至2022年達13.9%創下歷史新高,成長幅度高於同期間全球平均水準。不過,受到疫情後消費回流線下影響,推估2024年台灣電商滲透率微幅回落至13.6%。以全球電商長期產業發展脈絡預估,推估至2030年台灣電商滲透率有機會達到19.8%,帶動整體網路銷售額突破新台幣1兆元大關。相較2023年增加逾4,200億元的銷售規模,約當於4個電商龍頭企業momo購物網的合併營收。台灣當前偏低的電商滲透率與龐大的零售市場母體規模,正是充沛的市場增長潛力來源,亦為大型零售集團在疫情後仍積極佈局與併購網路銷售事業的重要推進力。如此龐大的零售產業板塊變化,所牽動的市場資源重新配置為台灣零售產業未來十年最重要的商機所在。 進一步觀察企業具體布局動向可以看到,2022年後,以南韓酷澎及中國淘寶天貓為首,大型外資電商企業再度借重母集團資源強力佈局台灣市場,為歷經2015年蝦皮登台後的台灣電商產業掀起二次革命的劇烈衝擊。台灣本土零售集團則應用集團內部合作&併購佈局策略建構跨業生態圈正面迎戰,例如momo購物強化與最大法人股東台灣大哥大間的雙邊合作;統一集團繼2024年7月併購Yahoo台灣電商業務後,同年10月公告取得PChome約30%股權成為最大股東,在台灣TOP 15電商流量平台中取得5席主導地位(PChome/Yahoo購物/博客來/ iOPEN Mall/家樂福線上購物)。近期海內外大型零售及電商集團佈局動向反映出企業集團間積極進行多角化整合與大型併購、同步拉高市場資本競賽門檻的明確趨勢,宣告台灣電商產業正邁入重資本競賽的發展階段。