中國生鮮電商在疫情影響期間內迎來了激烈的成長曲線,而多年來在幕後負重前行的中國冷鏈物流業者,也以「疫情搶救擔當企業」的角色一時間受到消費者與資本市場的高度注目。

例如順豐速運在今年以來的股價逆勢大漲26%、2018年底才IPO上市的設備商海容冷鏈股價也大幅成長了21%。美團點評產業基金龍珠資本更是一口氣在近兩個月內連續領投「樂禾」與「望家歡」兩家食材供應/冷鏈物流企業,與蕭瑟清冷的疫情經濟形成強烈對比。

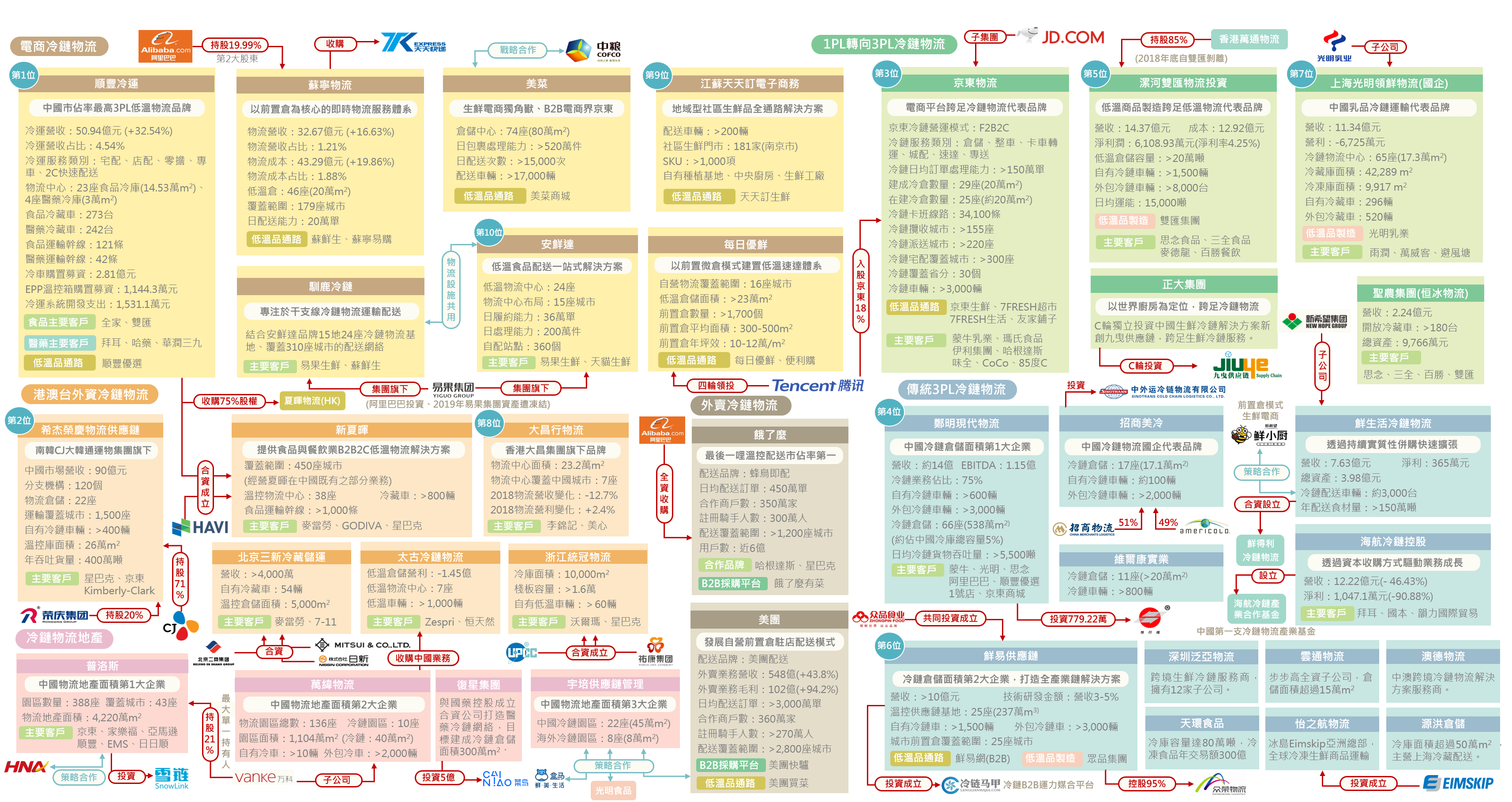

越來越多消費者認知到,高效率的冷鏈物流服務正是支撐起高品質生活的重要基礎。因此,繼台灣冷鏈物流產業地圖後,未來流通研究所團隊爬取了海內外機構投資人、媒體報導、研究機構及產業領導團隊相關產業論述進行分析,繪製出中國「冷鏈物流產業」產業競爭地圖,並歸納出產業概覽、注目企業動向、產業關鍵趨勢以及焦點關注議題四大重點。

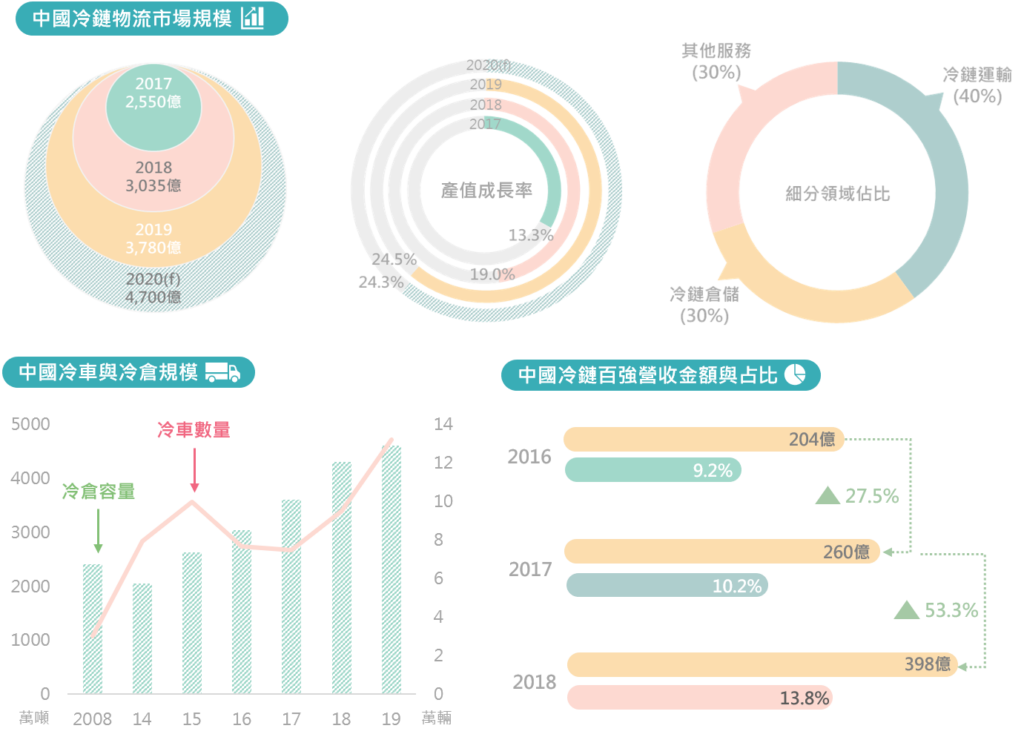

📣 中國冷鏈物流產業產值成長快速,2020年成長率可能突破24%,但產業集中度與穩定度偏低。

📣 中國生鮮電商市場年成長超過30%,吸引冷鏈業者積極投入。

📣 冷鏈物流企業間大舉併購,預期產業整併趨勢將持續3-5年。

中國冷鏈物流市場以食品運輸為主,近年在人民生活品質提升、生鮮電商市場快速發展帶動下,冷鏈物流產業進入高速成長階段,近3年產值成長率均達兩位數,可以說是物流產業界的明日之星。既有企業、新進競爭者、投資機構與新創企業的並呈與連結,形成了中國冷鏈物流錯綜複雜的競爭地圖樣貌。

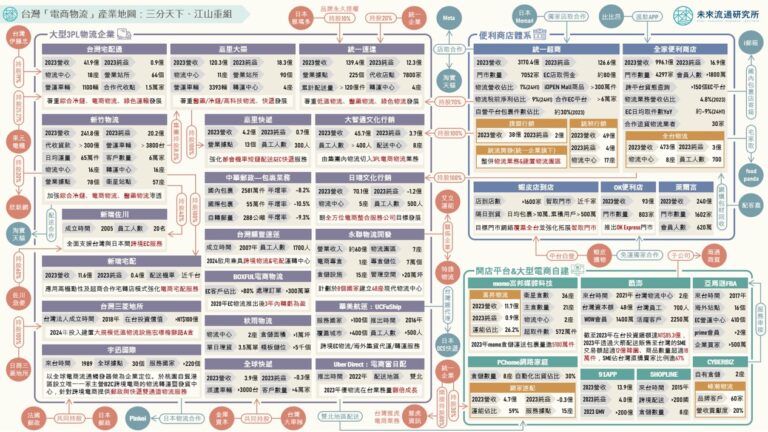

依據經營重心與型態的不同,研究團隊將中國冷鏈物流產業劃分為以順豐、蘇寧為代表的電商冷鏈物流企業集群;以希杰榮慶、新夏暉、大昌行為代表的港澳台外資冷鏈物流企業集群;以鄭明現代物流、鮮易供應鏈為代表的傳統第三方冷鏈物流企業集群;以京東物流為代表的1PL轉向3PL冷鏈物流企業集群;以餓了麼、美團為代表、近期討論熱度高漲的外賣冷鏈物流企業集群;以及以普洛斯、萬緯物流為代表的冷鏈物流地產企業集群等六大類別。

其中順豐速運於2018年正式超越南韓CJ大韓通運集團旗下的希杰榮慶,成為中國冷鏈物流百強首位,第3位則是2015年才宣布全面開放冷鏈物流服務的京東集團,不難看出高速成長的生鮮電商市場正成為引領中國冷鏈物流成長的重要關鍵。

此外,2018年以萬科集團為首組成的財團完成了對普洛斯的私有化收購,具備厚實資本能量與豐富經驗的大型企業參與,加上相關政策頻繁發布,使冷鏈物流地產領域成為中國冷鏈物流產業近來另一項受到高度注目的次產業。

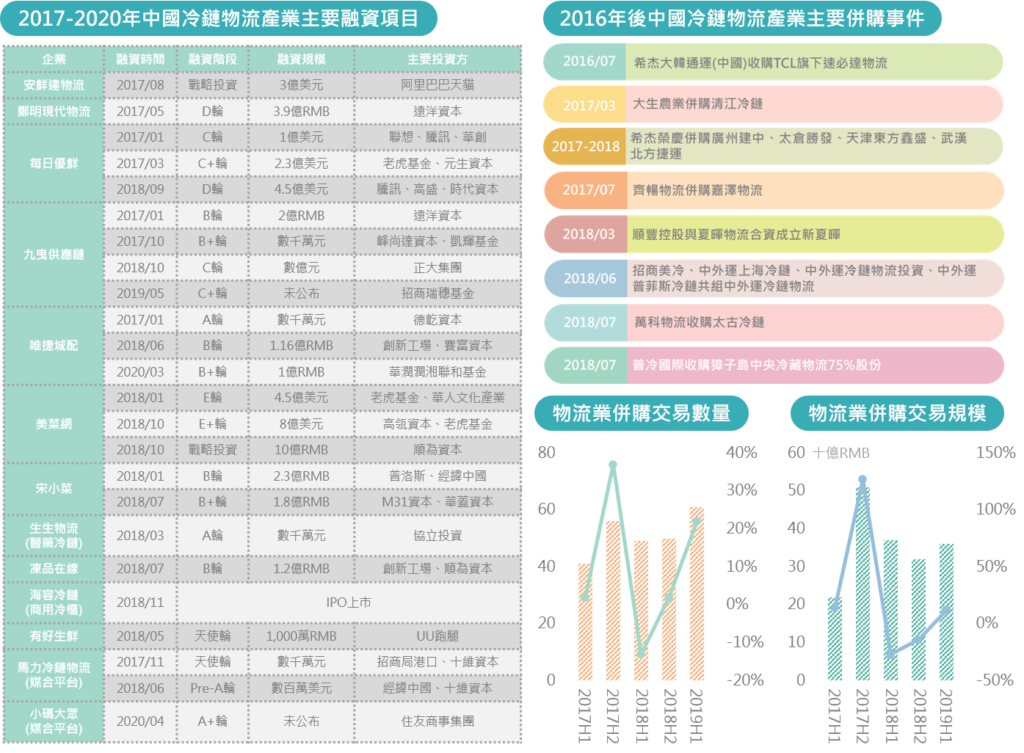

不過,相對於最後一哩電商物流、同城即時物流、物流科技創新等具高度議題性的次產業,冷鏈物流近兩年投資熱度相對保守,單一項目投資金額較低。取而代之的則是產業內的彼此收購與整併風起雲湧,例如順豐與夏暉物流合資成立新夏暉、萬科物流收購太古冷鏈、招商美冷與中外運冷鏈業務整併、新希望集團旗下鮮生活冷鏈物流大舉透過實質性併購擴張、海航冷鏈控股設立冷鏈產業合作基金、透過資本收購方式驅動業務成長等。

主因在於冷鏈物流相較於一般物流而言,不僅資本門檻較高,對於規模經濟的需求也更加強烈,加上目前中國冷鏈物流產業集中度偏低,因此產業整併空間相當廣闊。預期中國冷鏈物流產業整併趨勢將持續3-5年,大型企業的市佔優勢將越來越顯著,同步帶動產業走向相對成熟的發展階段。

一、產業概覽

重點1:產業處於高速成長階段,但集中度偏低

✔中國冷鏈物流產業產值成長快速,2020年成長率可能突破24%,但產業集中度與穩定度偏低,2018年百強企業營收占比僅13.8%。

✔中國冷鏈物流市場以食品冷鏈(冷凍加工食品與生鮮品)為主,佔比超過80%,醫藥冷鏈佔比低,但集中度較高。

✔冷鏈業者布局集中於幹線運輸、冷鏈倉儲、城市配送三大領域。

重點2:地理集中性強,華東地區發展顯著領先

✔產業高度集中於華東與華南地區,華東地區百強營收占比高達44%,為中國冷鏈物流最為集中的區域。

✔東北、西北與西南地區布局最為薄弱,合計百強營收僅6%。

重點3:政策引導效應強,反映計畫經濟產業特色

✔中國冷鏈物流產業政策頻繁發布,主要著重於產業規範化、品質提升以及基礎設施及體系建立。

二、注目企業動向

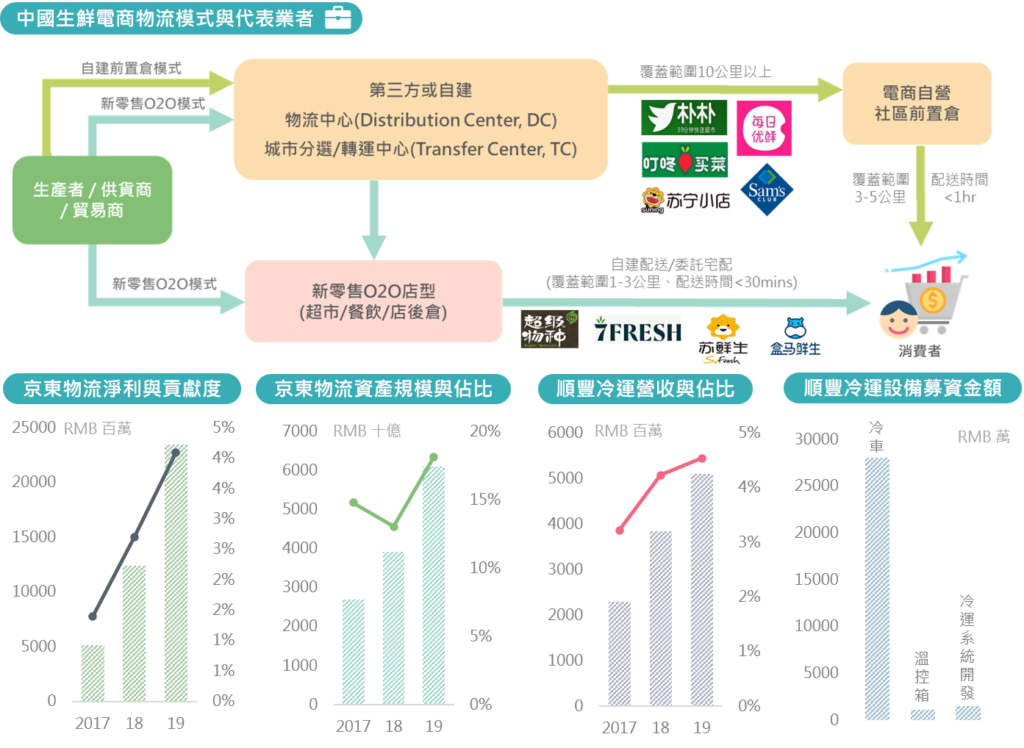

動向1:生鮮電商、餐飲外送市場高速成長,吸引冷鏈業者積極投入

✔2019年中國生鮮電商市場規模約2,500億RMB,年成長超過30%,帶動大型冷鏈物流企業積極投入,如以電商物流為軸心之順豐冷運、以及逐步轉型的希杰榮慶、鄭明現代物流等。

✔生鮮電商物流/即時物流以新零售O2O模式(前店後倉)及自建前置倉模式為主,前者代表企業如超級物種、盒馬鮮生;後者代表企業如每日優鮮、蘇寧物流等。

動向2:電商平台/大型凍品加工集團發展自建物流支撐業務發展,並逐步轉向第三方開放,產業結構轉變

✔雙匯、眾品、新希望、正大等大型凍品加工集團、與蘇寧易購、每日優鮮等電商平台持續加大投入資源自建或併購冷鏈物流體系,形成競爭護城河。

✔集團內部物流轉向專業第三方開放功能成為趨勢,代表企業如京東物流(京東集團)、光明領鮮物流(光明乳業)、恒冰物流(聖農集團)等。

三、產業關鍵趨勢

趨勢1:產業過度分散,企業間展開彼此整併,提高集中度

✔ 冷鏈物流相較於一般物流而言,資本門檻較高,對於規模經濟的需求強烈,因此近年中國冷鏈物流企業彼此間持續展開併購,預期產業整併趨勢將持續3-5年。

✔ 然而,除少數已具備規模經濟基礎之企業品牌外,中國冷鏈物流近年融資項目雖多,但多數融資規模並不高,單一項目規模較小。

趨勢2:資本與政策力量介入,企業經營由單一環節走向具較高附加價值的整合解決方案

✔ 超過40%的中國冷鏈企業業務集中於運輸環節,且多以整車運輸為主,冷鏈零擔相對較少且效率較低。超過90%冷鏈企業為區域型企業,大多缺乏規模經濟基礎。

✔ 近年在政策介入,順豐/京東/蘇寧等企業巨擘深化布局,以及隱山基金(普洛斯)、海航冷鏈基金等資本機構積極參與引導,產業逐步朝向提供具較高附加價值的整合式解決方案方向發展。

四、焦點關注議題

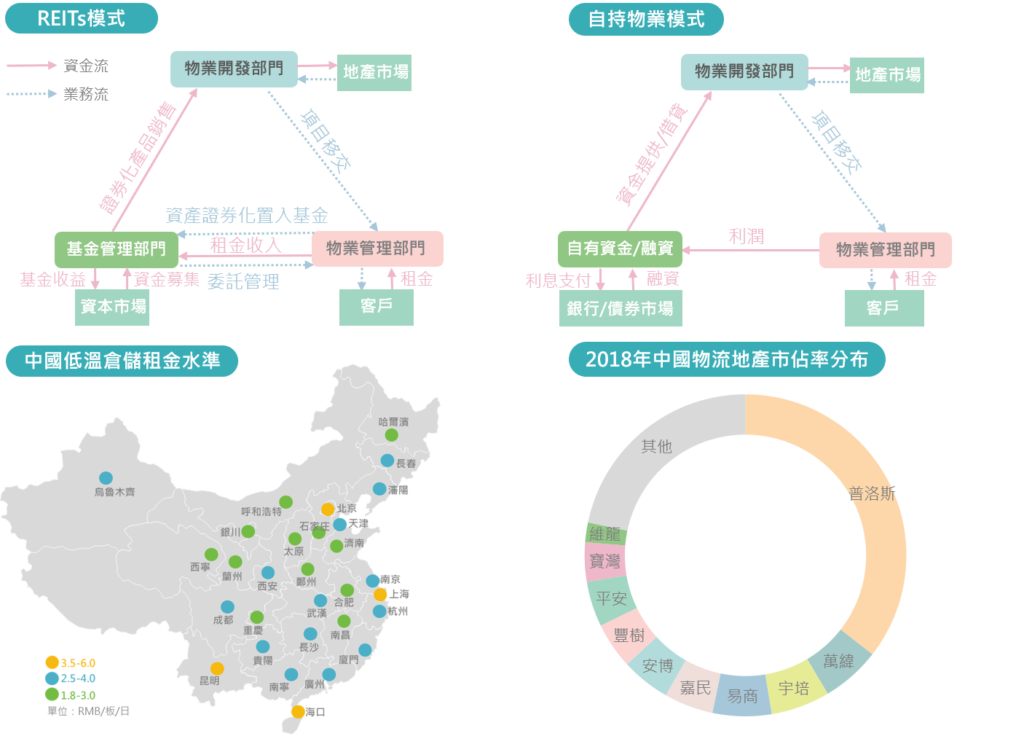

焦點1:冷鏈物流地產業加速發展,但市場結構高度不均衡

✔ 中國冷鏈物流地產產業處於發展初期,市場結構高度不均,優質物流設施占存量物流設施比例僅5%,優質倉儲標的供不應求,平均租金與資金投報率均持續上揚,但同時大量簡易倉儲長期閒置。

✔中國冷鏈地產主要參與者包括物流地產商、傳統不動產企業、電商企業、快遞企業以及金融機構,其中以普洛斯市佔率36%最高。

✔REITs模式與自持物業模式為中國冷鏈物流地產主要運作方式。土地取得、運營招商及資金成本三項要素構成核心競爭力。

焦點2:政策頒布頻繁,產業結構由上而下調整轉變

✔中國冷鏈物流產業發展受到政策規範與推動的程度相當高。中國冷鏈物流相關政策主要可分為加速冷鏈物流體系建設(軟硬體建置)、便利冷鏈物流快速發展(打造支援服務)、以及促進農副產品流通等三大類別。