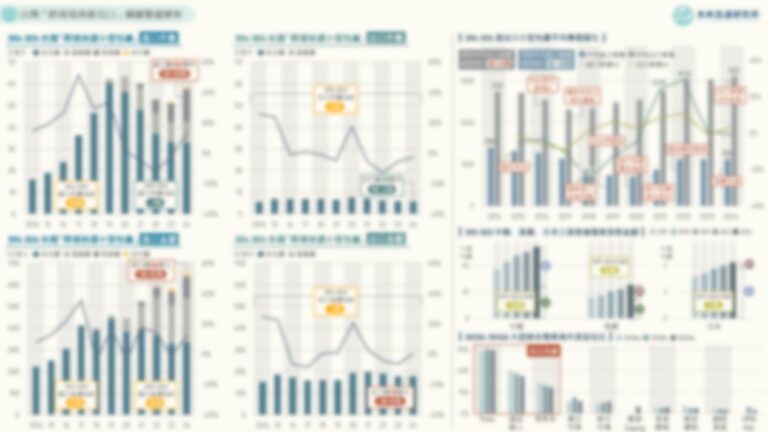

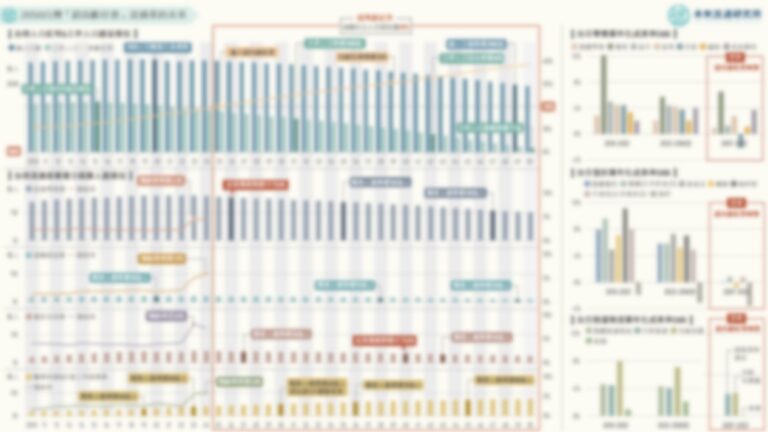

3個台灣「第三方(3PL)汽車貨運產業」新情報news!

💡 疫情期間第三方貨運「量跌價增」:短距(<30km) & 長距(>90km)運費率漲幅最高

💡 疫情下短鏈興起 & 冷鏈增溫:平均運距縮短,低溫車輛數大增

💡 疫情導致運輸倉儲業缺工嚴峻:物流業超越批發零售&住宿餐飲,成為職缺率最高核心服務業別

2020年疫情發生後,台灣第三方汽車貨運業呈現運載總量下降、貨運收入攀升的「量跌價增」發展趨勢。不過,雖然總運載量下滑,但由於每公噸貨物運費持續攀升,支撐貨運收入於疫情期間持續增長。2021年第三方(3PL)汽車貨運業貨運收入總額與成長幅度雙雙寫下近年新高。此外,2022H1每公噸貨物運費與疫情前同期相較顯著提升逾20%,推估全年運費金額將再度創下新高。

「短鏈物流」與「低溫運輸」為疫情期間台灣汽車貨運業最亮眼的成長商機與資本關注焦點。數據顯示,2020年後台灣貨車運距縮短趨勢十分顯著;2021年低溫貨車車輛總數(含3PL營業貨車&1PL自營貨車)年增幅與車輛總數均為2017年後新高,反映出疫情期間低溫運輸市場的蓬勃發展,尤其3PL業者在疫情下更逆勢積極投入低溫車隊建置。然而另一方面,2021H1及2022H1運輸倉儲業職缺率均位居3大核心服務業別中最高,且平均空缺時間持續高於整體服務業,顯示人力不足的產業憂患已迫在眉睫。

未來流通研究所彙整台灣「第三方(3PL)汽車貨運產業」疫情前後數據並進行分析比較,針對整體貨運量、貨運收入、平均每噸貨物運距、低溫車輛數量變化及運輸倉儲業職缺率變化等主題進行深入探討,做為觀測汽車貨運產業之參考基準。

本篇為會員限定文章,下載完整圖解情報與詳細數據請前往「圖解情報庫」。

資料來源:未來流通研究所

【Key Data Diagram】Taiwan’s Road Freight Transport Industry Information:Comparison between Pre-and Post-COVID-19 Pandemic