「你喝的不是咖啡,是資本的眼淚。」

瑞幸咖啡於美東時間4月2日向美國證券交易委員會坦承財務造假。瑞幸表示公司於2019年偽造業績金額高達22億人民幣(約新台幣95億),這項消息使瑞幸市值驟減近50億美元,在美股價兩個交易日內崩跌超過80%。不僅如此,瑞幸的高階管理人員與董事群很可能必須接受美國證監會調查,以及美國司法部證券欺詐的刑事起訴。因此除了市值的鉅額損失外,瑞幸咖啡還必須面臨高達112億美元的鉅額賠償金。

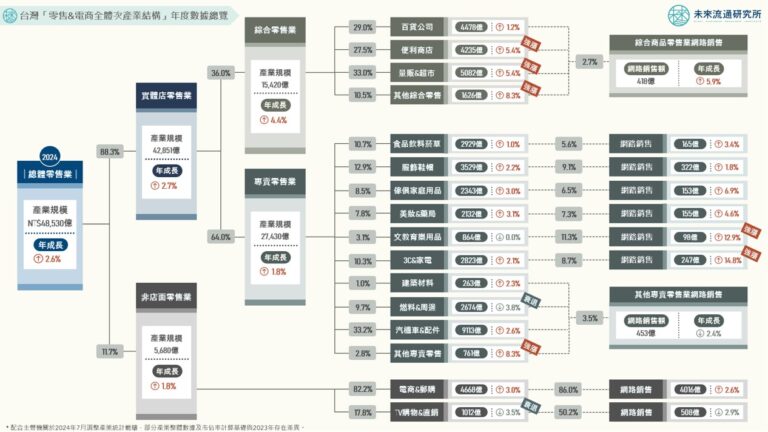

2019年瑞幸咖啡正式在美國上市,將中國連鎖咖啡店產業推向豪擲千金的大資本時代,也為瑞幸贏得了「中國咖啡第一股」的稱號。再加上騰訊、阿里、貝萊德、法國路易達孚等擁有龐大資本與經營能量的機構巨擘參戰,一時間中國咖啡市場投資金額不斷翻漲,連鎖咖啡店產業成為繼超商之後資本市場最關注的投資孵化賽道。

然而,踩著資本催熟、海外上市、股東套現的融資套路,瑞幸咖啡非常戲劇化的在不到3年時間內,從拔地而起的民族英雄跌落成為眾矢之的的中國之恥。在自曝財務造假的那天開始,瑞幸咖啡3年來浴血奔跑、野蠻生長的模式,最後還是成為了資本的眼淚。

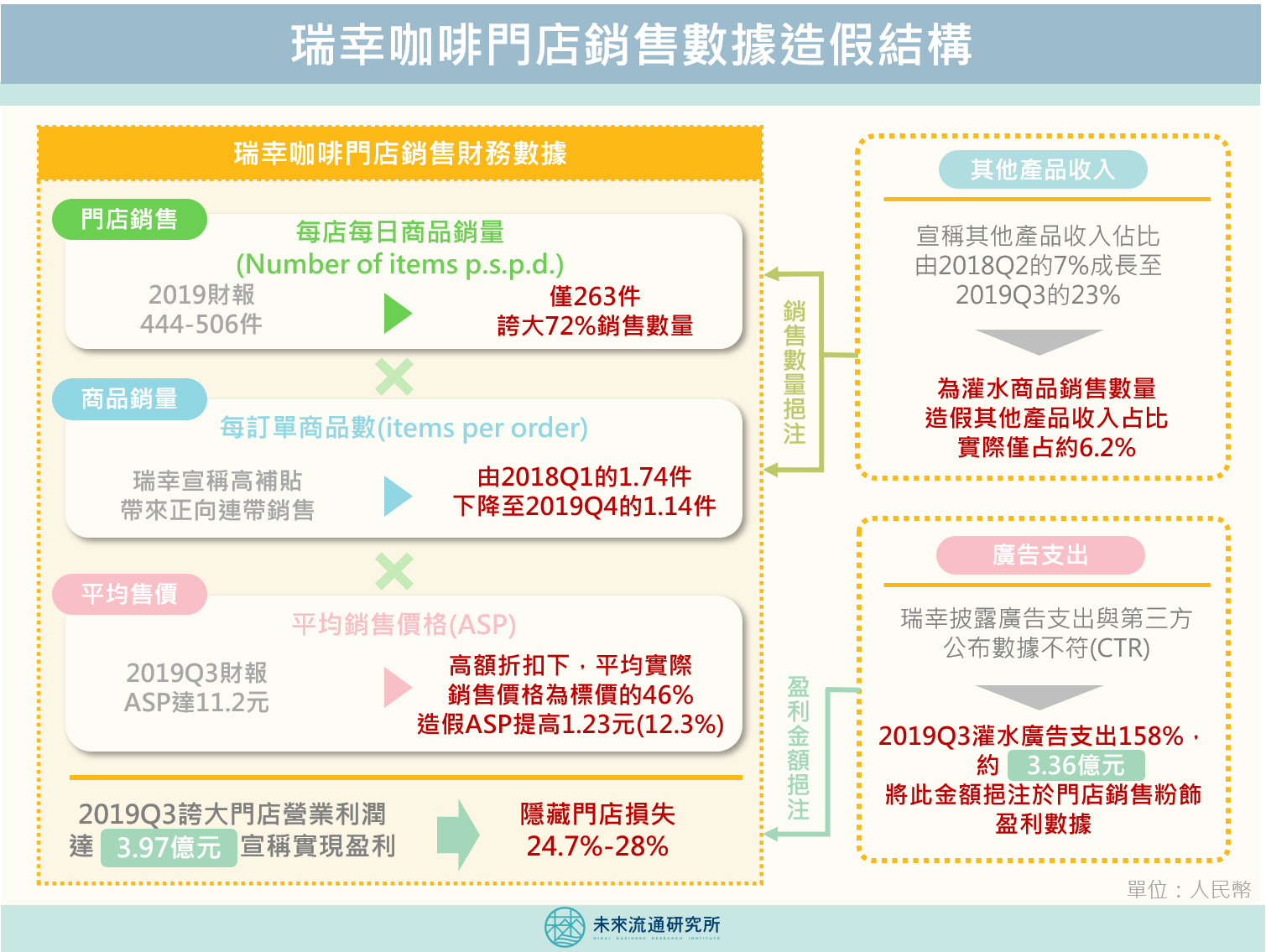

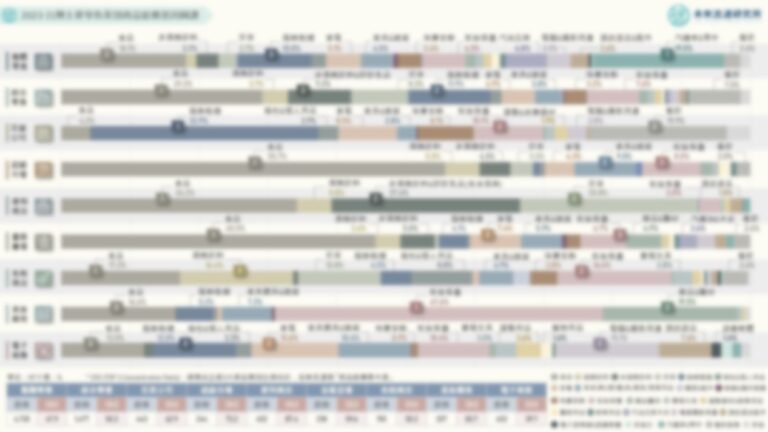

那麼,這場橫跨全球兩大經濟體的咖啡騙局究竟是如何產生的?雖然渾水研究的指控面向廣泛,但目前瑞幸坦承造假的部分主要圍繞在「門店銷售數字」方面,也就是透過捏造各項細部數據隱藏了門店實際虧損近30%的事實,堆疊出線下門店實現盈利的假象,藉此在資本市場中攫取更多資源。未來流通研究所團隊為讀者繪製出瑞幸門店銷售數字造假結構,歡迎指教與討論。

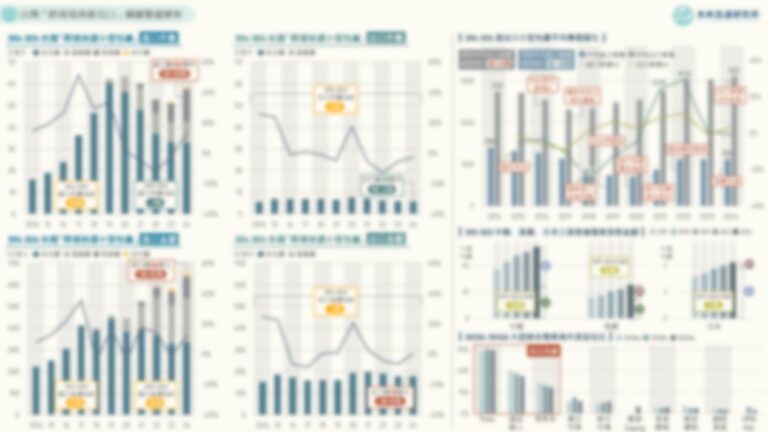

Step 1:捏造每店每日商品銷售量(Number of items per store per day)

瑞幸於2019年財報中宣稱每店每日商品銷售數量達444至506件,但實際銷售量僅263件,換言之瑞幸誇大了72%的銷售量。

Step 2:捏造每訂單商品數(Items per order)

瑞幸宣稱透過高額補貼與行銷手法為門店帶來正向連帶銷售,但實際上每訂單商品數卻是陷入衰退,由2018年Q1的1.74件,下降至2019年Q4的1.14件。

Step 3:捏造商品平均銷售價格(Average selling price, ASP)

瑞幸2019年Q3財報指出ASP達人民幣11.2元,但在大量折扣券與優惠碼發送下,實際上商品平均淨售價為9.97元,僅達標價的46%。瑞幸造假ASP提高1.23元(12.3%)

Step 4:捏造其他商品收入

瑞幸為了提高商品銷售數量,宣稱其他產品收入比例由2018年Q2的7%成長至2019年Q3的23%,但實際上卻僅占6.2%。

Step 5:浮報廣告支出金額

瑞幸披露的廣告支出金額與第三方市調機構央視市場研究(CTR)發布數據不符,瑞幸浮報2019年Q3廣告支出高達158%,約3.36億元人民幣,並且將此金額挹注門店銷售數字,創造出盈利假象。

剖析瑞幸騙局造假脈絡,是從門店經營最上層的「每店銷售量」、到商品層級的「每單商品數」、再到價格層級的「平均銷售價格(ASP) 」,由上而下層層浮報,相乘起來創造出龐大的假造盈利,並透過捏造其他商品收入與浮報廣告支出金額的方式進行移花接木,將金額回灌至門店創造虛假金流。

深入觀察可以看出,瑞幸操作手法是由連鎖零售業商業模式中最核心的經營數據下手,藉由具邏輯性的造假數據掩蓋門店實際上高達24.7%-28%的虧損事實,宣稱2019年Q3門店營業利潤達3.97億元人民幣,藉此取得投資人更多的支持。這樣的手法與瑞幸近年高調頌揚其互聯網思維是甩開傳統實體商業包袱的說法對照後,無疑形成最大的諷刺。

如同我們在先前分享的中國連鎖咖啡店產業競爭地圖中提到的,2017年成立以來,相較於咖啡本業,瑞幸咖啡在資本槓桿上的大膽操作與極具爭議性的財務數據更加受到注目。財報數據顯示,瑞幸過去一年虧損總額達3.6億美元,營利率為-72.9%,ROE與ROA分別落在-56.7%與-54.3%,但瑞幸經營團隊始終以「動態虧損」的概念解釋陰沉的帳面金額,指出眼下快速擴張的資本支出將能夠在未來創造出可觀的投資回報。

然而目前看來,所謂的投資回報在瑞幸滿紙荒唐言的財報數據下,最後很可能落得一場空。甚至瑞幸咖啡目前的回應仍被認為是避重就輕,僅坦承門店銷售數據造假的部分,至於高階經營團隊是否涉及內線交易與違法質押等更加嚴重的罪行仍待審查,也左右著中國小藍杯未來的命運。