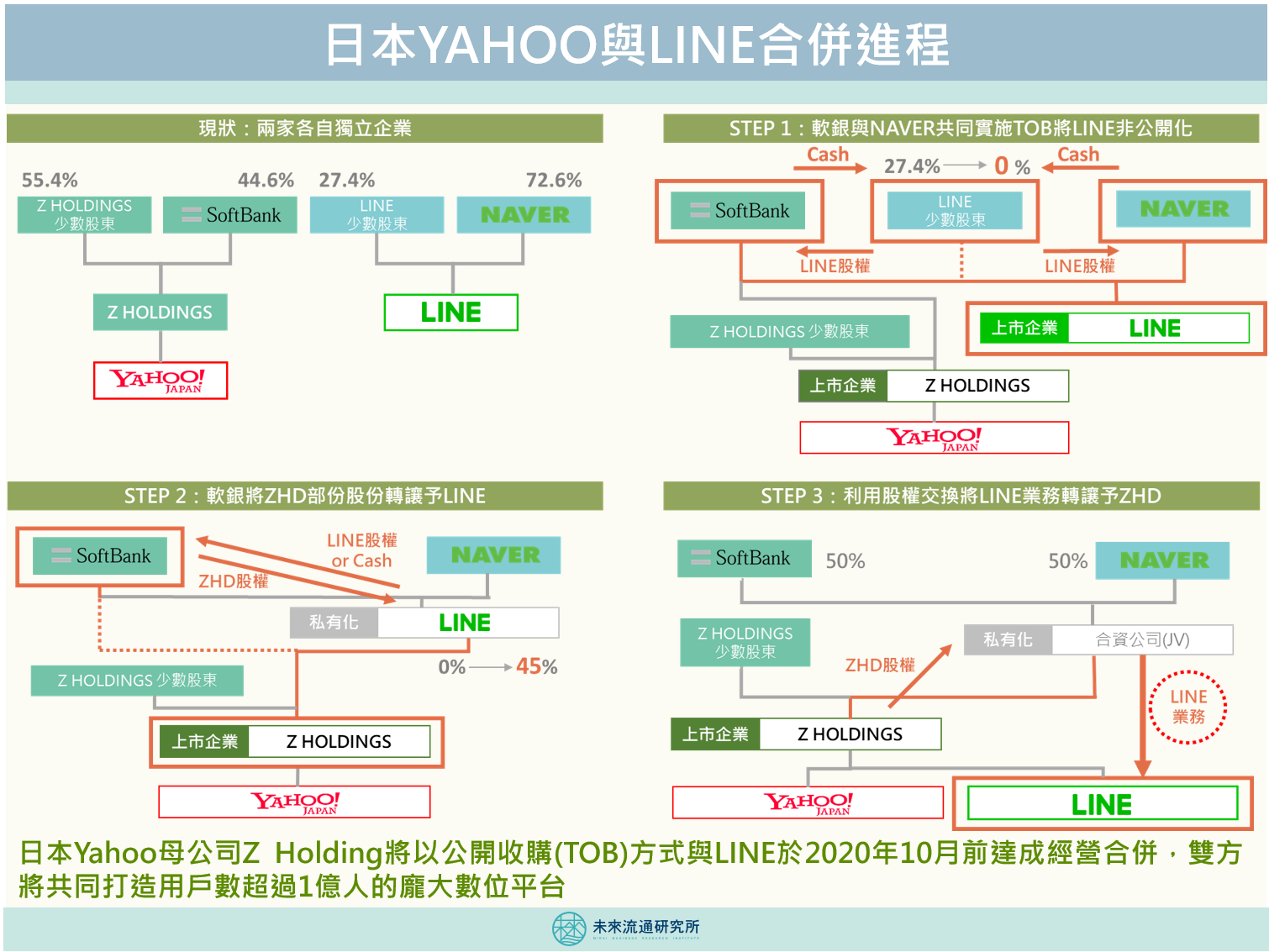

日本Yahoo母公司Z Holding於11月18日宣布,將以公開收購(TOB)方式與LINE於2020年10月前達成經營合併,雙方將共同打造用戶數超過1億人的龐大數位平台,成為類似騰訊與阿里巴巴的「超級應用程式(super app)」。合併後雙方將強化在以AI為軸心的中長期技術開發領域投入力道,預計每年將投資1,000億日圓,試圖與被稱為GAFA(Google、Apple、Facebook、Amazon)的大型科網巨擘抗衡,希望在日本也能夠誕生出引領全球的AI科技企業。

在這件龐大的併購交易背後,未來流通研究所團隊透過關鍵數據挖掘,希望更深入的呈現出日本Yahoo合併LINE的真實面貌。分析結果顯示,這次交易雖然無疑是日本科網界難得的強強聯手,但似乎更彰顯出十足孫正義式的豪賭投資風格。尤其是在WeWork估值崩跌後,顯然軟銀執行長孫正義在資本市場中依舊扮演著強勢接盤手的角色,仍希望透過優勢資本力量殺出一條血路。

立基於產業投資評價工具的應用,我們提出下方3項分析觀點,與一般商業媒體普遍看好的論述或許略有不同,歡迎指點討論!

📣LINE的獲利能力急速惡化,1+1創造V型反轉?

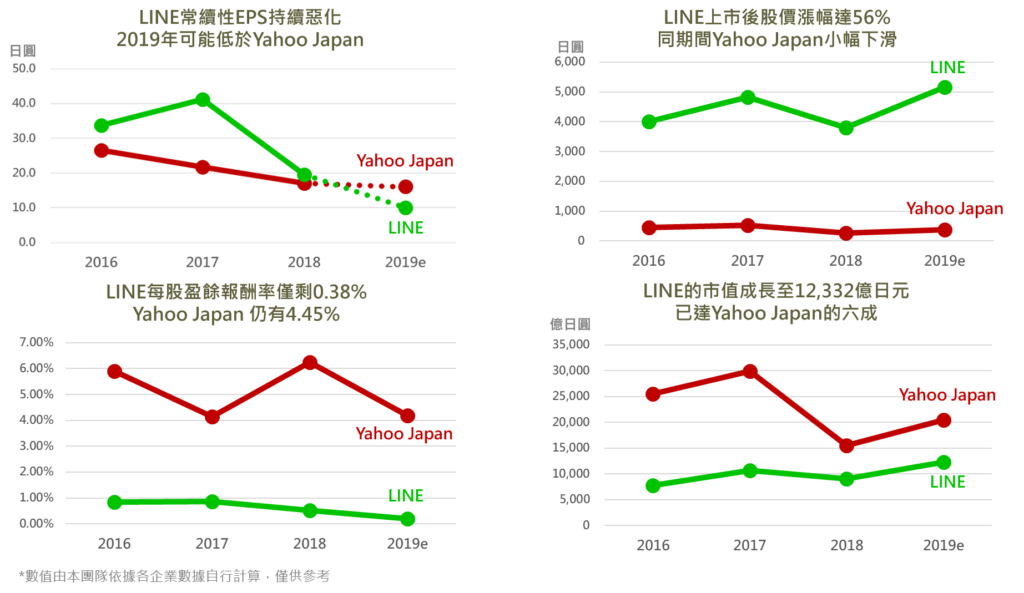

LINE自2016年上市以來,獲利能力急速惡化,常續性ROE從37%下滑至3%,常續性EPS由2016年33.7日元、2017年41.3日元快速下滑至2018年19.5日元。2019年前三季LINE更出現高達400億日元的虧損,本年度常續性EPS將可能首度低於日本Yahoo。根據LINE法說會說明,獲利表現不盡理想的原因在於近年展開事業轉型,大舉投入AI、行動支付、新型態電商服務等新事業成本高昂所致。雖然如此,但對日本Yahoo的投資人而言,併入的仍是一家獲利能力持續惡化,需要高額資本投入支撐轉型的企業,隨之而來的高風險終究是不可規避的課題。

📣LINE的買入價格便宜,可視為財務投資?

站在價值投資的角度來說,即使標的企業獲利能力不佳,但如果能夠以廉宜划算的金額購入,仍不失為一項優秀的投資舉措。那麼Yahoo與Line的合併是否歸屬於此類呢?很可惜的是,數據顯示事實正好相反。LINE上市後的股價與其惡化的獲利能力背道而馳,從2016年掛牌價位每股3,300日元,短短3年期間已漲至5,160日元,漲幅高達56%,同期間日本Yahoo的股價則由449日元下滑至383日元。因此我們可以看到,LINE的常續性每股盈餘報酬率僅剩0.38%,遠低於日本Yahoo的4.45%。如果單論投資吸引力,巴菲特一定會苦勸日本Yahoo,與其以每股5,200日元的價格收購LINE股票,不如進行自家股票回購吧!

📣LINE的市值已高達日本Yahoo的6成,孫式豪賭風格再現?

由於LINE狂飆的股價,加上3年期間股本膨脹23.2%,帶動LINE市值由2016年底的7,779億日元,成長至今年11月已達12,332億日元。同時期日本Yahoo市值則由25,557億日元下滑至20,445億日元,這表示日本Yahoo即將併入市值高達自身6成、但獲利卻持續惡化的企業。

當然,對於熟悉孫正義霸氣投資風格的朋友可能並不意外。事實上,日本Yahoo近年已大舉入股ASKUL(辦公文具網)、一休(訂房網),且剛於今年9月以4,007億日元併購日本服飾電商ZOZO(不過這筆交易的投資評價相當優秀)。然而,孫正義過去擅長的「挹注鉅額資本、優先搶佔市佔率」投資模式是否持續有效?隨著WeWork的慘敗,全球投資界已開始警惕

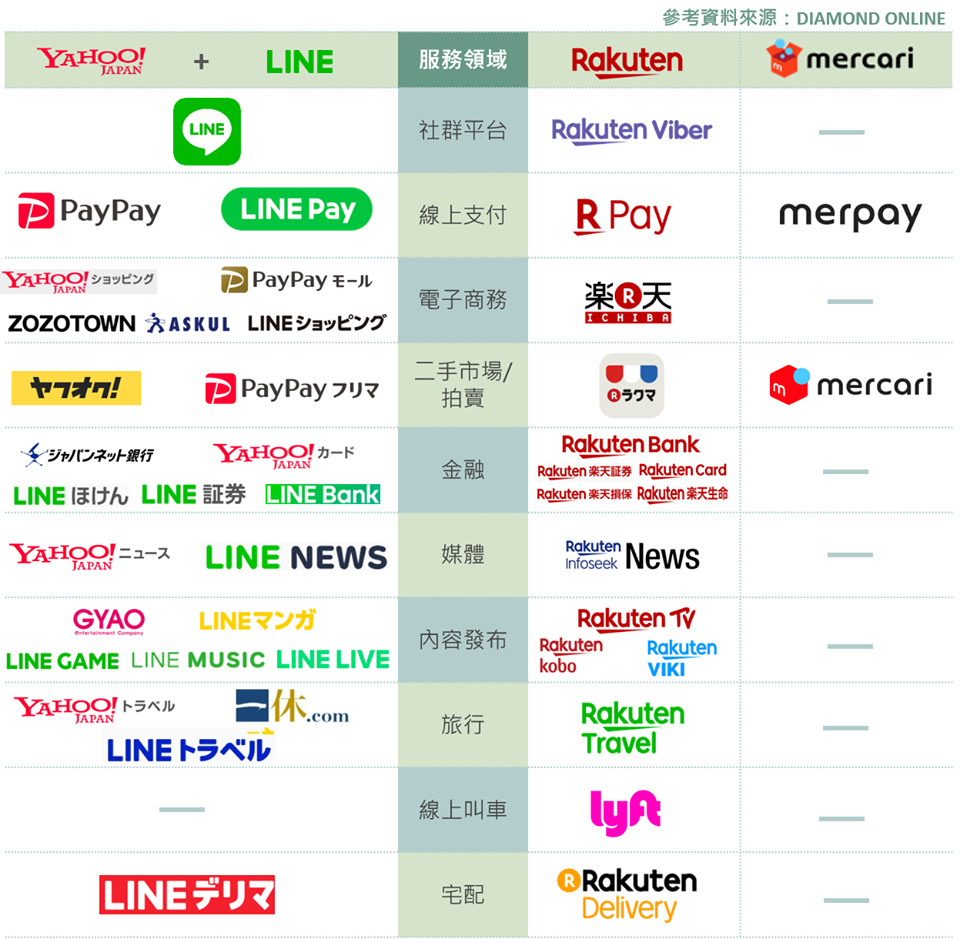

最後,根據日本Yahoo的法人說明資料,日本Yahoo和Line合併後,將結合Line的8,200萬年輕用戶與日本Yahoo較年長的5,000萬用戶,進行彼此間的用戶資料分享、改進廣告目標客戶的準確度,以及電商購物的導流等合作。對於作為超級應用程式的服務核心,雙方也將針對皆仍虧損的行動支付業務(LINE Pay與PayPay)進行效益整合。

雖然日本Yahoo正向論述併入LINE的策略性投資意涵,也確實雙方合併後所覆蓋的服務領域將更加完整。但仍舊無法忽視此合併案在財務與投資評價上豪賭式的風險事實。或許也只有戰績彪炳的孫正義執行長,能夠在這種條件下再次取得投資人的信任吧。